在個人投資理財規劃中,對於自身的風險等級評估是一件很重要但往往被投資人忽略的部分。選擇適合的投資組合,才能在雜訊過多的資本市場中,久住長居。而阿爾發機器人理財對於投資人的風險等級評估總共分為三個部分,分別是風險承擔能力、風險承擔意願以及行為偏好。

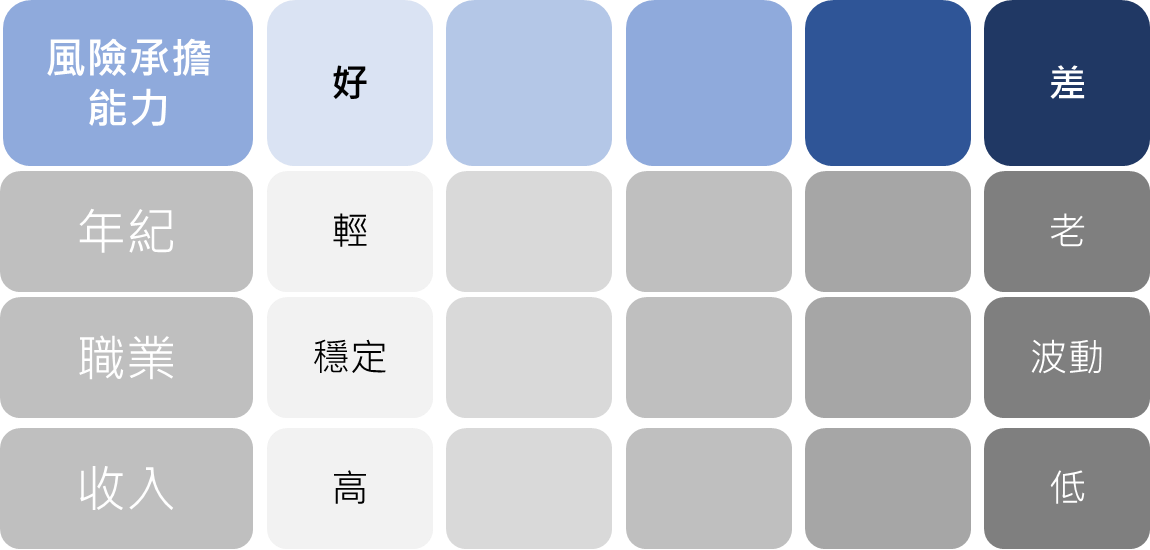

風險承擔能力

風險承擔能力簡而言之:「如果這項投資虧損了,對於自身生活會不會產生重大影響」。風險承擔能力越高,投資失敗對於自身生活影響越小。相關的判別變數有,年齡、職業以及收入等等。

以「年齡」來說,年紀越輕,風險承擔的能力越好,因為年輕人的時間紅利較高,即便這幾年的投資較不理想,仍然有足夠的時間可以調整以及重新累積本金。

在「職業」面向,準確來說,衡量的是投資人的收入來源是不是足夠穩定。以「公務員」這個職業來說,就是收入非常穩定的職業,政府倒閉的機率相對來的低,也就不會有因為受雇企業倒閉而影響收入來源的風險,且被公司開除的機會也不大。因此以公務員這個職業而言,風險承擔能力非常高。

收入方面來說,直覺的就可以理解,收入較高的人即使目前本金因為投資失利而失去了,仍然可以透過其他較高的收入在短期內快速的累積回來,所以相對其他人,有更多的嘗試機會。因此收入越高的人,風險承擔能力越好。

風險承擔意願

風險承擔意願,每個人對於風險的忍受程度不同,有的人可以忍受資產價格巨幅波動,但有的人只要價格有一點的波動就會感到不安。風險承擔意願低的投資人持有積極型的投資組合或風險承擔意願高的投資人持有保守型的投資組合皆不是適合。

者很明顯,風險承擔意願低的投資人容易因為市場短期內的波動受到驚嚇,影響投資人無法長期參與市場,難以發揮複利效果。後者而言,高風險的投資組合以歷史資料而言,長期下來的年化報酬率都比低風險的投資組合來的高,以機會成本上考量,推薦風險承擔意願高的投資人投資保守型的投資組合並不是對該投資人最好的投資規劃。

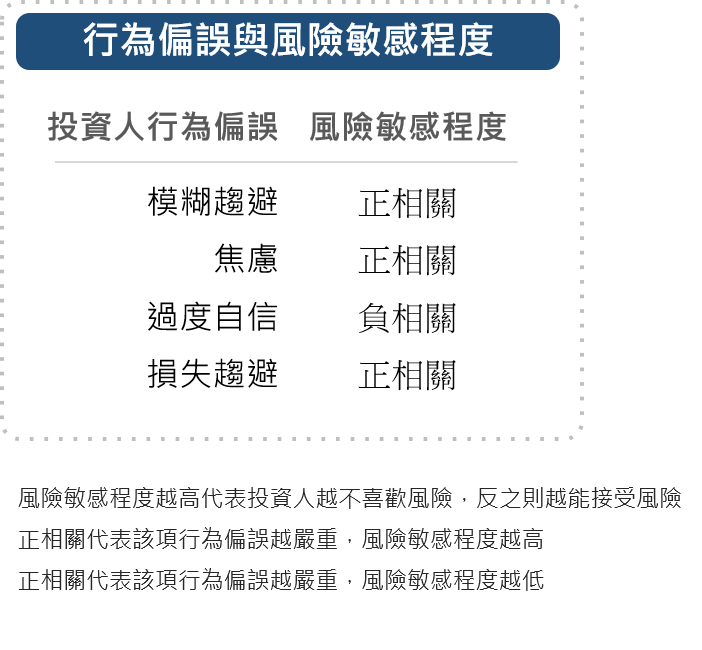

行為偏誤

對於投資人的行為偏誤許多人認為應該是要去克服的,也許可以透過學習來減輕部分的偏誤行為,但我們可以從另個角度出發,當他是一般人常有的偏誤時,代表著這是人某種程度上的天性,難以克服,為了要能長期待在資本市場裡面,我們要做的不是克服它,而是順應我們的行為偏誤,推薦具有某種行為偏誤的投資人可以長期持有的投資組合,才能讓長期待在市場裡面,而非頻繁的買進賣出。

阿爾發機器人理財考量了以下幾個投資人常見的行為偏誤,作為推薦投資人投資組合的依據。分別是模糊厭惡、焦慮、過度自信以及損失厭惡等等。以下將介紹各個行為偏誤與投資組合風格的關聯。

偏誤1-「模糊厭惡」,投資人厭惡不確定的投資方案。在有可以選擇的情況下,傾向選擇未來較明確的投資方案。對於模糊厭惡傾向越明顯的投資人,會推薦比較保守的投資組合,其原因為保守型的投資組合,債券比例較高,報酬率的波動性比較小。

偏誤2-「焦慮」,是一種擔心、緊張、害怕的情緒反應,是面對危險的情境或壓力時會出現的正常心理反應。越焦慮的人對於自己的投資計劃會越頻繁檢視損益情況,容易因為市場過大波動而有情緒反應,具有這樣傾向的投資人,並不適合投資過於積極的投資組合,避免因為短期的市場波動,而想要賣出投資部位,不利長期財富的累積。

偏誤3-「過度自信」,代表投資人對於自己的能力非常有信心,認為自己比其他人還要優秀,可以做出更好的決策。這往往會導致投資人過度低估風險、頻繁交易進出市場。對於這樣的投資人,我們認為較積極型的投資組合會較適合這類型投資人的風險偏好,因為他對於風險的敏感程度較低。

偏誤4-「損失厭惡」,投資人因為損失感到的痛苦與因為獲利感到的快樂並不相同,在相同損失與獲利幅度下,對於損失感受到的痛苦遠大於獲利感受到的快樂。對於具有損失厭惡的投資人,我們認為較保守的投資組合更適合。

阿爾發機器人理財分析投資人的三大面向,風險承擔能力、風險承擔意願以及行為偏誤,決定投資人的風險等級,並推薦相對應的投資組合,其目的是為了協助投資人能夠長期參與市場,也就是Time In The Market,發揮累積資產最有利的武器,複利效果。及早規劃投資目標,選擇適合的投資組合,人人都有很大的機會能夠完成自己生命中重要的里程碑。