近年來,民眾投資於基金的風氣盛行,根據 Morningstar Direct 資料顯示,2023 年第二季於台灣發行成立的基金淨資產總額已高達新台幣 5.8 兆元,其中,國內 ETF 規模更超過 3 兆元,顯現國人已由存股轉向「存 ETF」風潮。相較於股票或債券等金融商品,選擇共同基金或 ETF 能夠為投資人省下許多研究和管理的時間,亦提供小資族定期定額小額投資的誘因。

然而,光是台灣境內基金數量就有數千檔,基金內的標的組合更是令人眼花撩亂,如何挑選基金便成為眾多投資人最重要的課題。

好比股票技術分析要看「K 線」、「RSI 指標」、「KD 指標」等,在比較基金時,你一定也曾研究過「年化報酬率」、「風險收益等級」、「夏普值」、「經理人績效」等指標,經過層層複雜的計算和比較過後,終於篩選出最符合這些條件的基金。不過這檔基金,真的能為你賺最多錢嗎?

在驗證種種指標是否對於篩選基金有助益前,筆者想換個角度,帶讀者認識投資基金的第一步-「內含費用」。

基金內含費用是甚麼?

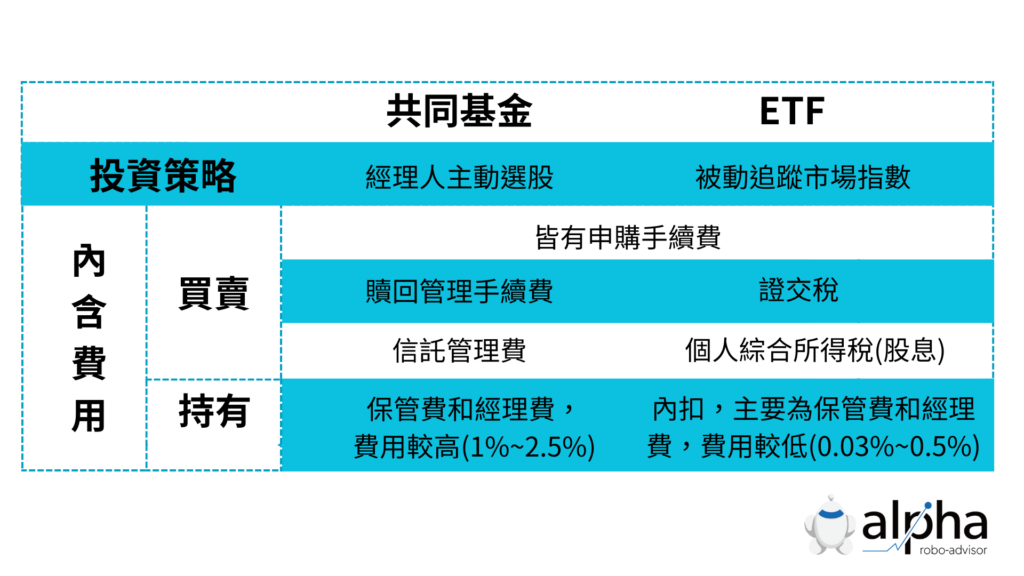

投資任何商品之前,我們首要了解的便是成本。下單股票時,除了考量買賣的價格之外,我們需要額外支付券商手續費與證交稅,這兩項支出即是我們的內含費用。同樣地,申購基金時,等同於將金錢投入一個團隊,其中將經過專業的投資經理人、銀行、銷售通路以及負責管理的團隊,因此投資內含的成本將比想像中複雜許多,以下表格為投資於共同基金和 ETF 所需負擔的投資成本:

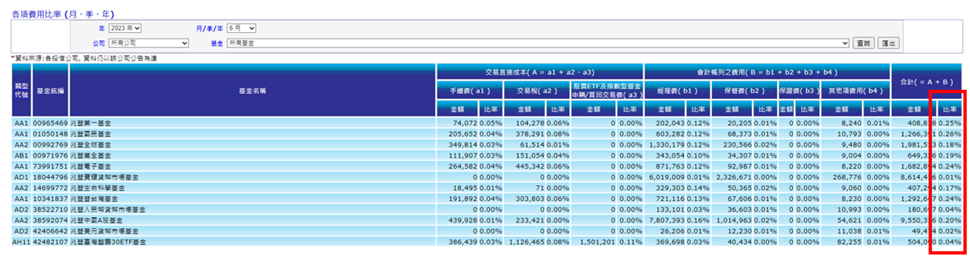

申購基金之前,無論是共同基金或是 ETF,我們皆能在基金的公開說明書或透過「中華民國證券投資信託暨顧問商業同業公會」的網頁查詢每檔 ETF 各項總費用的比率。

報酬能夠複利成長,內含費用也會!

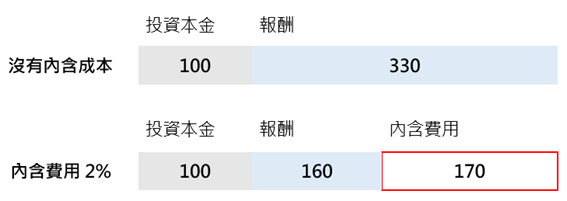

目前,台灣境內共同基金平均的管理費用僅有 1.85%,每投資 100 元不過需要支付不到 2 元給基金經理人,如此微小的占比為何值得我們關注?

想像你投資 100 元在一檔沒有內含費用的基金,年報酬 6%,經過 25 年的複利後,你將獲得430 元。另一方面,你投資 100 元在一檔每年需支付 2% 內含費用的基金,同樣的報酬和投資年期之下,25 年後你將獲得 260 元,相較不須支付費用的基金整整錯失了 170 元的報酬,甚至比賺取的淨報酬還多!

正如愛因斯坦所說:「複利是世界第八大奇蹟,了解它的人可以從中獲利,不明白的人將付出代價」這句話不僅代表著投資本金將隨時間呈指數型成長,投資所隱含的成本,雖然看似微不足道,亦可能不知不覺中侵蝕了你大部分的獲利。

如果你想檢視自己目前投資的基金,內含的費用過高導致你的投資成本佔掉大幅的報酬,可以點擊下方按鈕使用阿爾發投顧與基富通合作推出的【好享Check基金健檢】功能,除了能夠了解基金投組的投資成本過高,還能一併檢查你的基金組合的風險狀況與連續獲利能力等重要指標!

免費註冊阿爾發會員,就能開始免費使用基金健檢功能囉!

小小的內含費用將對你的報酬造成決定性的影響

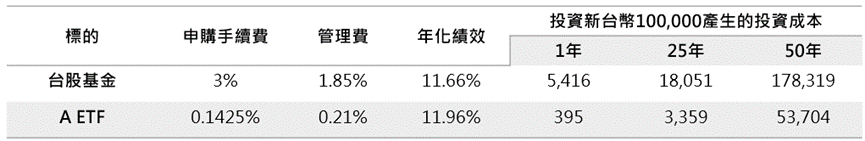

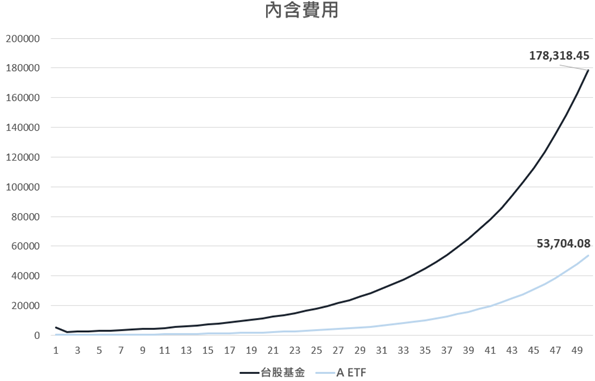

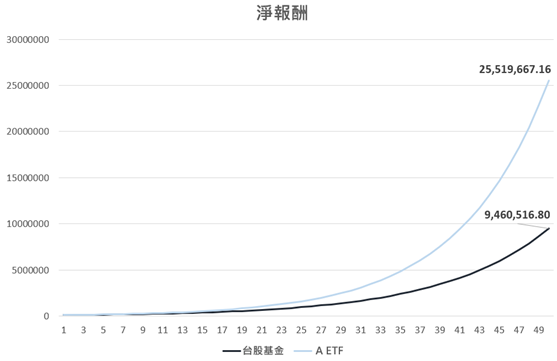

100 元的投資金額可能難以讓人產生共鳴,以下將模擬投資人分別投資相同新台幣 100,000 元於台灣股票型基金及被動追蹤台灣股市大盤的 A ETF,比較未來 50 年將產生的內含費用及可能帶來的報酬,一探內含費用如何帶給報酬巨大的影響。統計 2013 年 8 月 5 日至 2023 年 8 月 4 日,10 年以來台股基金平均年化報酬率為 11.66%,同時假設 A ETF 年化績效為 11.96%:

透過內含費用和淨報酬在 50 年間的模擬數據,即便共同基金與 ETF 管理費用看似差距不大,然而在複利的威力之下,共同基金 50 年累積收取的內含費用高達 200 萬元,相當於投資本金的 20 倍、ETF 總收取費用的 4 倍;A ETF 雖然僅是被動追蹤台股加權指數,然而最終的淨報酬仍能有 2,500 萬,等同於共同基金的 2.7 倍,完全歸功於便宜的內含費用。

既然知道以 ETF 投資台股能夠大大提升績效,如果今天我們想分散風險、投資全球股市呢?

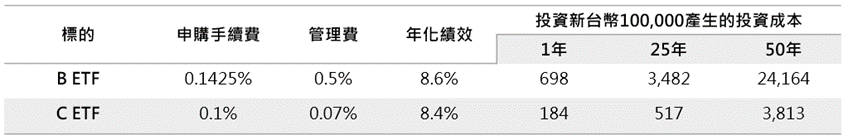

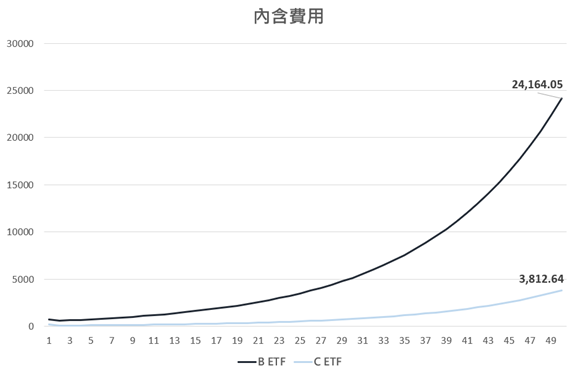

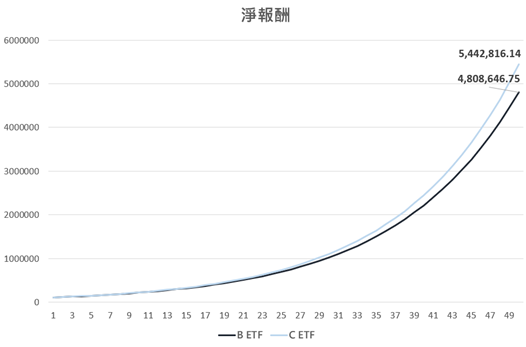

假設同樣投資新台幣 100,000 元於兩檔 ETF,B ETF 為台灣境內發行、C ETF 為全球知名指數型基金公司發行,兩檔標的皆被動追蹤全球股市(目前台灣尚未有全球型 ETF,以下為模擬配置全球股票型 ETF 組合),績效與管理費用如下表:

同樣是被動追蹤指數的 ETF、報酬率相近,台灣境內發行的 B ETF 在 50 年間累計支付的內含費用仍高達 31.8 萬元、全球知名指數型基金公司發行的 C ETF 僅需支付不到 4000 元,最終的淨報酬也將多出整整 63.4 萬元。因此,即便是 ETF 之間也會存在些微的管理費用差距,稍不注意可能就會在不知不覺中流失潛在的報酬;相反地,若能在投資前詳細檢視標的內含費用,就能讓你的本金更加專注於報酬的複利。

挑選基金,其實看「內含費用」就夠了

美國權威評鑑機構 Morningstar 曾做過一份研究 <Fund Fees Predict Future Success or Failure>,其中針對不同種類基金的報酬率、波動度、甚至 Morningstar 本身對基金的評等進行測試,最終發現其實「內含費用」便足以預測一檔基金的成敗。

無論是筆者的績效模擬或機構研究,皆告訴我們:與其關注檯面價格或是資產績效,只要投資人好好檢視每年默默被扣取的內含費用,就能夠挑選出表現最好的基金。

正因如此,阿爾發選擇以全球知名指數型基金公司發行的 ETF 建構投資組合,不僅能達到風險分散,更是基於其低廉的內含費用,管理費平均僅有 0.03% 至 0.1%,希望能夠為投資人挑選出最優質的被動基金,主動創造美好人生。

而若你想要檢視自己目前持有的基金投組狀況,可以點擊下方按鈕,使用阿爾發投顧與基富通合作推出的【好享Check基金健檢】,免費分析基金投組的連續獲利能力、是否達到分散風險效果等重要指標!

免費註冊阿爾發會員,就能開始使用基金健檢功能!