投資組合的有效配置是實現穩定增長和降低風險的關鍵。傳統的 60/40 股債配置策略在歷史上證明了其成功性,尤其在經濟波動時更具優勢。本文深入探討股市與債市的低相關性如何在不同市場環境中發揮作用,並解析了 2022 年以來的市場變化,提供投資者具體的策略建議,幫助優化您的投資組合,從而實現長期財務目標。在不確定的經濟形勢中,了解如何合理配置資產將使您的投資更具抗風險能力。

投資組合理論的智慧

傳統資產配置理論總是告訴我們,要透過不同類型的資產配置投資,以降低整體的風險。現代投資組合理論(Modern Portfolio Theory)則指出:不同資產相關性越低,放在組合中就越能夠發揮降低風險的作用,而 60/40 的股債配置就是一個經典的好例子,透過這兩種低相關性的投資商品,達到長期投資的分散風險作用。

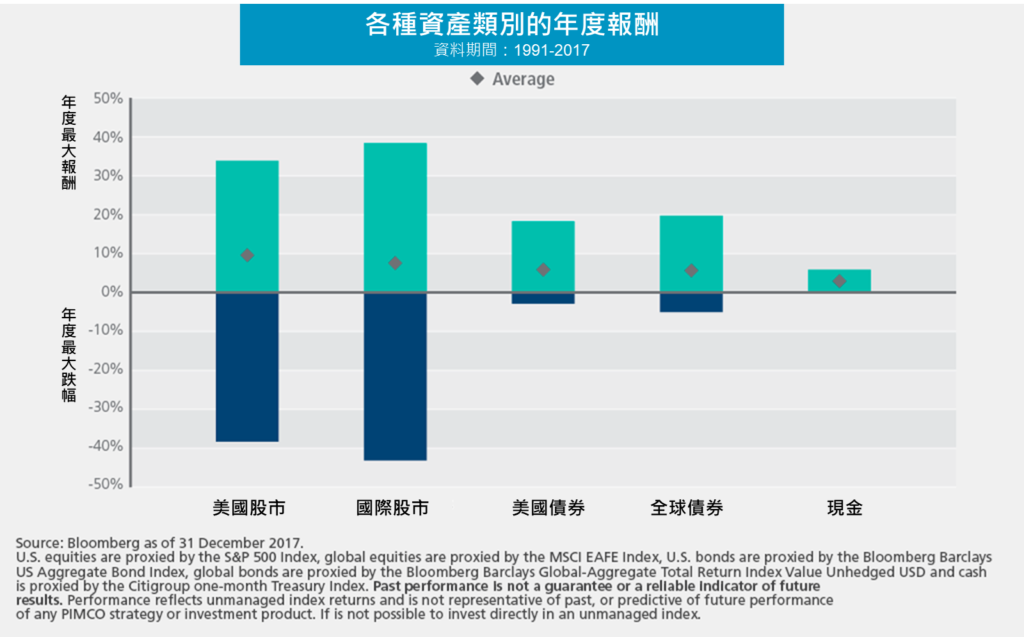

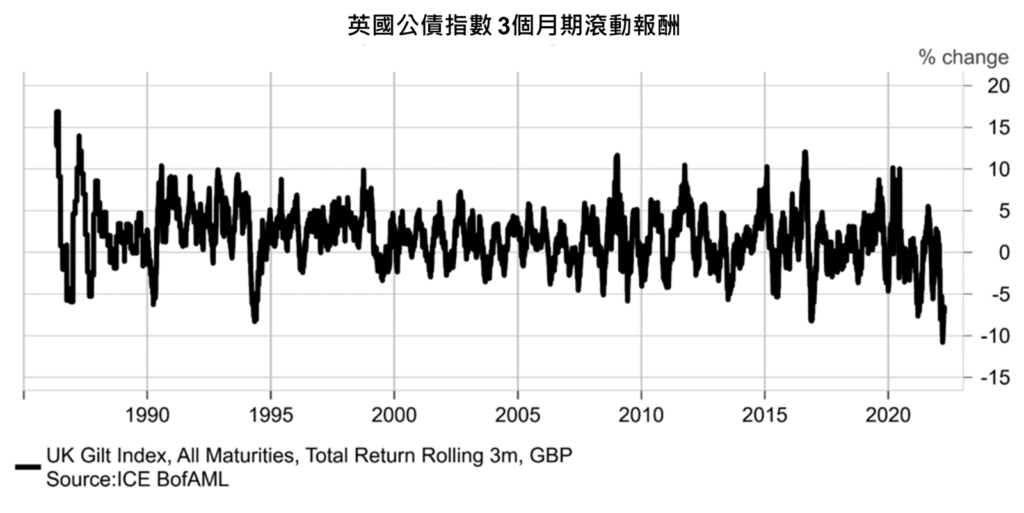

債券除了和股票相關性低,過去歷史資料也顯示,無論經濟情況如何,年度產生的負報酬機率較低、最大跌幅也往往較股市低得多,加上相關市場龐大,是很受歡迎的資產配置標的。

總是不同調的股市與債市

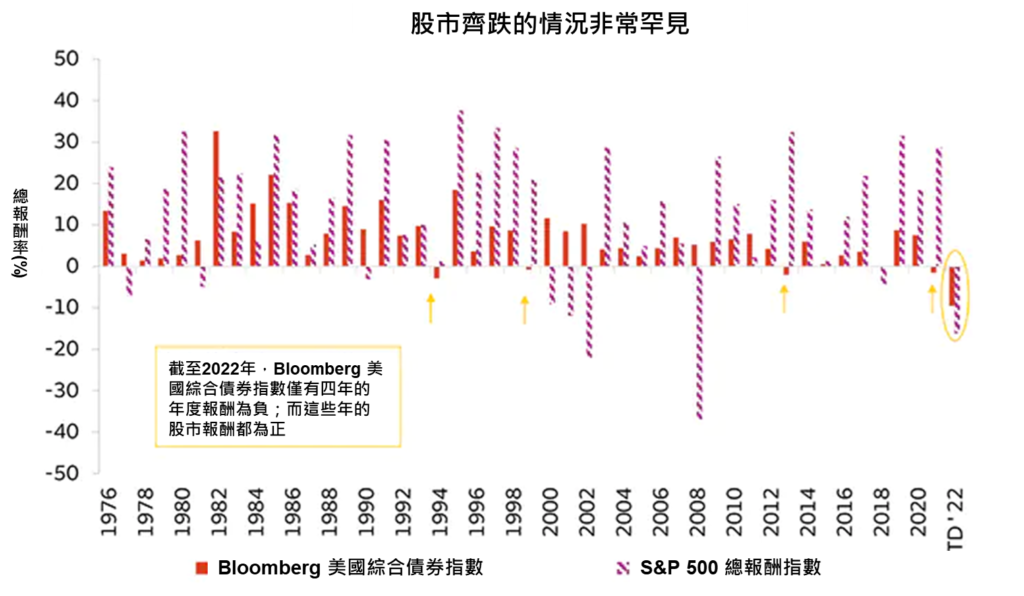

如果以S&P 500 總報酬指數作為美國股市的代表,並用Bloomberg美國綜合債券指數作為美國債市的代表,可以看到長期而言,很少會出現股債齊跌的狀況。自從 1976 年美國綜合債券指數成立以來,僅有四年出現負報酬,分別是 1994 年、1999 年、2013 年和 2021 年。而在這幾年,股市都是呈現上漲的。僅有 2022 年出現股債一起跌的情況。

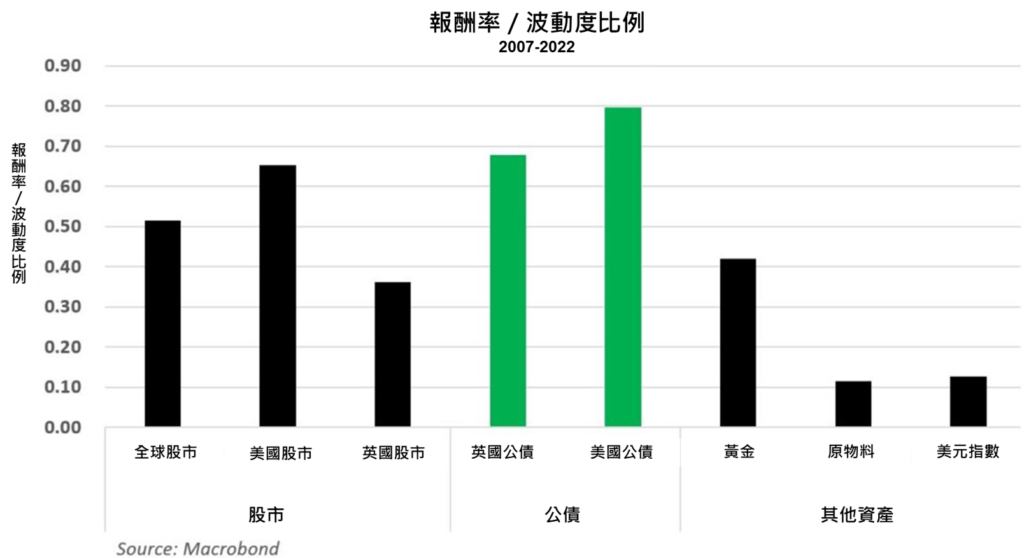

而在過去 20 年間,債券也確實起了很好的保護作用。如果以收益率/波動率來看,美債提供了最好的風險調整後收益,極具有吸引力。雖然報酬與股票相比低了一些,但是波動度也很顯著地低。

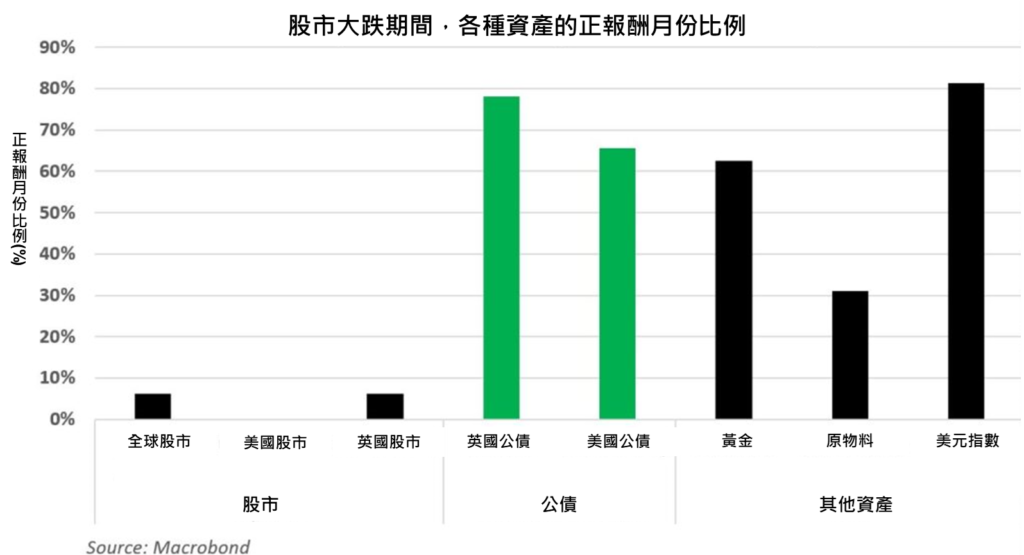

如果觀察過去股市大幅下跌的期間,則是可以看出債券往往會表現得特別好,有很高的機率產生正報酬。只有少數資產,像是以美元計價的各國貨幣、日圓對英鎊和某些時期的黃金,能夠起到類似的作用,與股票類資產呈現負相關;因此債券一直被視為多元資產配置重要的一環。

- 延伸閱讀:降息債市表現佳,投資人該怎麼做?

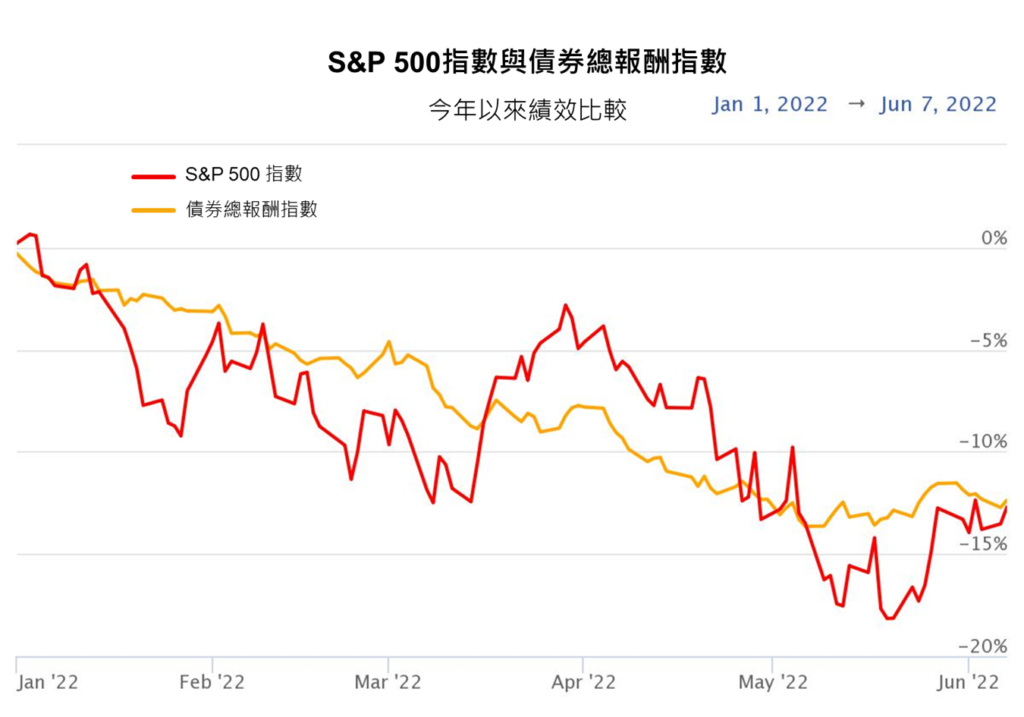

2022 年以來崩壞的平衡

由於 2022 年下半投資人開始擔心越來越高漲的通膨,加上年初以來聯準會的態度轉變,2022 年以來債券遭受 40 年以來最嚴重跌幅。在俄羅斯入侵烏克蘭所造成的股市震盪時,債券之所以一反往常地跟著下跌,就跟低水位的利率有很大的關係。

股債之間的低、甚至負相關性是成功資產配置的關鍵之一。然而,2022 年以來由於各種因素交互作用,包含遲遲無法降溫的疫情、懸而未解的供應鏈問題,以及俄烏之間不消停的戰火,導致資產價格大幅波動,並大幅推升原物料價格與通膨。而逐漸收緊的貨幣政策,大幅改變先前因疫情而寬鬆的市場環境,各種因素交疊之下才導致股市與債市都大幅下跌。

事實上,這幾年一直有質疑的聲音,質疑長期以來有效的股債配置法則是否還有效。主要的原因就是現在與股債配置理論提出時的市場環境已經不同,市場利率不再像過去那麼高,逐漸寬鬆的政策把債券價格推得更高,才因此把這幾年的債券報酬推高;而未來債券將不再提供如此誘人的投資機會。

債券還有救嗎?

然而,這代表債市不再適合放在資產配置裡、或甚至不再值得投資了嗎?下結論之前,先來看看幾張圖表吧!

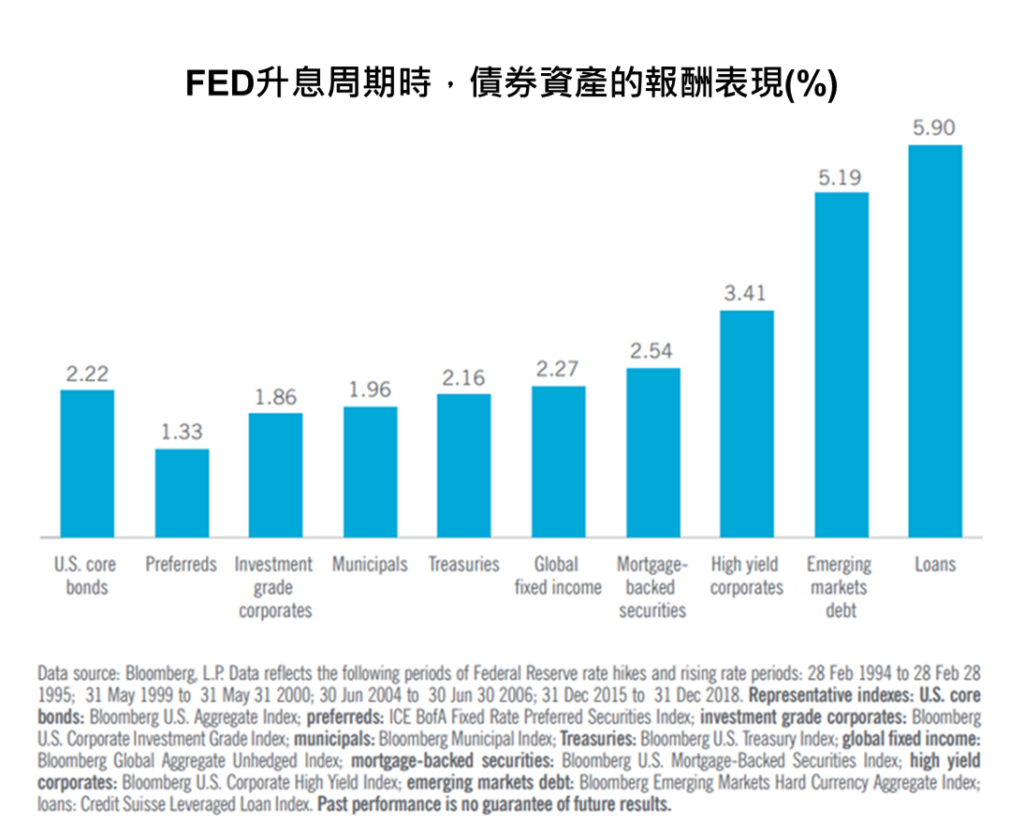

一、過去升息循環時債券大多表現不錯

實際上,儘管進入升息與緊縮階段,導致債券價格下跌;但是回顧過去幾次升息時期,債券都提供了不錯的報酬,原因就在於債券的報酬不只來自價格變化,也同樣來自配息。必須要把這些都考慮進去,再來檢視會比較準確。而且根據效率市場假說,市場會即時反映所有資訊,聯準會已經公布了近期的升息與縮表計畫,投資人也對未來有所預期;這些資訊都包含在現在的價格中,債券價格也不可能會無限下跌。

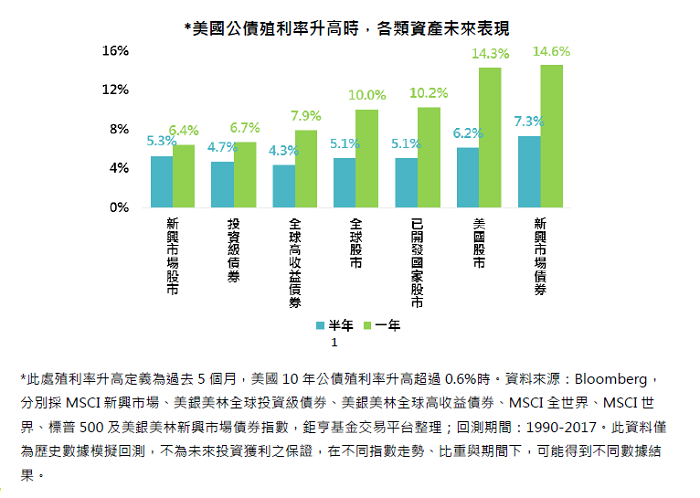

二、債券殖利率升高時,股市通常會漲

過去歷史回測也顯示,在債券利率有較高漲幅之後,股市在之後大多會上漲,債市也會有一定程度的回漲。除非未來通膨仍然持續維持在非常高的水位、或是俄烏衝突持續惡化到不可收拾的地步,否則股市和債市的漲幅指日可待。

三、價格回落可能是進場好時機

債券價格 2022 年以來下跌不少,但是有稍稍回升的現象,也代表有部分投資人開始回來擁抱債券資產。如今市場狀況與 1970 年代不同,通膨和利率也很難再度回到當年雙位數的水準,殖利率不太可能無限上漲,價格也不太可能無限下跌。另一方面,長期牛市榮景可能不再,許多投資人認為景氣循環進入後期,在這種環境中具有穩定收益的債券資產也是很不錯的選擇。

四、齊漲齊跌不是常態

2022 年以來雖然股債一起跌,但是從走勢來看,兩者走勢也不總是一致。因此主要原因還是2022 年總體經濟的震盪較大,導致兩者都有較大跌幅,但是股市、債市仍然互有漲跌,未來也是如此;市場上的資金總會有去處,不論是股市、債市、商品市場,抑或是加密貨幣,資金不會永遠維持在現金,市場上最主要的兩種投資工具:股、債也不會永遠一起下跌。

總結—股債配置依然是好選擇

儘管 2022 年以來債市與股市齊跌,但是拉長時間來看,股債的相關性依然偏低,而且債券比起來波動小、風險調整後報酬較高的事實也不會改變。經歷股債齊跌,以及後續通膨和利率的走勢變化,未來不論股市或是債市都有反轉上漲的機會。

而如果以投資組合的角度來看,資產配置不只要著重在低相關性,配置在波動度較低的債券資產本身就會帶來分散風險的好處,因此債券對於降低投組風險依然有很大的作用。況且債券有很多種不同天期和類型,短天期的政府債的波動更小,更能夠發揮應有的保護作用;而抗通膨債券也可以在如今的高通膨中起到保護投資的作用。

我們沒辦法預測市場,唯一能做到的事情就是做好適當的資產配置,控制住投資組合整體的風險,才能更靠近財務目標;而在投資組合中適度配置債券仍然是很不錯的選擇。