自 2024 年上半年以來,美國多次釋出降息的訊息,但直至年中仍未見實際行動,讓投資者不免感到有些落空。然而,在上週五(2024年8月23日)的全球央行年會上,美國聯準會主席鮑爾傳遞了積極的信號,認為現在是調整貨幣政策的適當時機。

鮑爾強調,就業市場已經明顯降溫,表明聯準會的通膨控制措施正在奏效,這使得經濟有望在避免衰退的情況下進行預防性降息。消息一傳出,台灣市場上 92 檔美債 ETF 的受益人數共增加了近 6 萬人,顯示投資者對美債的期待與信心顯著提升。

不過為什麼降息會對債市有利?美債和美債 ETF 該如何選擇?趕快跟著筆者一探究竟吧!

降息和債市的關聯

在講到降息與債市的關聯之前,先讓我們閱讀以下文章初步了解什麼是債券與降息:

試想一下,假設目前市場利率是5%,你購買了一張殖利率為 4% 的 5 年期債券。一年後,央行開始降息,市場利率降到了 3%。此時,你仍然可以繼續享有 4% 的債券配息,直到這 5 年期結束。對比新的市場利率,這張債券顯得特別有吸引力。

因為你手上的債券提供的利率比市場上新的債券要高,所以很多投資者都會希望購買你這張債券。而根據供需法則,當需求上升時,這種債券的價格自然也會隨之上升。

換句話說,降息後,你手上的高利率債券變得更搶手了,因為它提供的收益比市場上其他債券更好。這就是為什麼債券價格會在降息後上漲的原因。

美債是什麼?

美債就是美國國債(U.S. Treasury Securities),是由美國財政部發行的債務工具,用於籌集資金以支持政府開支。而因為美債是由美國政府的信用背書,因此能算是世界上最安全的債務工具之一。

美債主要有以下幾種類型:

- 短期國債(Treasury Bills, T-Bills):通常發行期限為幾天到一年。它們以折價方式出售,到期時支付面值,差額即為利息收入。

- 中期國債(Treasury Notes, T-Notes):通常發行期限為 2、3、5、7 或 10 年。它們支付固定利息(票息),每半年支付一次,到期時支付面值。

- 長期國債(Treasury Bonds, T-Bonds):通常發行期限為 20 或 30 年。它們也支付固定利息,每半年支付一次,到期時支付面值。

- 通脹保值國債(Treasury Inflation-Protected Securities, TIPS):這些國債的本金會隨著通脹變化而調整,提供對抗通脹的保護。它們每半年支付固定利息,但利息會根據調整後的本金計算。

美債利率

目前美債利率為 5.5%,而下一次有機會調整的時機點為 9 月,非常有機會調降利率。下表則為當下(2024/8/28)各天期的美債利率:

| 一個月 | 5.49 |

| 二個月 | 5.33 |

| 三個月 | 5.23 |

| 六個月 | 4.89 |

| 一年 | 4.34 |

| 二年 | 3.83 |

| 三年 | 3.72 |

| 五年 | 3.66 |

| 七年 | 3.73 |

| 十年 | 3.83 |

| 二十年 | 4.21 |

| 三十年 | 4.13 |

美債為什麼這麼受歡迎?

美債受歡迎的原因主要有幾個。首先,安全性是美債受到青睞的主要原因之一。美債被認為是世界上最安全的投資工具之一,因為它們由美國政府的信用背書。美國政府擁有通過稅收和發行貨幣來償還債務的能力,這使得美債違約的風險非常低。

此外,美債的流動性也非常強。美債市場非常活躍,交易量大,因此它們具有很高的流動性。這意味著投資者可以輕鬆地買入和賣出美債,而不必擔心流動性問題。

穩定的回報是另一個吸引投資者的因素。美債提供穩定的利息收入,尤其對於尋求穩定投資回報的投資者來說,美債是一個受青睞的選擇,也因此成為美國許多規畫退休金投資人的標的之一。儘管回報率可能不是最高的,但其穩定性使得美債成為長期投資的理想選擇。

在全球金融市場中,美債被視為重要的避險資產。在經濟不穩定或市場波動時,美債通常會吸引資金流入,因其被廣泛視為避險工具。這使得美債在全球金融市場中擁有重要地位。

避險工具是什麼?

避險工具是一種投資方式,主要目的是保護資金不受市場波動或經濟不穩定的影響。簡單來說,避險工具就像是你在雨天帶的雨傘,它幫助你在不確定的情況下減少損失。避險工具通常包括那些在經濟波動時仍然比較穩定的資產,例如:國債、黃金等等。

9 月降息後美債價格會飆升嗎?

降息通常會對美債價格產生積極影響。當利率降低時,新發行的債券利息會下降,使得現有的高息美債變得更加吸引人。因此可以預期 9 月降息後,美債的價格非常有機會上升。

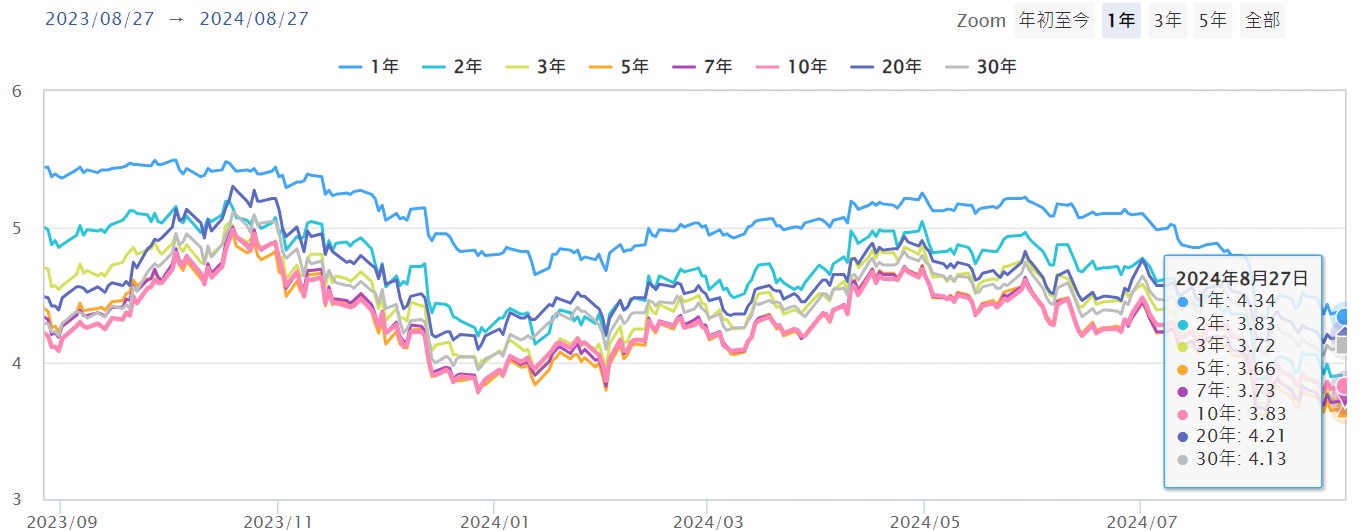

不過,實際情況可能會受到多種因素的影響。例如,如果市場已經廣泛預期了降息,那麼降息的消息可能不會對美債價格產生大的波動,因為價格可能已經提前調整了。從下圖可以看出,自 2024 年 7 月起,美債的殖利率就已逐漸走低,部分原因即是因為市場預計降息的風聲早已傳入各界。

所以說 9 月如果真的啟動降息,市場的反應到底會如何,也是要等到真正宣布降息碼數的多寡,才能真正判斷美債真正能帶來的資本利得。依照市場近期預測,美國大機率將於 9 月宣布降息一碼,並可能於年底前累積降息約 4 碼。

美債與美債 ETF 的差異

美債和美債 ETF 都是與美國國債相關的投資工具,但它們在結構和特性上有明顯的差異。美債是由美國政府直接發行的債務工具,而美債 ETF 則和一般的 ETF 一樣,是一種基金,專門投資於各類美國國債,並在交易所上市交易。

前面已經有介紹過美債,這邊我們快速介紹美債 ETF 的概念。

美債 ETF 是一種在交易所上市交易的基金,專門投資於各類美國國債。投資者可以通過購買美債 ETF,間接持有一籃子美債。與直接持有單一美債相比,美債 ETF 提供了更大的靈活性和流動性,因為投資者可以隨時在交易市場上買賣。

不過,ETF 的價格會隨著市場波動而變化,因此投資者的收益可能會受到市場條件的影響。

| 特點 | 美債 | 美債 ETF |

| 發行者 | 美國政府 | 基金公司 |

| 投資方式 | 直接購買單一債券 | 購買包含多種美國國債的基金份額 |

| 收益穩定性 | 穩定,固定利息支付 | 受市場波動影響,收益變動較大 |

| 流動性 | 流動性低,需要等待債券到期或提前出售 | 高流動性,可以隨時在交易所買賣 |

| 風險 | 風險極低,受美國政府信用支持 | 市場風險較高,受價格波動影響 |

| 適合投資人 | 尋求長期穩定收入且風險承受能力低的投資者 | 追求靈活性和市場機會,並能承受一定市場風險的投資者 |

國人超愛買美債 ETF

論國人到底有多愛買美債,看看這個數據就知道了:「根據美國財政部公布外國持有美債金額,台灣以持有 2,590 億美元成為美國第 11 大債主」。

目前依照台灣美債 ETF 規模排行來看,以元大美債 20 年 00679B 為首:

| 00679B 元大 美債 20 年 | 00687B 國泰 20 年美債 | 00795B 中信 美債 20 年 | 00931B 統一 美債 20 年 | 00857B 永豐 20 年美公債 | |

| 資產規模(億) | 2,774 | 2,051 | 565 | 311 | 190 |

| 受益人數 | 367,192 | 250,752 | 60,397 | 69,016 | 31,181 |

由此看來,儘管美債 ETF 風險較高,但其高流動性、低投資門檻,以及分散風險的優勢,仍然吸引了許多國內投資者。美債 ETF 提供投資者更大的靈活性,且透過持有多種不同期限和類型的美債,降低了單一債券波動帶來的風險。

此外,美債 ETF 的回報潛力較高,投資者有機會在市場波動中獲取額外收益。再加上金融機構和媒體的大力推廣,這些因素都進一步促使美債 ETF 在台灣市場中受到廣泛青睞。

降息迷思:要把股票出掉全力買入美債嗎?

近期聽到許多投資人聲稱,是否該將手中的股票出掉,開始佈局債市,其實這又要回歸到投資的基本原則。

投資的基本原則是保持資產配置的多元化,以分散風險並穩定回報。因此即使近期降息導致債市看好,投資者仍不應輕易拋售股票,全面轉向債券。股債配置策略則是一個你可以考慮的策略,它能在市場變動中提供更大的穩定性,確保投資組合在各種經濟環境中都能表現良好。

股債配置的另一個關鍵在於它能根據個人的投資目標和風險承受能力進行調整。雖然債券在降息環境下能預期的會表現得不錯,但從另一個角度來看,股票市場也可能受益於更低的借貸成本和更高的企業盈利能力,進而帶來更高的回報。

而股債配置有助於你在這兩種資產類別中同時獲益,無論市場條件如何變化。

阿爾發機器人理財透過免費的風險屬性評估,為您量身推薦最適合的股債配置,包括美債和全球知名企業股票的 ETF 組合。選擇阿爾發,您可以在各種市場環境下,依然享有穩定的投資回報,讓您的財富穩步增長。