在當今多變的經濟環境中,「資產配置」不僅是一門藝術,更是一種科學。透過精心設定的資產配置,投資者能夠在面對市場波動時保持穩定,並優化投資組合以實現長期的財務目標。資產配置策略涉及將投資分散到股票、債券、不動產投資信託(REITs)和現金等不同類型的資產,以達到風險分散和回報最大化的雙重目的。本文將深入探討資產配置的重要性、實施策略以及如何根據個人的風險承受能力、財務狀況和投資偏好來客製化投資組合。讓我們一起了解,為什麼資產配置是實現投資成功的關鍵因素。

資產配置是什麼?

什麼是「 資產配置 」呢?

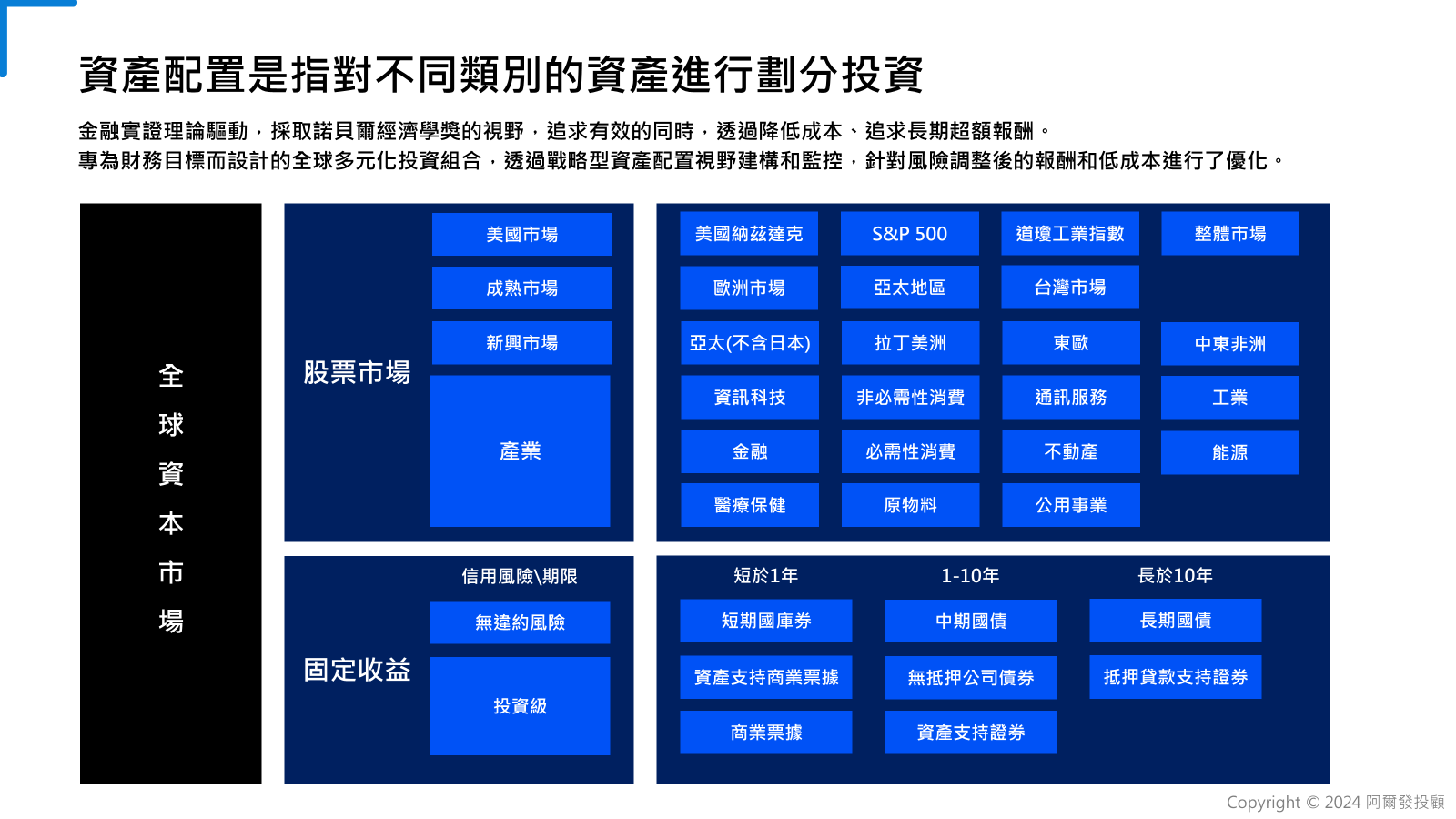

資產配置的英文是 Asset allocation,資產配置一種策略行為,資產配置是指對股票、債券、REITs(不動產投資信託)、現金等不同類別的資產進行劃分投資,以達到財務目標的策略。

每種資產都有獨特的歷史背景與定位,因此每個每種資產的表現也千差萬別。

這些差異通常會反映在資產的報酬與風險上,資產之間彼此也有著相互的影響,這個影響力有強有弱,也會隨著時間而變化。

透過在不同資產類別間的分配,投資者可以降低重大損失的風險,並隨著時間的推移獲得更穩定的回報。

資產配置是投資策略的基本組成部分,通常根據投資者的風險承受能力、財務目標和投資時間框架進行客製化。

資產配置的策略

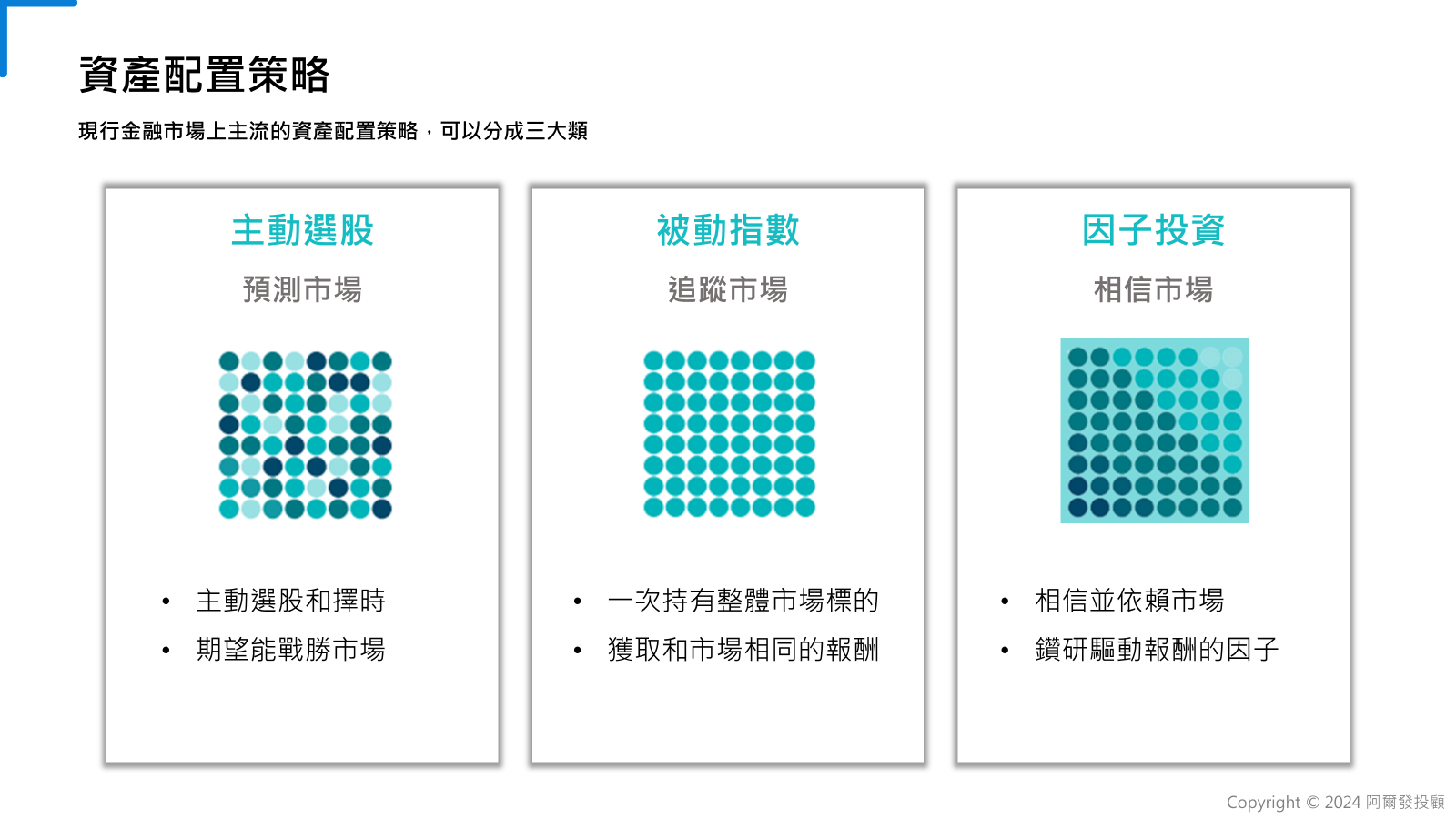

目前市場上主流的資產配置策略,可以分成 3 大類:

- 主動選股:主動選股與擇時,期望能戰勝市場,獲得比市場更高的報酬。

- 被動投資:採用純被動型的策略追蹤整理市場大盤,獲取和市場相同的報酬,市場代表性公司為。

- 因子投資:相信並依賴市場效率,透過系統性量化的方式鑽研驅動報酬的因子,獲得市場報酬。

這 3 種各有擁護者,以阿爾發機器人理財的為例,阿爾發核心投資組合建構策略採用的是被動式的投資策略,追求貼近市場的報酬,而我們在20 種各有擁護者,以阿爾發機器人理財的為例,阿爾發核心投資組合建構策略採用的是被動式的投資策略,追求貼近市場的報酬,而我們在2025年也與因子投資先驅德明信Dimensional Fund Advisors(DFA)推出因子投資的資產配置提供投資人多元化的選擇。

為什麼強調資產配置?

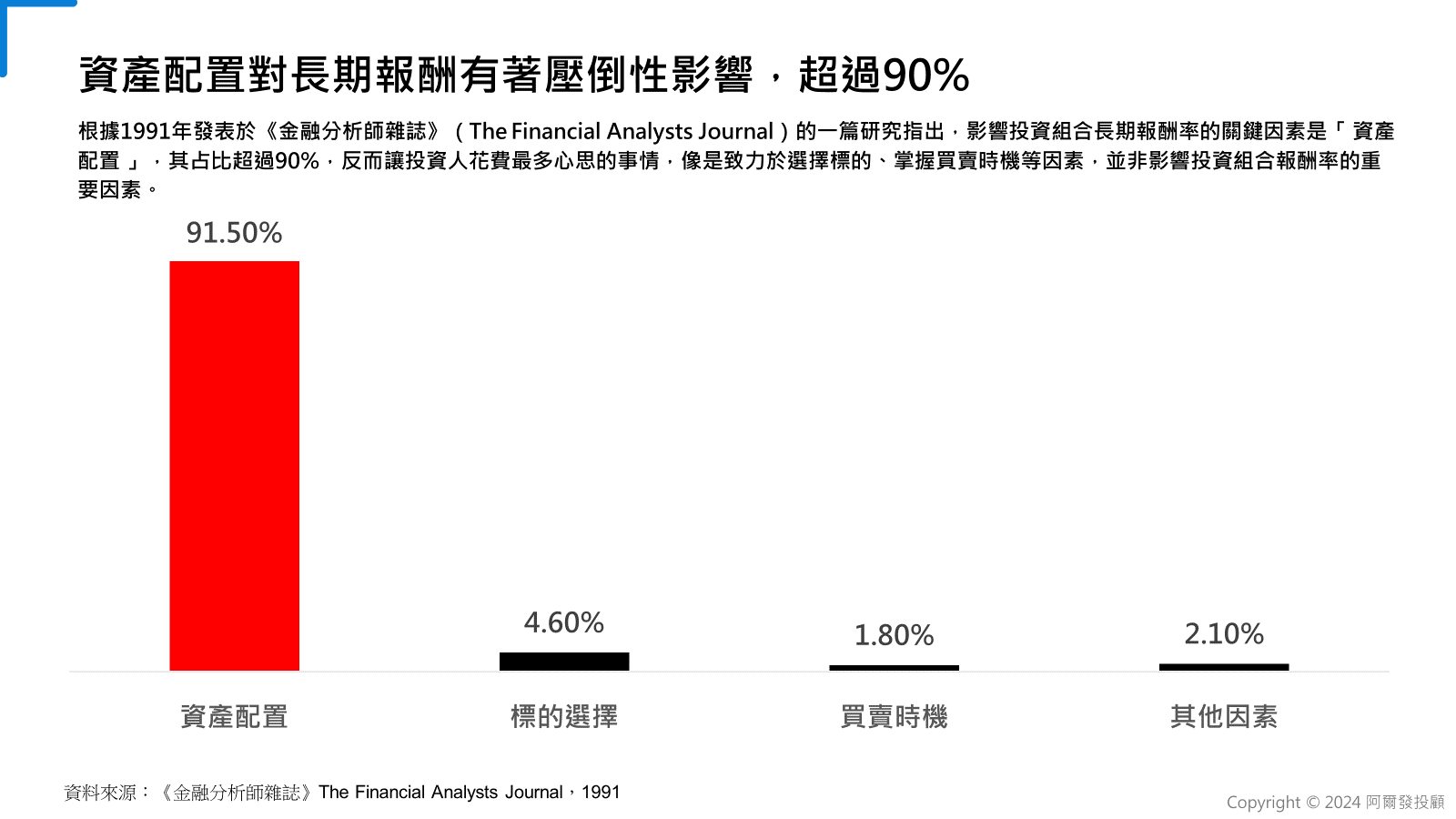

因為資產配置將會影響您超過 90% 的長期報酬。

許多投資人經常認為,要掌握投資的每項變數,像是經濟數據的變動、公司的消息、基本面分析、技術面分析等,才能獲得好的投資成果。

然而,根據 1991 年發表於《金融分析師雜誌》(The Financial Analysts Journal)的一篇研究指出,影響投資組合長期報酬率的關鍵因素是「 資產配置 」,其占比超過 90%,反而讓投資人花費最多心思的事情,像是致力於選擇標的、掌握買賣時機等因素,並非影響投資組合報酬率的重要因素。

由此可知:

做好「 資產配置 」才是影響投資成果的關鍵,而非將心力放在個股挑選、判斷市場走勢等,對投資報酬貢獻不大的事情上。

這樣的研究結果也意味著:

之所以進行「 資產配置 」、分散投資是投資成功的重要原則,是因為沒有人可以準確預測金融市場未來的情況。

如果我們可以很肯定每年哪個資產會有最好的表現,那麼我們就可以將 100% 的資金都投資在這個資產上,自然沒有理由一定要分散投資。

但很可惜的是,實際上沒有人可以持續知道每年哪個資產會表現最好,這就是為什麼我們要分散投資——為無法準確預測金融市場提供一個保護:將投資組合分散到不同資產,有助於降低整體風險,為投資組合提供一定程度的保護。

「降低整體風險」就是「 資產配置 」最大的功能,很多投資人在資產上漲時,很容易誤以為自己可以承擔高風險,因此會將資金集中投資在高風險、高報酬的資產上,但是在資產下跌時,才發現自己承擔的風險超過自己的預期,面臨巨大投資損失時,便衝動的賣出資產,如此一來,不僅讓資產大幅縮水,也錯失後續上漲的獲利,也就難以做到長期投資。

資產配置能達到什麼效果?

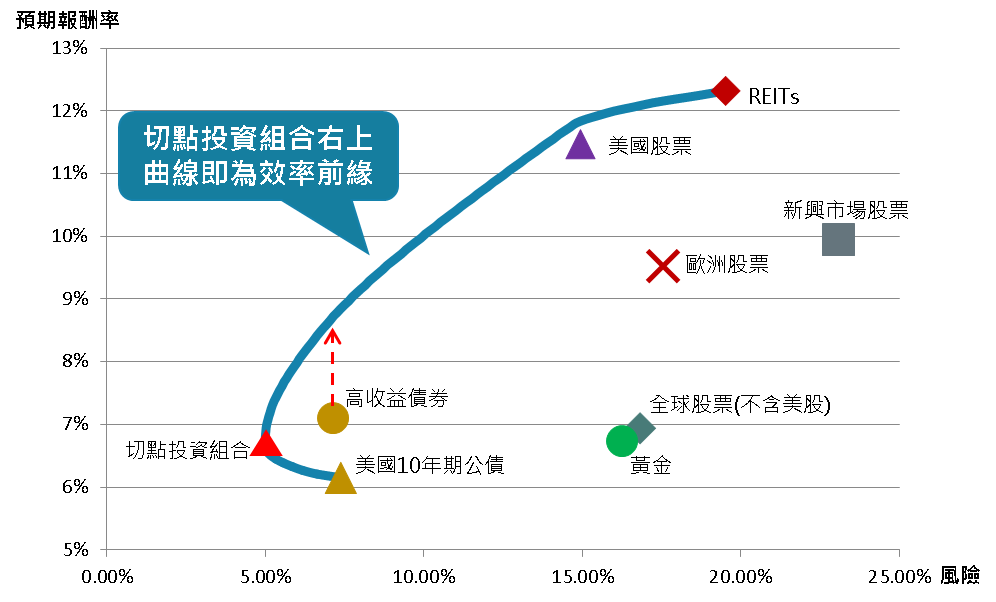

由於不同的資產,在不同的金融市場與經濟情況下,其所能獲得的預期報酬與潛在風險有所不同,想要做到在相同風險之下報酬率最高,最簡單的方法就是進行「 資產配置 」,將資金分散投資到不同資產上。

如下圖,高收益債資產自 1995 年以來,年平均報酬率為 7.1%、年平均標準差(風險)為 7.1%,此為單一資產的表現,但如果加入其他資產,組成一個投資組合,在相同 7.1% 的風險之下,年平均報酬率最高可達 8.7%。

由於投資組合中包含不同資產,隨著時間的經過,有些資產會上漲、有些會下跌,不同資產間會有不同的相關性,「 資產配置 」即是利用這樣的特性,找出效率前緣 ( Efficient Frontier ) ,達到「相同風險下報酬最高、或相同報酬下風險最低的效果」,因此選擇相關性很低的不同資產來做「 資產配置 」效果會更好。

諾貝爾獎經濟學獎得主哈利‧馬可維茲(Harry Markowitz)將這種不需增加風險,只需分散投資,就可提高報酬的投資方法,喻為「現實經濟世界裡,唯一的免費午餐。」

資料來源:阿爾發機器人理財,資料期間為 1995 年 1 月~ 2018 年 1 月

資產配置能有更高的退休提領率

根據研究1,股票佔比在20%至50%之間起始安全提領率最高,100%股票投資組合在某些歷史時期內曾有更高的提款率,但也有可能出現最低的提款率。

資產配置常見問題

常見問題、只買台股 ETF 就完成資產配置嗎?

是完成資產配置,但資產配置可以做得更好。

常見問題、只買標普 500 或是美股,就完成資產配置嗎?

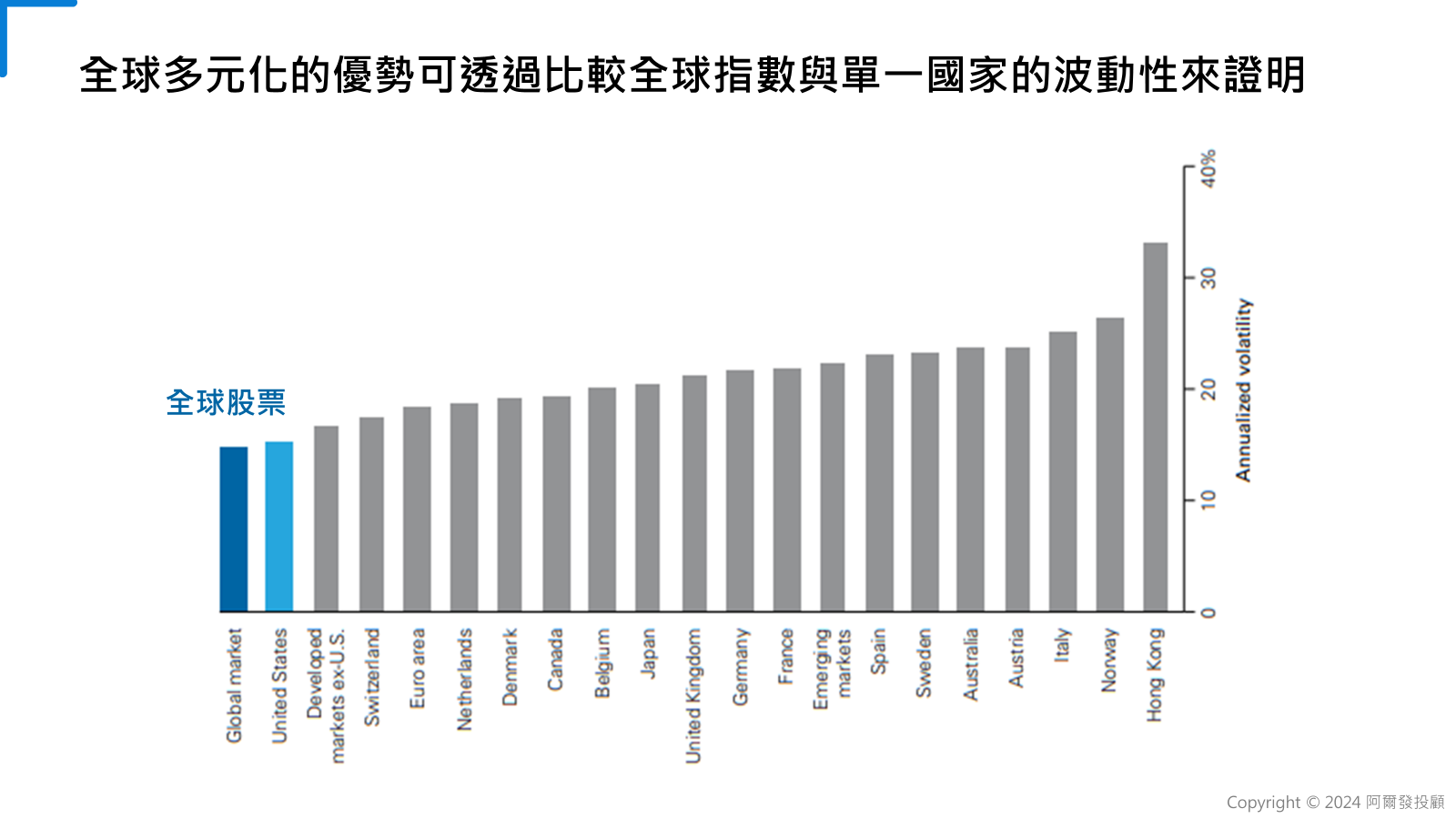

在 Vanguard 2021 年發表的研究《 Global equity investing:The benefits of diversification and sizing your allocation 》中,全球多元化的優勢可以透過比較全球指數與單一國家指數的波動性來證明。

下圖展示了多元化的好處:雖然美國的波動性在所有比較的國家中最低,但仍略高於全球市場指數,其他國家的波動性甚至比全球市場指數高出 15% 至 100%,所以說只買單一國家的是完成資產配置,但資產配置可以做得更好。

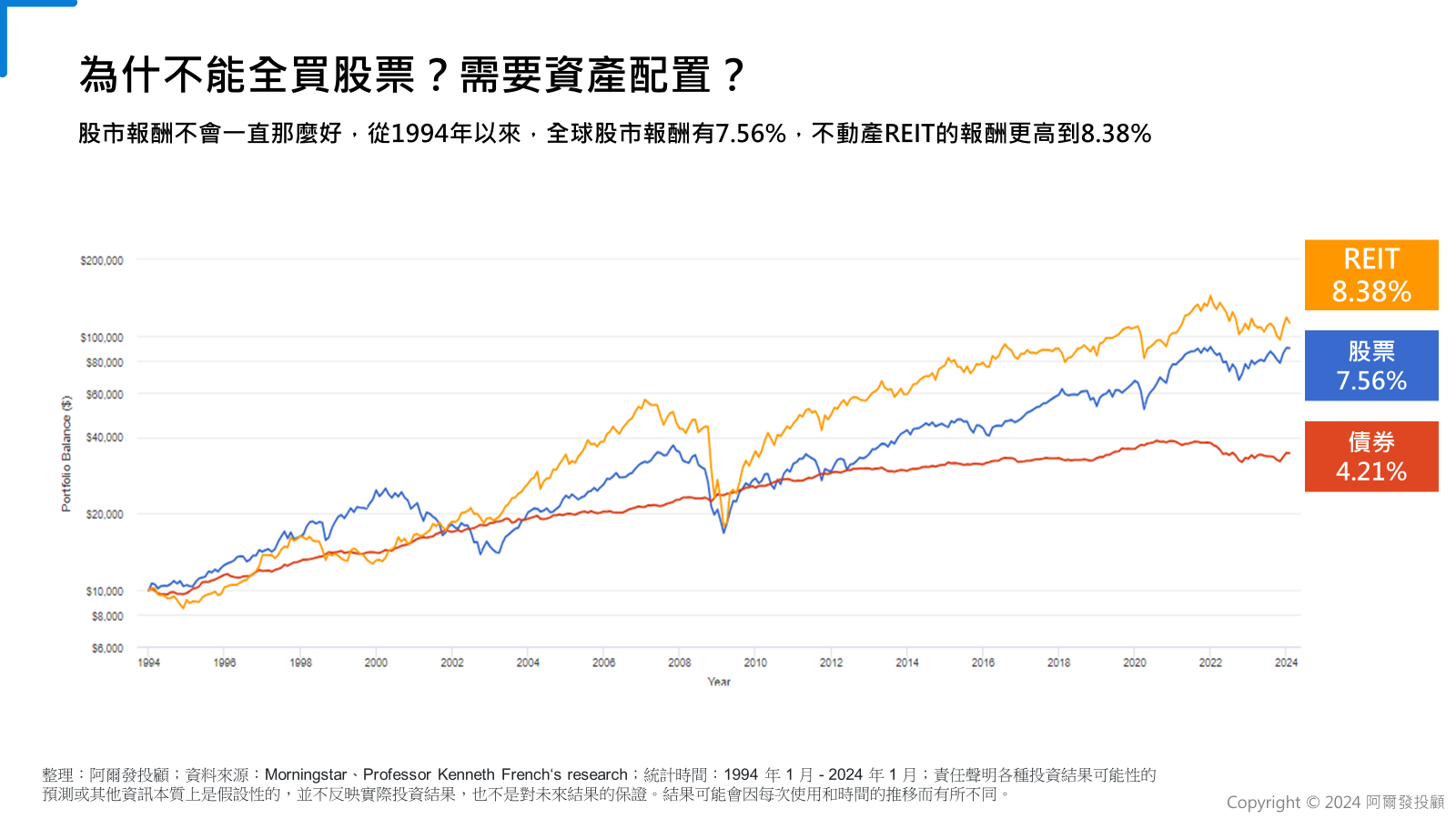

常見問題、為什不能全買股票?需要資產配置?

股市報酬不會一直那麼好,舉例來說,從 1994 年至 2024 年間,全球股市報酬有 7.56%,但不動產REIT的報酬更高到 8.38%。(延伸閱讀:REITs是什麼?為什麼要在資產配置中加入REITs ETF?)

日本在 1990-2020 這30年間,累積報酬是 – 19.61%,換算年化報酬 – 0.72%。

美國在 2001 年 – 2011 年10年間,累積報酬是 15.07%,換算年化報酬 1.41%。

只單單投資單一國家,如果運氣不好,可能會面臨長期投資卻沒有賺錢的狀況。

常見問題、小資族不需要資產配置?小資族怎麼做資產配置?

我只是一個小小的投資人,資金也不像法人機構那麼多,該怎麼做資產配置呢?

首先資產配置與3樣關鍵有關:

- 每個人的風險承受度

- 每個人的年紀、財務狀況

- 投資偏好

舉例來說:

- 年紀越大,越沒有失敗的本錢,風險承受能力低。

- 財務狀況越差,例如現金流不夠、存款不足等,都會導致難以承擔虧損,風險承受度自然會下降。

- 投資偏好則是主觀因素,根據每個人的心理狀況會有所不同,越厭惡損失的人風險承受度越低。

那小資族的風險承受度大概落在哪邊呢?

- 小資族年輕 👉 風險承受度高

- 小資族普遍存款較少 👉 風險承受度低

- 投資偏好 👉 因人而異

可以看出小資族的風險承受度大概介於中間,而如果我們今天做的是長期投資的話,由於時間長,可以將股票比例提高一些,增加複利效果,隨著年紀的增長再慢慢將債券比例調高,建議可以先以股債比例 70/30 的投資組合做為基準去調整,您也可以透過阿爾發機器人理財的投資試算免費評估自己的資產配置。

加入阿爾發官方 Line,領取小資族最適合的資產配置建議!

常見問題、什麼時候需要債券的資產配置?股債雙殺,為什麼要做股債資產配置?

自 2022 年初至 5 月中旬,投資市場經歷劇烈波動,股市、債市、匯市均大幅下跌,這波跌勢使得許多投資者質疑股債配置的重要性和債券在投資組合中的角色。

有3點原因說明股債資產配置仍然適用的重要性:

- 相關性偏低降低報酬的事實不會變:儘管 2022 年以來債市與股市齊跌,但是拉長時間來看,股債的相關性依然偏低,而且債券比起來波動小、風險調整後報酬較高的事實也不會改變。

- 除了低相關性,債券能分散股票資產的風險:以投資組合的角度來看,資產配置不只要著重在低相關性,配置在波動度較低的債券資產本身就會帶來分散風險的好處,因此債券對於降低投組風險依然有很大的作用。

- 債券有多種類別,有不同的保護效果:債券有很多種不同天期和類型,短天期的政府債的波動更小,更能夠發揮應有的保護作用;而抗通膨債券也可以在如今的高通膨中起到保護投資的作用。

(延伸閱讀:為什麼要做股債資產配置?10張圖讓你了解投資組合中債券的重要性)

如何決定資產配置比例 ,找到最佳投資組合?

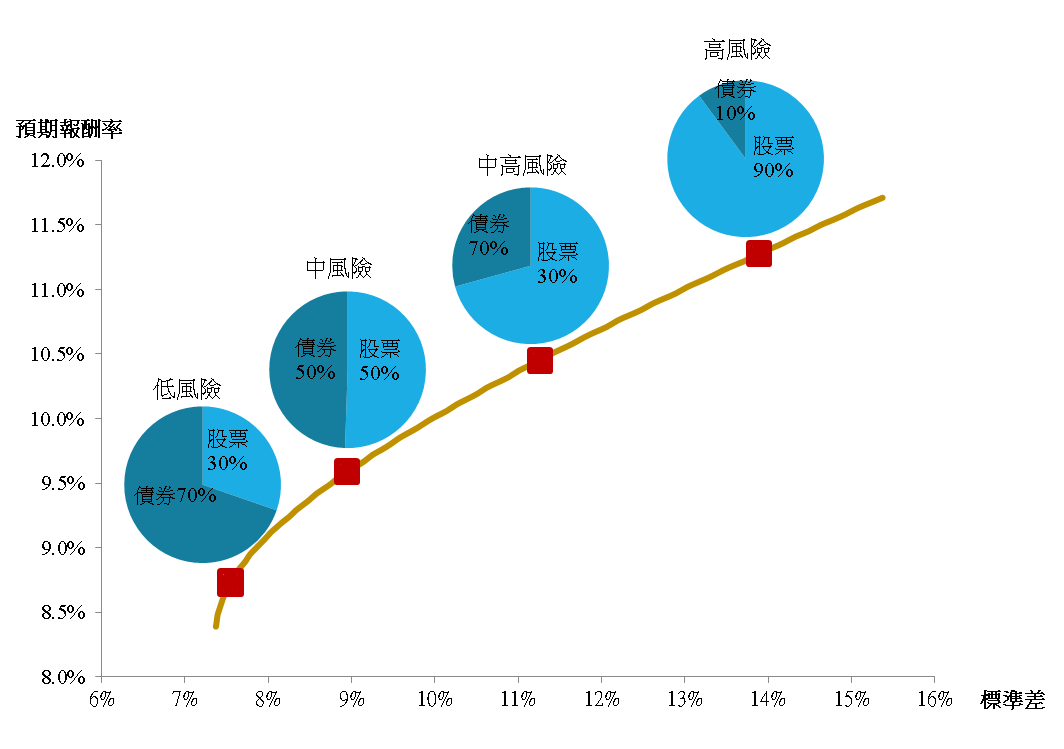

如同上述,既然效率前緣上的每個點都是最有效的投資組合,哪個才是最佳投資組合?

答案是因人而異,觀察效率前緣曲線就可發現,高風險伴隨高報酬、低風險伴隨低報酬,不存在對所有人都最好的一個投資組合,適合你投資計畫、風險屬性的就是最佳投資組合。

簡單來說,「 資產配置 」其實就是風險與報酬之間權衡(trade-off )下的結果,如下圖,投資人要依據「風險承受度」,才能做出適當的「 資產配置 」、在效率前緣上找出適合自己的最佳投資組合。

資料來源:阿爾發機器人理財

因此,機器人理財就是以「 資產配置 」為投資原則,讓人可以簡單達成分散風險、長期投資的理財平台,可不是報明牌的工具哦!

資產配置的投資報酬率有多少?

以阿爾發核心投資組合為例,過去 10 年阿爾發核心投資組合的報酬率保守型為 57%,穩健型為 76%,積極型為 97%。

更多的資產配置績效,可以閱讀《阿爾發市場回顧與展望》。

總結

對於許多人來說,找出屬於自己的資產配置是件困難的事情,適合別人的也未必適合我。因此許多人躊躇不前。

資產配置蘊含著對於自己財務目標的設定,對自己的了解,對各類資產的理解,可說是一門高深的技藝也不為過。

困難的問題不是不能解決,而是要用緩慢而穩定的方法去解決。

機器人理財資產配置,就是緩慢而穩定的方法。

機器人理財透過系統自動化為你建立個人化「 資產配置 」,來達到分散風險的效果,讓你以適合自己的投資組合進行投資,免於短期市場波動影響,成為長期投資者。

參考文獻

- Amy c. arnott, Christine benz, Jason kephart, & Tao guo. (2024). The State of Retirement Income:2024. Morningstar.