「歷史報酬率」往往是投資人挑選基金時,最熱門的指標之一。好比球隊教練在挑選球員時,一定會參考球員過往得分率;同樣地,多數投資人相信過往的績效與未來的成果密不可分,如果這個基金經理人能夠在過去挑選出對的標的、拿到高回報,那至少他的選股能力應該會優於平均,並且能夠讓基金保有長期良好的體質。

根據科學實證,生物學上的確存在「勝利者效應」:先前的勝利經驗,會讓之後的勝利變得更加容易;籃球賽中亦有「熱手效應」,比賽時如果某個球員連續得分,其他隊員在下次進攻時常會繼續選擇傳球給他、交由他去得分。

然而,「熱手效應」也能套用在主動型基金上嗎?

「基金的歷史報酬」等同於「未來績效」嗎?

為了尋找長期表現優異的基金,我們分別蒐集 2003 年初至 2022 年底台灣核准上市的「股票型基金」與「固定收益型基金」歷史績效資料,並對其 5 年期的報酬率進行排名。試想,若能在市場 5 年期報酬率排名中名列前茅,基金經理人在建構投資組合必定有一定的水準,未來也應該有高機率能夠繼續繳出好成績。

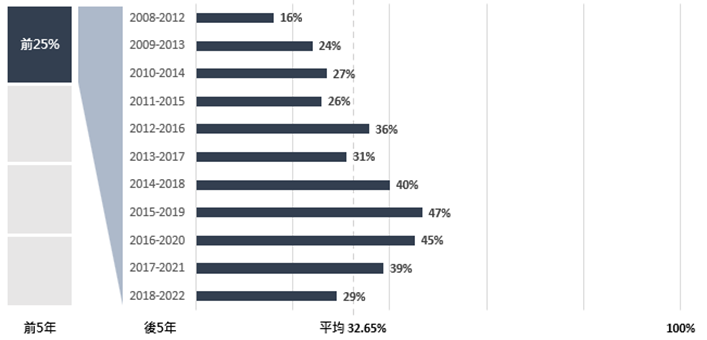

下表為 5 年期報酬率表現排名位於前 25% 的股票型基金,在接下來五年表現依然為前 25% 的比例;舉例來說,2003 年至 2007 年平均報酬率排名前 25% 的股票型基金中,僅有約 16% 能夠持續在後五年(2008年至2012年)平均報酬率保有前 25% 的排名。

台灣股票型基金5年期報酬排名。資料來源:Morningstar,阿爾發投顧整理。

然而,在長達 20 年之後的排名結果顯示,5 年期績效維持在前 25% 的股票型基金平均僅有 32.65%,代表如果依照歷史報酬挑選股票型基金,只有約 3 成的機率能夠在後五年繼續拿到優良的回報。

既然股票型基金無法達到勝者恆勝,那麼相較之下風險和報酬皆較低、選擇標的策略較單純的固定收益型基金,是否會有不同的結果呢?

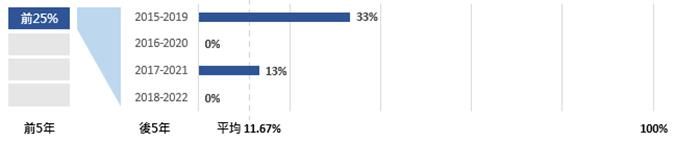

由於台灣固定收益型基金樣本數較少且多近年才成立,因此我們縮短期間,以 2010 年初至 2022 年底的歷史績效資料進行排名,下表為 5 年期報酬率表現排名位於前 25% 的固定收益型基金,在接下來五年表現依然為前 25% 的比例;舉例而言,2010 年至 2014 年平均報酬率排名前 25% 的股票型基金中,約有 33% 能夠持續在後五年(2015年至2019年)平均報酬率保有前 25% 的排名。

台灣固定收益型基金排名。資料來源:Morningstar,阿爾發投顧整理。

在此 13 年期間的結果顯示,5 年期績效維持在前 25% 的「固定收益型基金」平均僅有 11.67%,相較於股票型基金更難維持原先良好的報酬率;其中 2011 年至 2015 年、2013 年至2017 年這兩次 5 年期報酬排名前 25% 的基金,更是全軍覆沒,在接續的後五年裡全部掉出前 25% 的績效排名。

✅固定收益型基金是一種主要投資於債券和其他固定收益證券的基金。這類基金的目的是提供穩定的利息收入和本金保護,適合尋求穩定回報和低風險的投資者。由於其收益相對固定,風險較股票型基金低,但也可能面臨利率變動帶來的影響。

長期的主動型基金贏家不存在,那有中長期或短期的贏家嗎?

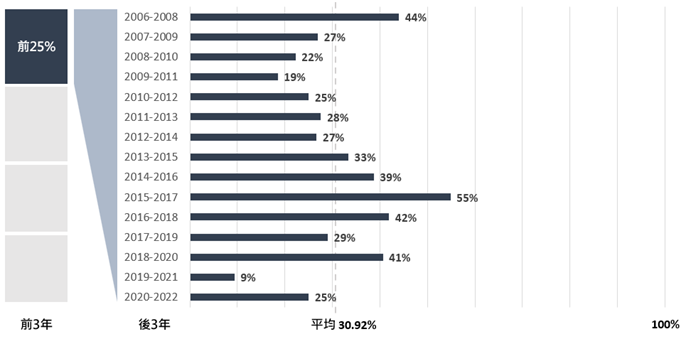

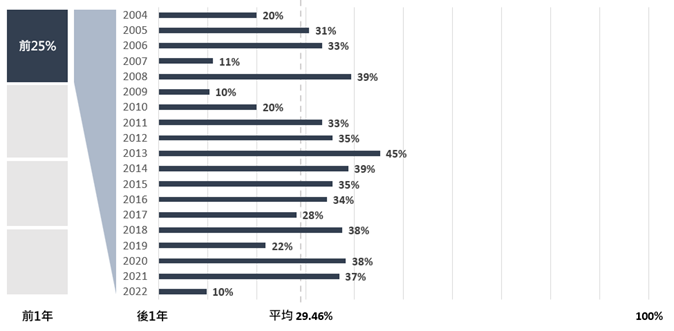

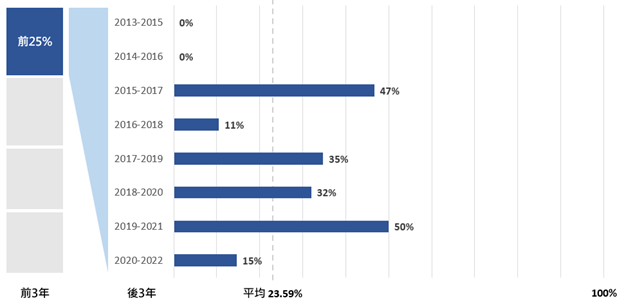

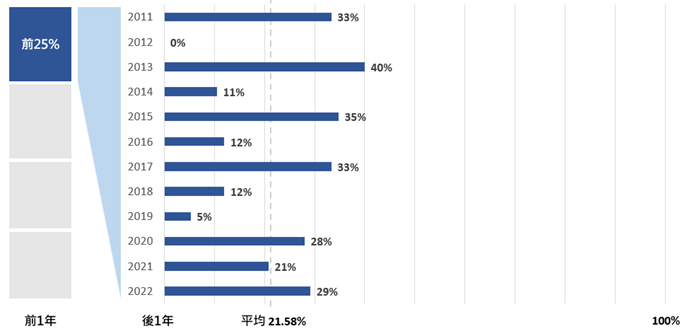

對於中短期的投資人而言,5 年以內的績效或許會更有參考價值,且依照設想,短期績效的持續性應該會相較於維持長期績效更加容易。因此,我們參照同樣的模式,蒐集 3 年期及 1 年期的歷史績效資料並進行排名。下表分別為台灣股票型基金 3 年期報酬率及每年報酬率排名。

台灣股票型基金3年期報酬排名。資料來源:Morningstar,阿爾發投顧整理。

台灣股票型基金每年報酬排名。資料來源:Morningstar,阿爾發投顧整理。

除了台灣股票型基金,我們同樣蒐集固定收益型基金的3年期報酬和1年期報酬進行排名。

台灣固定收益型基金3年期報酬排名。資料來源:Morningstar,阿爾發投顧整理。

台灣固定收益型基金每年報酬排名。資料來源:Morningstar,阿爾發投顧整理。

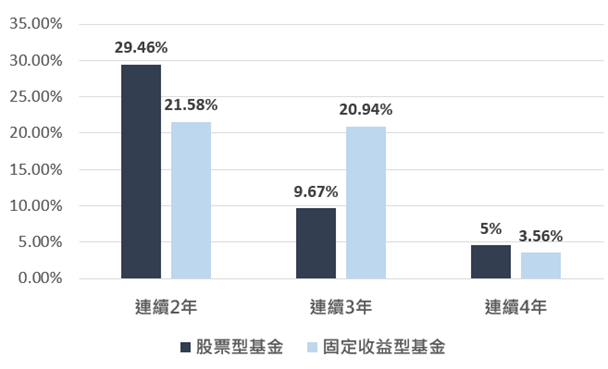

數據顯示,20 年間排名前 25% 的股票型基金中,平均有 30.92% 的基金維持住 3 年期績效、而能夠維持每年績效的基金僅有 29.46%;相較之下,固定收益型基金的績效延續性甚至較差,3年期績效排名僅有 23.59% 維持在前 25%、每年績效則平均僅剩 21.58%。

無論是股票型基金或是固定收益型基金,實證結果在在顯示出,不管投資人是以長期績效或是短期績效來挑選基金,平均都僅有不到 3 成的機率能夠在未來延續過去亮眼的成績單,若選擇短期指標來篩選,可能更難以獲得期望的好報酬。

若以單一年歷史報酬作為選擇基金的指標,則依照下表所統計,投資人分別有 29.46% 和 21.58% 的機率能夠在第二年延續該股票型基金或固定收益型基金的高報酬;然而,在往後的第三年和第四年,第一年度的歷史績效指標對投資人的報酬率幾乎毫無助益。因此,尤其是對於長期投資人而言,基金過往的年報酬率無法提供未來表現的解釋能力。

台灣核銷基金年報酬連續維持於前 25%。資料來源:Morningstar,阿爾發投顧整理。

事實是,基金市場上沒有永遠的贏家

選擇基金時,投資人總是希望挑選到最好的基金,並且期待它們能夠為我們賺取超額報酬。然而,過往的數據顯示,基金投資並不存在「熱手效應」。主動式基金的表現依賴著基金經理人的判斷,但從過往的經驗來看,主動選股本身即存在難以發現的盲點 — 矽谷世紀詐騙案一女版賈柏斯如何從頂峰到破滅?主動選股的最大盲點。

或許某些基金管理公司體質確實比較優異,但我們無法透過歷史績效識別出來。無論是股票、債券或是其他金融商品,歷史報酬率隱含了許多雜音,良好的績效背後可能依靠的是運氣,尤其在牛市拿下驚人回報的基金,往往難以撐過熊市的低潮。過於相信短期的贏家,最終反而將導致長期的損失。

既然「歷史報酬率」沒辦法告訴你誰是基金市場的贏家,不妨花個 3 分鐘看看【99%投資人挑基金的方法其實都錯了】,告訴你挑選基金的正確方法。