2018-02-26

當股市表現很好的時候,債券就很容易被遺忘。債券在 資產配置 中的功能,如同足球隊裡的守門員,雖不是得分要員,但絕對是不可缺少的一員。

自2008年金融海嘯大跌後,美股已經走了9年大多頭,債券收益率則處於相對低檔,許多人開始懷疑 資產配置 的必要性。股市報酬率這麼高,債券收益率如此低,為什麼要做 資產配置 ?為什麼要投資債券?不能100%投資股票就好嗎?

想集中投資股票,你能做到大跌不離場嗎?

事實上,這些話都只是事後論,否則今天早就有滿街的投資人,因為過去9年投資美國股市,讓自己的資產成長至少2、3倍,但為什麼沒有?原因很簡單:

1. 因為過去沒有人真的預測到,美股會持續漲了9年。

2. 因為許多投資人,無法承受股市短期的劇烈波動。

正因如此,投資人更要做 資產配置 。只想持有股票資產的投資人,記得先問問自己,真的具備準確預測金融市場的能力嗎?或者真能如自己所預想,承受股市的劇烈波動嗎?

舉例來說,2007年金融海嘯時,標普500從2007年10月的高點,一路跌到2009年3月的低點,跌幅超過50%,如果你將100%資金全部投入股市,這時你真的能在資產腰斬到剩不到一半的價值,還能泰若自然繼續穩坐在股市裡嗎?根據過去的經驗,很顯然,很多人是沒法接受的,這也代表著,許多投資人往往在股市上漲時,高估了自己對風險承受的程度。

但相反的,如果你有做好 資產配置 ,當面臨股市大跌時,你的資產會受到一定程度的保護,總投資損失會有所降低,這也是 資產配置 最大的好處之一,目的是為了讓投資人在股市下跌時,能夠不被巨大的虧損嚇得離場,而錯失了後續的上漲機會。

資料來源:標準普爾、Factset、摩根大通,2016年12月

當然,進行 資產配置 時,投資人最怕的就是股債同跌,尤其今年2月初美股出現兩年來較大幅的修正,更引發股債齊跌的情況,讓許多人開始擔心 資產配置 真的有效嗎?

股票和債券同時下跌時, 資產配置 還有效嗎?

事實上,這是很罕見的現象,即使有,也可能是短暫現象。例如:在2013年時發生的「削減恐慌」( Taper Tantrum ),但最終證明「削減恐慌」只是暫時的,在2013年接下來的時間,公債利率持續上升,而且股票價格漲更多,當年累積漲幅高達32%,是自1997年以來最好的一年。(註:2013年因為聯準會暗示將縮減QE規模,市場陷入恐慌,引發股債齊跌,稱為「削減恐慌」。)

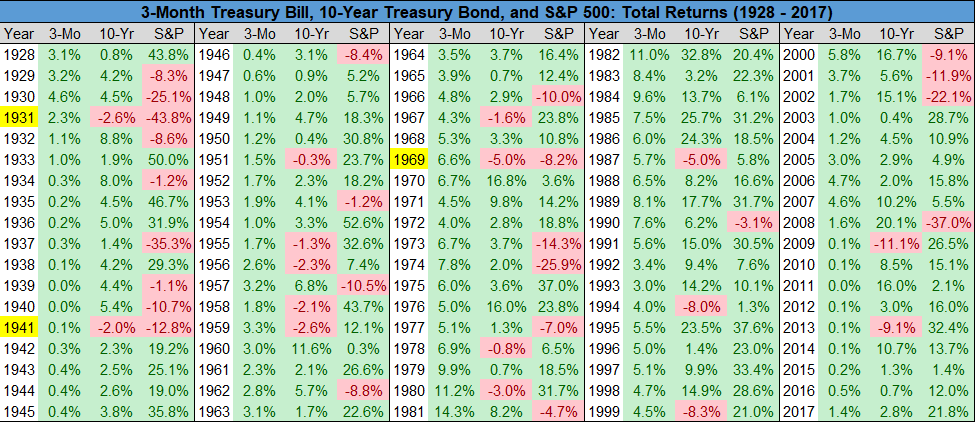

除此之外,觀察自1928年以來,過去90年間,標普500和美國10年期公債的漲跌情況,發現兩者同時下跌的年份只有3次,也就是發生的機率大約是3%,多數時間的結果是,股票和10年期公債同時上漲 ( 59%),或是股票與債券走勢相反 ( 38% )。由此可知,投資人的疑慮是低機率事件,而投資成功的祕訣,就是不該用短期的市場結果,當作長期的投資組合決策的判斷依據。

資料來源:Pension Partners, YCharts, Stern.NYU.edu/~adamodar

註:3-Mo係指3個月期國庫券;10-Yr係指10年期公債;S&P係指標普500指數。

同樣的在今天,隨著美股價值相對偏高、利率接近低點,做好 資產配置 仍是最佳的策略。如果我們可以預測未來,就可以知道我們今天做的 資產配置 是沒有幫助的、不必要的、還是會拖累報酬,但就是因為沒有人知道明天會發生什麼事,所以今天我們才需要做 資產配置 。

只要做好 資產配置 ,投資成功就不難,難的是如何抵抗誘惑,不把錢集中在一夕致富的投資上。