什麼是蒙地卡羅模擬法?蒙地卡羅模擬法有什麼優缺點?這篇文章我們談談為什麼現在做理財規劃會大量運用的蒙地卡羅模擬法。

一般而言,金融機構提到退休規劃,只會告訴我們退休前需要累積多少資產才能退休。但我們其實對於需要累積多少資產,才能安心支應退休後的生活開銷並不清楚,因此時常對於退休感到憂心與茫然。在這裡,阿爾發機器人理財會幫您完成這件事!

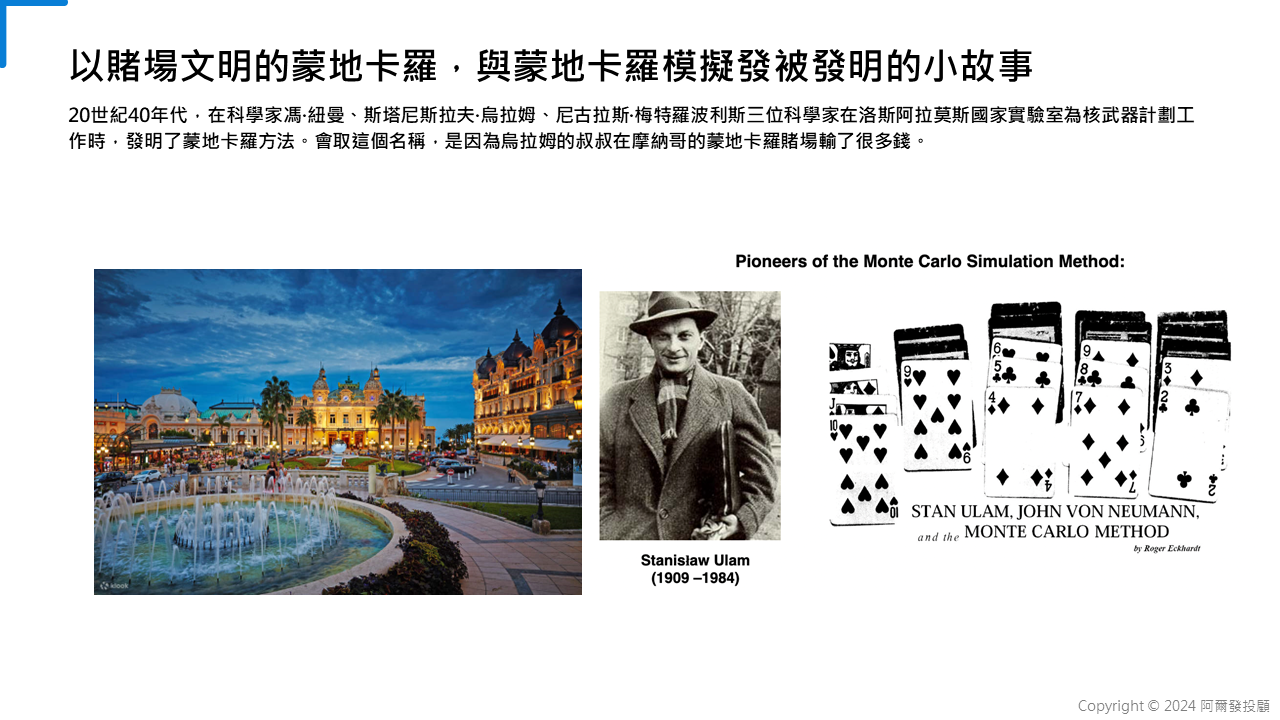

蒙地卡羅是什麼?

蒙地卡羅是一座城市,位在摩納哥,以賭場聞名。1940 年代,科學家馮·紐曼( John Von Neumann )等人在進行核武計劃時,得知親友們經常在當地賭場輸錢,引起他們對於機率的研究,而發明了蒙地卡羅模擬法:以機率為基礎的統計模型。

蒙地卡羅模擬法是什麼?

蒙地卡羅模擬法(英語:Monte Carlo Method ),是 1940 年代中期在科學家馮.紐曼、斯塔尼斯拉夫.烏拉姆以及尼古拉斯.梅特羅波利斯於若斯阿拉莫斯國家實驗室為核武器計畫工作時所發明的,至於為何會取「蒙地卡羅」這個名字呢?

那是因為烏拉姆的叔叔經常在摩納哥的蒙地卡羅賭場輸錢輸的一屁股而得名,因為蒙地卡羅方法正是以機率為基礎的方法。

蒙地卡羅模擬法可利用上百甚至上千種不同的市場現象來測試某項策略。比起平均報酬率法,蒙地卡羅模擬法是基於大數法則的實證方法,當實驗的次數越多,其平均值也就會越趨近於理論值。

蒙地卡羅像模擬城市、模擬飛行,可以幫助我們模擬人生的財務狀況,讓我們知道未來報酬率優於預期、低於預期、符合預期的各種狀況下,我們會擁有多少財富?

蒙地卡羅模擬法的優點

- 適用於所有類型資產。

- 為無母數方法,不必有模型分配的假設,故不存在模型風險。

- 為全額評價法,計算上無須考慮繁雜的變異數共變異數問題。

- 價格波動與相關性皆列入考量,且包含極端值、考慮厚尾。

- 程式設計簡易,容易操作。

蒙地卡羅模擬法的缺點

- 歷史資料中的趨勢可能扭曲結果。

- 過於倚靠特別歷史資料集合,忽略資料集合外之風險考量。

- 風險值可能受到極端值、或結構性改變的影響。

- 擬似母體的個數決定帶有主觀成份,小樣本下模型誤差很大。

- 不易進行敏感度分析亦即不易進行數學解析性的處理。

蒙地卡羅模擬法在生活中的應用

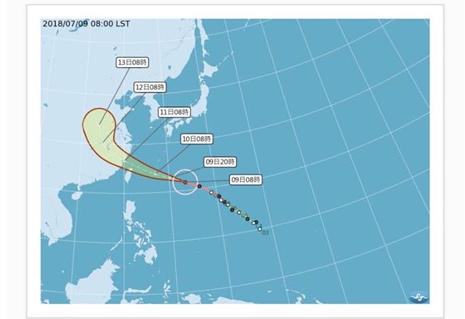

應用一:氣象預報

蒙地卡羅方法並不只是鎖在象牙塔中神祕的不傳寶典,只要看過颱風氣象預報的人,肯定就看過蒙地卡羅的實際應用範例。

許多人會有的疑問是:颱風的預測範圍為什麼隨著日期越晚,範圍越大?氣象預報上模擬可能的颱風路徑,並呈現70%可能的颱風未來路徑,隨著日期越晚,能預測的走勢自然越不確定,理所當然的所呈現範圍越大。

應用二:數學的估計 π = 3.14159265359 ……

讓我透過個簡單的實做舉例為各位介紹蒙地卡羅法。

每個人過去都學過,π 是一個無理數,約等於 3.14159265359 ……,然而我們究竟要如何求得 π 的近似值呢?我們可以用蒙地卡羅法來估算 π 。

首先我們來看一個圖形。

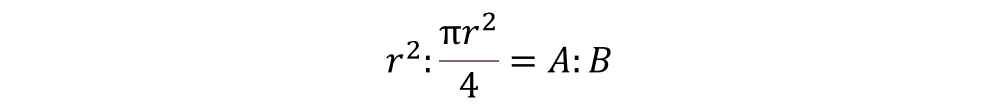

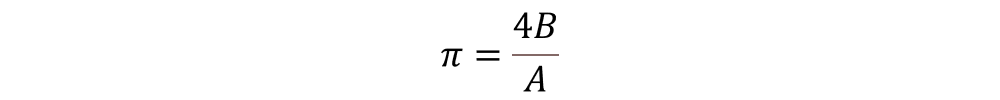

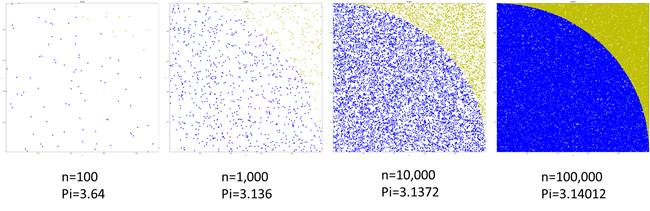

這個圖形為正方形中。包含了一個 1/4 圓,假設正方形的邊長為 r,則正方形的面積為 r2,1/4 圓的面積為 πr2 /4,若我們透過抽樣估算出來正方形面積為 A,1/4 圓的面積為 B 則可以寫成以下關係:

透過一些推導,我們可以得知 π:

上述的條件式告訴了我們,π 實際上可以用圓的面積除於 A 來求取,換句話說只要能確切的估計正方形的面積 (A) 以及 1/4 圓的面積 (B) 之間的比例,就可以估計 π 值。

如何用蒙地卡羅模擬估計面積?

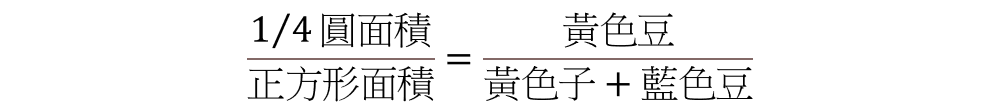

若不使用面積公式,要如何估計正方形以及 1/4 圓的面積呢?我們可以用撒豆子的方式來估計。我們可以在下方的畫布上灑上豆子,將落在圓裡面的豆子漆成黃色、圓外面的豆子漆成藍色,

這些豆子就可以幫助我們求出 1/4 圓以及正方形的面積比:

1/4 圓的面積=黃色豆

正方形的面積=黃色豆子+藍色豆

到底要灑多少豆子?

這時可能就會有疑問了,到底要撒多少的豆子,我們的結果才具有可信度呢?

當豆子只有 100 個時,就圖形而言看不出 1/4 圓,對 π 的估計效果也很差,當有 1,000 個豆子時,圖形已經隱隱約約可以看出 1/4 圓,對於 π 的估計結果也變好了,當豆子的數目來到10,000 個時,可以看到很明顯的 1/4 圓,估計結果也比 1000 個時更精確。當我們撒超過100,000 個豆子時,對 π 的估計來到了小數點後 2 位數的精確程度,而且 1/4 圓變得非常明顯。

實際上樣本數對於估計 π 精準度的影響必須有多次的抽樣才能下結論,但就不在這裡贅述,有興趣的讀者可以參考收錄的附件。只需要記得,當我們撒的豆子越多,對於估計 π 的精準度越好。

蒙地卡羅模擬法在金融投資理財中的應用

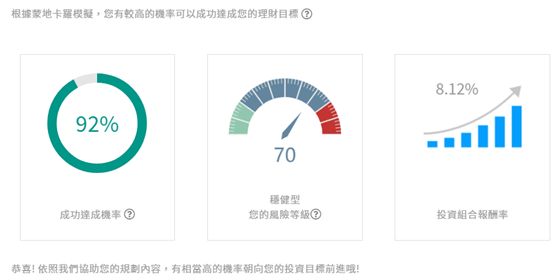

蒙地卡羅法在金融中可以說是被廣泛的應用,從包含風險值的估計以及複雜的衍生性金融商品定價等等,而阿爾發機器人理財使用此方法協助投資人評估未來投資計畫的成功機率。

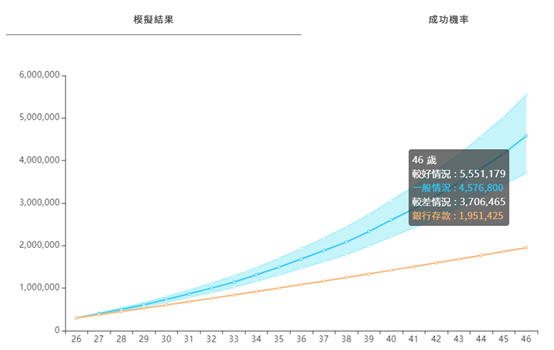

除了試算成功機率外,阿爾發機器人理財透過視覺化的方式呈現三種情況下資產的累積情況(較好情況、一般情況、較差情況),讓投資人能全面性的了解投資計畫的穩健程度。

蒙地卡羅模擬會產生萬個不同的結果,我們會以百分位數區分、簡化數據、製成圖表。

我們通常以中位數( 50 百分位數)之結果代表一般情況,即我們的規劃有一半的機會有更好的表現,也有一半的機會有更差的表現,而各家業者會自行定義較佳情況與較差情況的範圍。

為什麼阿爾發機器人理財要採用蒙地卡羅模擬法?

過去在做退休規劃時,我們時常將平均報酬率假設為每年固定不變,但這並不符合金融市場的真實狀況,而這會影響到我們做規劃時的不確定性。

大多數人在做退休時使用制式的退休計算,並沒有把報酬順序的重要性考慮在內,是一種不及格的思考模式。所以《投資金律》的作者 William Bernstein 將這種假設每年報酬都一樣的退休計算,稱作地獄來的退休計算機( Retirement Calculator from Hell )。

以「平均報酬率」( Average Rate of Return )來做財務預測,最怕的是在試算初期報酬率不如預期的狀況,同樣的年化報酬率,順序調換後對最後剩餘的資產會有截然不同的影響。

在回測上都是利用已發生的過去報酬來進行測試,每一年報酬多少、如何排序都是固定的,按照這樣做常常落入「追逐高報酬」的陷阱。

我們常引用的年化報酬只是理論上的數據,都假設市場每年有多少報酬,但現實中每年的報酬都起起伏伏。

蒙地卡羅模擬法如何運作,計算財務成功率?

蒙地卡羅模擬法運作模式主要有兩部分:

- 用蒙地卡羅去模擬時,會需要產生各種機率分布的隨機變數。

- 用統計方法把模型的數字特徵估計出來,從而得到實際問題的數值解。

假設在準備存退休金、或是財富自由的被動收入,在未來存錢的期間,會採用隨機的方式選取每年的市場報酬,生成1萬種市場假設情況。

在未來每一年中,年復一年重複此過程,進行上萬次的模擬試算,由此評估每一種市場狀況對資產的影響。

來想想,在做理財規劃時,你有多少把握去達成財富自由或是存到一百萬、一千萬的理財目標?

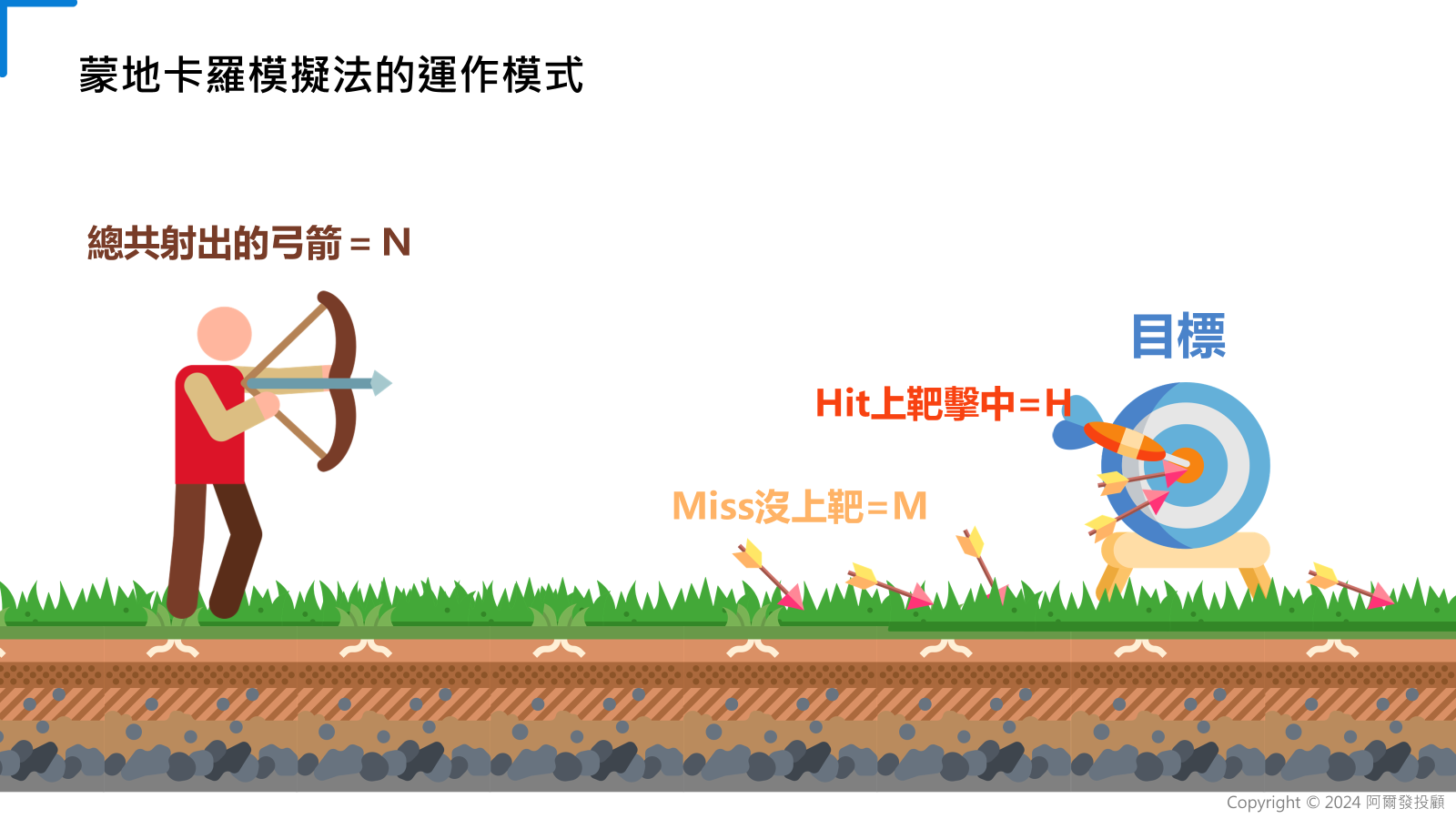

成功率是先跑模擬,再看最後帳戶有錢的百分比。簡單來講,就像是射弓箭、丟飛鏢時,有幾次會上靶?

投資理財就像是讓你的錢去幫你去射箭,在模擬的過程,理財目標變成一個靶,然後讓理財方式去射箭,射完之後再將中靶的弓箭取下來,然後用你剛剛射出去的跟中靶的去估算這個靶有多大,或是有幾支弓箭上靶。

如此一來就可以算出你可以存到一千萬、或是成功有多少被動收入的概率有多大。

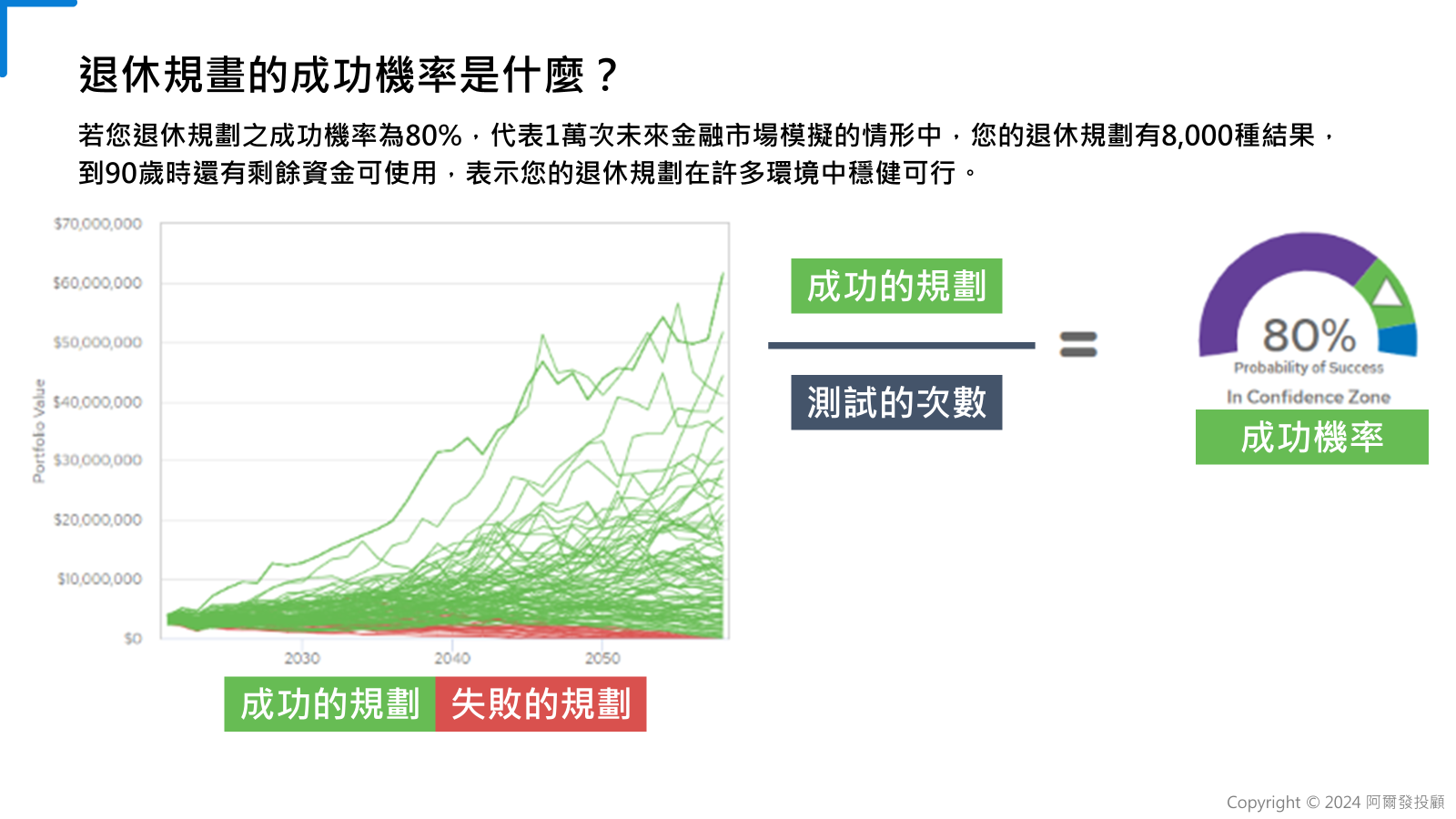

退休規畫的成功機率是什麼?

若您退休規劃之成功機率為 80%,代表 1 萬次未來金融市場模擬的情形中,您的退休規劃有8,000 種結果,到 90 歲時還有剩餘資金可使用,表示您的退休規劃在許多環境中穩健可行。

另一方面,您也可以修正規劃中的某些環節,以提高成功的可能性。

成功機率多高才是好的退休規劃?

- 若您的成功機率達 95 %以上,表示您的退休規劃是令人放心和完整,到 90 歲時還會剩餘許多資金,因此通常會希望您可以增加支出,好好享受退休生活或是可以規劃傳承給下一代的資產組合規劃。

- 若您的成功機率在 75% – 95%,表示您的規劃資金是充足的,只要按照退休規劃的方法執行,到 90 歲時您可以享有安穩的退休生活。不過面臨的風險就是在退休的初期,因為金融市場的較大波動而產生巨幅損失的風險,進而影響資產的價值,這時就可能需重新調整您的退休規劃!

- 若您的成功機率低於 75%,表示您的規劃需要重新調整,可能無法滿足安穩的退休生活。若您還年輕,則可以選擇較高報酬率的投資組合,透過時間與複利來累積財富 ; 若您已屆臨退休時期,則可以調整生活支出,或是分清楚必要(需求)與想要(期望),以滿足基本生活支出為目標。

成功率越高越好嗎?

請留意,成功率並不是越高越好,美國 SEC 註冊的投資顧問麥克萊恩資產管理公司( MAMC )《William Bernstein’s “The Retirement Calculator from Hell”》這篇文章寫到一個觀點:

把失敗率降到最低並不是退休人士最重要的目標

天才投資人或是學者可能會考慮將每個月的提領金額降到非常低,藉以最大化提高成功機會。

但實際上這反而會造成計劃窒礙難行,為了永續提領造成自己生活困頓,再者,即使我們找出一個99%,或是我們認為萬無一失的投資計劃,還是有許多事情我們無法預料。

例如政治、金融、經濟甚至軍事方面的變化,共機擾台、兩岸局勢變動、更嚴重的疫情,這都可能是我們無法考量,卻會造成我們失敗的原因。

所以我們會建議,將自己的成功率控制在 85% 以上,保留計畫的彈性,隨時做好準備。

總結

每種方法都有其侷限,無法保證這就是最佳的評估方式,未來實際市場狀況無人能精準預測,可能出現比模擬所考慮的更好或更差的情況,無論採用何種方法評估,這些結果都可以供作參考。

但阿爾發機器人理財的蒙地卡羅模擬法是以機率為基礎的亂數取樣( Random Sampling )統計模型,可以讓我們更好地參考過去的歷史市場情況模擬未來市場動向。

財務伴隨我們的一生,從生命之初到生命終結,進行財務規劃,除了讓資產穩健成長外,更是將人生的幸福值做到有效的提升,盡可能地滿足每一個階段的需要。

孩子成績好,可以去念他想要的領域,支持他;

今天想要轉換跑道,有財務的支持可以一無反顧的去拼;

因為疫情受影響,沒關係,投資理財產生的被動收入會讓你壓力小一些;

阿爾發機器人理財用最全面的規劃方式,協助您釐清未來財富增長,用這些財富去達成您想要的財務目標。

附件:樣本數大小對於蒙地卡羅估計π精準度的影響

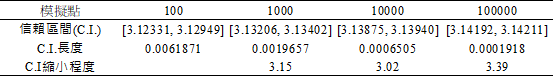

用統計學的語言來說,以下為各蒙地卡羅的模擬點在 100 次的抽樣下,信心水準 95% 所計算出來的信賴區間,舉例來說模擬點 1,000 代表做了 100 次的抽樣且每次的模擬點都是 1,000 個,而這 100 個抽樣所計算出來的 95% 信賴區間落於 3.13875 ~ 3.1394 之間。

簡單來說,上表主要表達的是隨著模擬點的增加,信賴區間的長度會越來越小,這也就代表蒙地卡羅方法估算的 π 誤差越小。

同時我們可以觀察信賴區間長度縮小的幅度,當樣本增加 10 倍,信賴區間長度縮小的幅度只有3 倍,這亦是蒙地卡羅方法最大的問題,當想要求得更精準的估算結果時,樣本增加的速度遠比誤差縮小的速度快上許多。