2023 年的市場在波動中向上,大多數資產都在這一年有良好的表現,與各類資產皆大幅下跌的2022 年形成強烈對比。而 2022 年聯準會急遽升息的政策中,受害最深的資產類別包含債券與REITs,也就是對於利率敏感的投資商品。2024 年升息政策暫緩、降息前景加深的市場預期下,這些資產也重獲反彈的機會。

資產配置是做好長期投資的關鍵之一,而房地產作為非常重要的一類資產,也可以在資產配置中起到作用。透過 REITs ETF,投資人可以輕鬆配置在房地產中。REITs 具有資本成長與配息雙重優勢,不但有潛在的成長空間,高配息也讓 REITs 成為收益的重要一環。

本文將會檢視近期 REITs 的表現,並且說明為什麼 REITs 是現今環境下良好的投資標的、以及在投組中的分散風險好處!

REITs是什麼?

REITs (Real Estate Investment Trusts)「不動產投資信託」,是將房貸、資產抵押擔保證券或不動產等資產證券化後的商品,透過發行受益憑證方式銷售給投資大眾。投資標的十分多元,如房地產、購物中心、商辦、停車場、醫院甚至雲端設備資料中心都是可能的投資標的。

收入來源除了不動產價格增值以外,也來自租金收入的股利配發。而如今有許多 REITs ETF,透過在集中市場掛牌交易,讓一般投資人也可以輕易參與房地產投資。簡單來說,REITs 就像是你和很多人一起合夥買房子出租,然後大家一起分享租金和房價上漲的收益。這樣,即使你沒有很多錢,也能參與並享受房地產市場的好處。

想了解自己適不適合投資 REITs 嗎?讓阿爾發免費幫您評估!

小提醒:REITs 將「經營權」與「所有權」分離。

- 所有權:投資者擁有 REITs 的股份,這些股份代表著對房地產資產的一部分所有權。投資者通過購買 REITs 股份成為股東,但他們並不直接擁有具體的房地產。

- 經營權:專業的管理團隊或公司負責管理和運營這些房地產資產,包括租賃、維護和其他日常管理工作。這些管理者確保房地產資產運營良好並產生收益。

REITs 有哪些特色?

那為什麼要投資 REITs 呢?以下筆者列出了幾個 REITs 的特色:

高流動性:

- REITs 在股票交易所上市,投資者可以像買賣股票一樣買賣 REITs,這使得它們比直接持有房地產更容易買賣。

多樣化投資:

- REITs 通常投資於多種不同類型的房地產,如辦公樓、購物中心、公寓和工業設施,這有助於分散風險。

專業管理:

- REITs 由專業的管理團隊運營,這些團隊有專業知識和經驗來管理和運營房地產資產,提升投資回報。

收益分配:

- REITs 通常會將其大部分的收入(通常是90%以上)以股息的形式分配給股東,因此投資者可以獲得穩定的現金流。

免稅優勢:

- 在許多國家,REITs 可以享受某些稅收優惠,例如避免公司層面的稅收,只對股東分紅部分徵稅,這可以提高總體回報。

進入門檻低:

- 投資者可以以相對較少的資金購買 REITs 股份,這使得個人投資者也能參與大型房地產項目。

透明度高:

- 上市 REITs 需要遵守嚴格的披露規定,定期提供財務報告和其他重要資訊,這有助於投資者做出明智的投資決策。

REITs 種類介紹

REITs(房地產投資信託基金)主要分為以下幾種類型:

- 股權型 REITs(Equity REITs):

- 這是最常見的 REITs 類型。股權型 REITs 持有並經營各類房地產,如辦公樓、購物中心、公寓、工業設施等。投資者從租金收入和房地產增值中獲得收益。

- 抵押型 REITs(Mortgage REITs):

- 這類 REITs 不直接持有房地產,而是投資於房地產抵押貸款和相關證券。投資者的收益主要來自於抵押貸款的利息收入。

- 混合型 REITs(Hybrid REITs):

- 混合型 REITs 結合了股權型和抵押型 REITs 的特點,既持有房地產資產,也投資於房地產抵押貸款。投資者可以從租金收入、房地產增值和抵押貸款利息中獲得收益。

另外,REITs 也可以用投資的房地產類型(標的物)來區分:

| 住宅型 REITs(Residential REITs) | 如公寓、出租房屋、學生公寓和老年人住房等。 |

| 商業型 REITs(Commercial REITs) | 如辦公樓、購物中心、酒店和度假村等。 |

| 工業型 REITs(Industrial REITs) | 如倉庫、配送中心和製造設施等。 |

| 醫療保健型 REITs(Healthcare REITs) | 如醫院、療養院、診所和老年護理設施等。 |

| 基礎設施型 REITs(Infrastructure REITs) | 如通訊塔、數據中心、能源基礎設施和交通設施等。 |

| 專業型 REITs(Specialty REITs) | 如自助倉儲設施、娛樂設施(如高爾夫球場、滑雪場)、資料中心和農業用地等。 |

資料中心 REITs 是什麼?

資料中心(Data Centers)也屬於 REITs 的一種投資標的,通常被歸類為專業型 REITs 或基礎設施型 REITs。資料中心 REITs 投資於專門用來存儲和管理數據的設施,這些設施為企業、政府和其他機構提供必要的數據存儲和計算資源。

隨著數據量的爆炸性增長和雲計算的普及,對資料中心的需求持續增加,使這類 REITs 具有較高的增長潛力。

2023 年資料中心帶動 REITs 成長

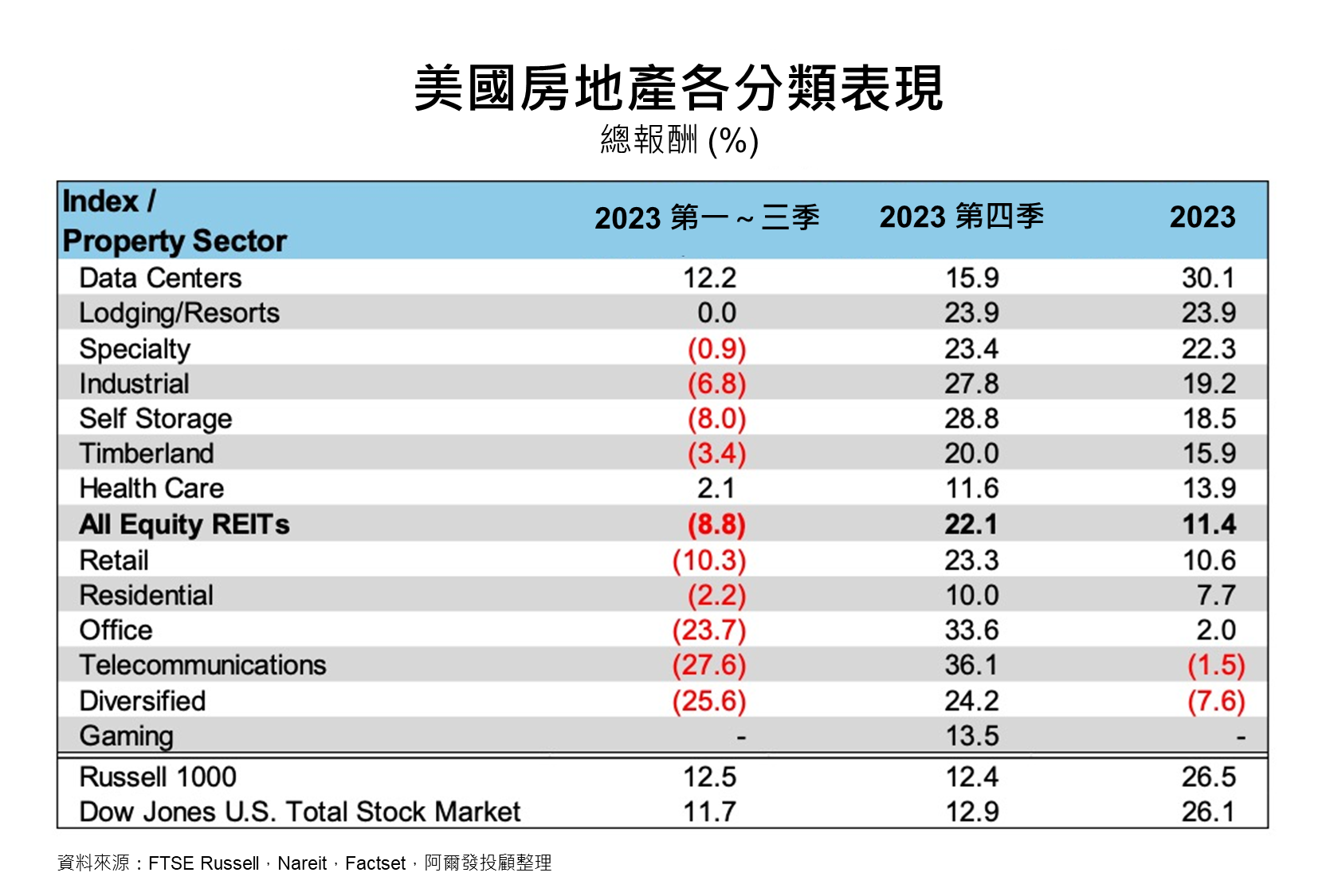

在 2023 年前三季,與債券市場相同,REITs 的表現較差,主要歸因於利率上漲的預期和升息政策。然後到了第四季,受惠於降息預期以及債券殖利率下跌,REITs收穫了十分亮眼的表現,也扳回一城帶來良好的全年報酬。

然而與債券市場不同,REITs 與實體經濟有更強烈的連結,因此影響REITs價格的因素不只有利率,更有許多產業與經濟相關的因素。從上圖可見,儘管受到高利率環境以及後疫情時代的遠距辦公趨勢影響,前三季整體房地產市場表現較差,但是有兩個類別依然有不錯的表現:資料中心與醫療照護。這反映了醫療照護產業的防禦性質,以及 2023 年以來 AI 產業蓬勃發展帶來的雲端和資料存儲需求。

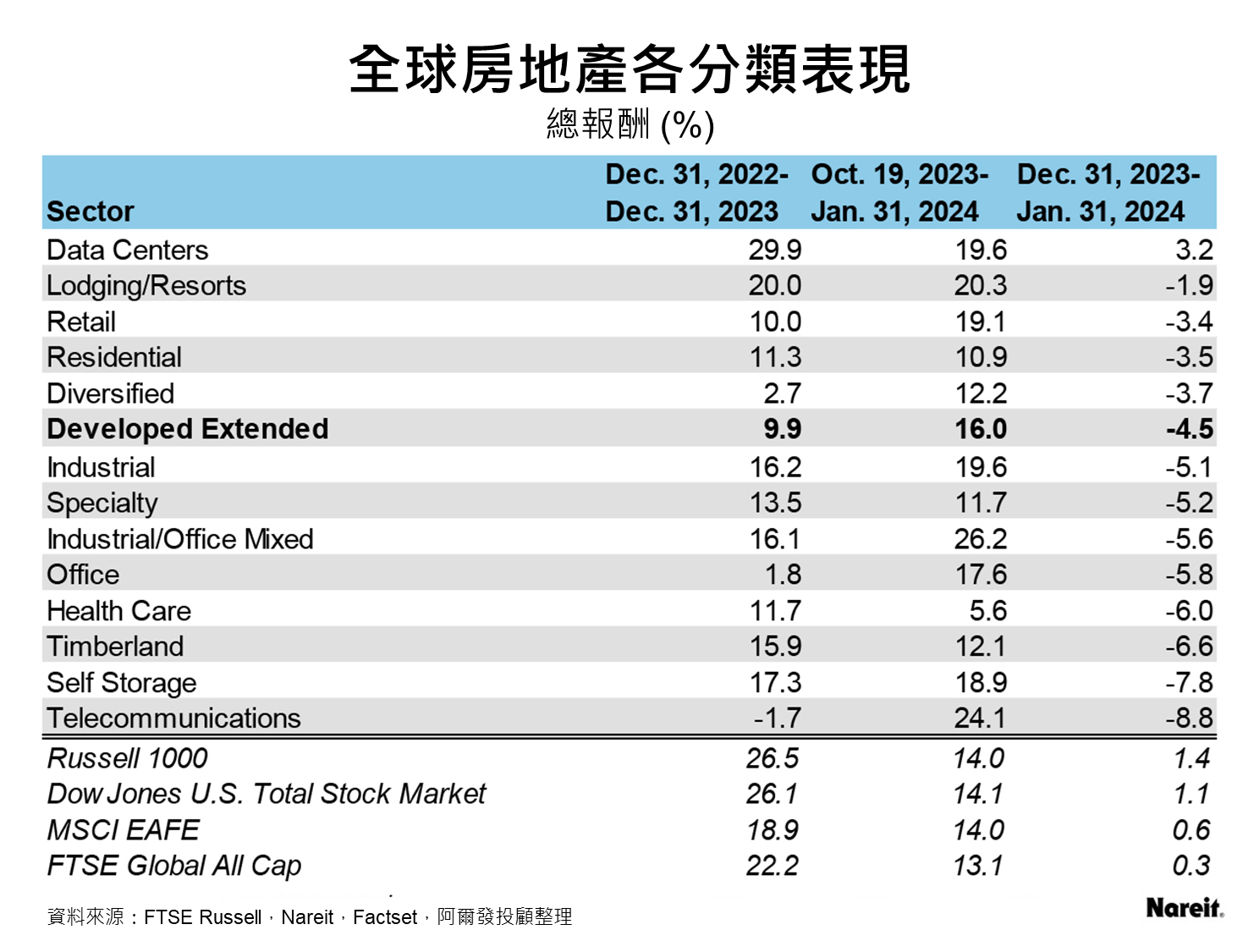

把目光放到全球也是類似的狀況;受惠於 AI 相關需求,資料中心在 2023 年是成長幅度最大的類別。即使進入 2024 年後降息預期稍微衰退影響到利率環境,資料中心相關房地產需求仍然強勁。

如果你想開始投資 REITs,趕快加入阿爾發官方 Line 讓我們告訴您最好的配置方法!

REITs 長期表現佳,適合納入資產配置

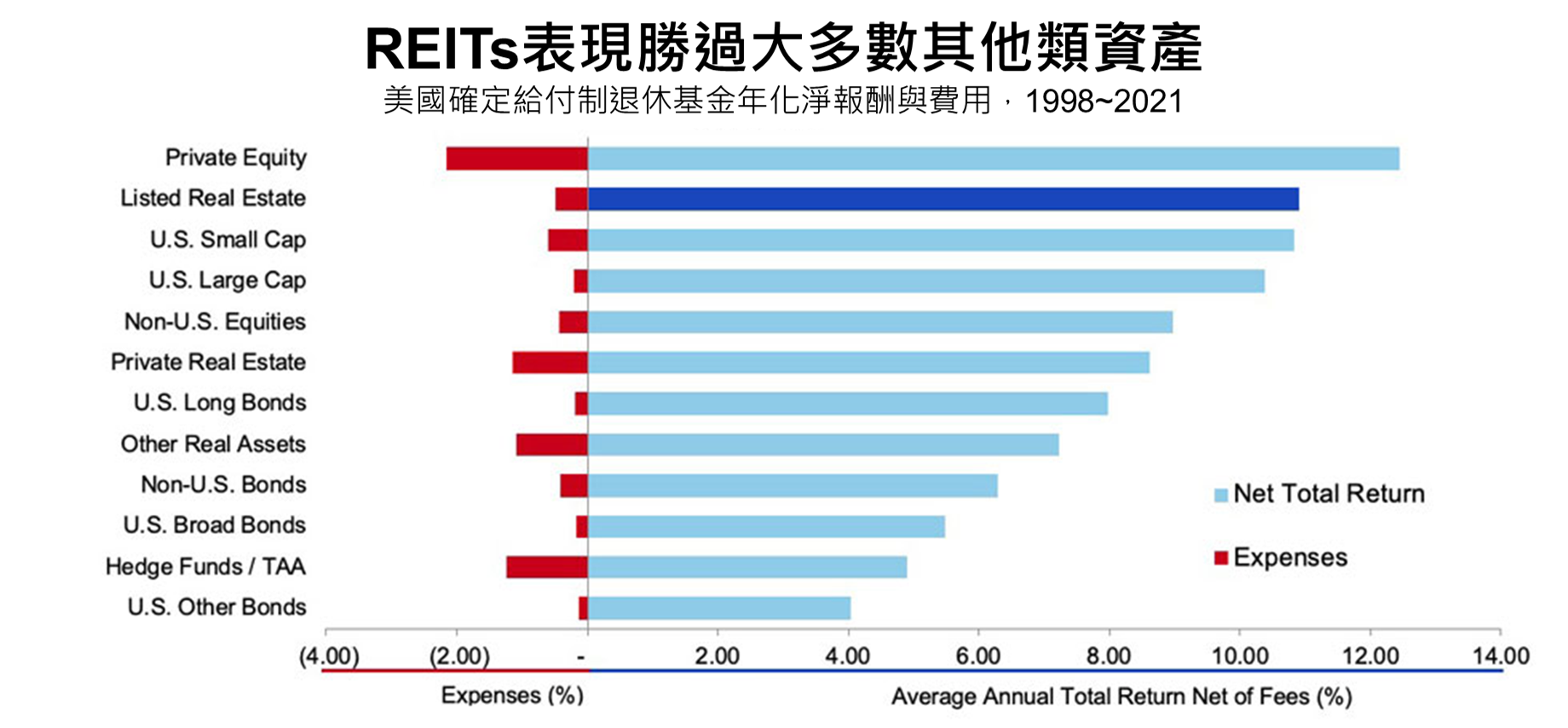

把時間拉長來看,REITs 也是一個可以提供不錯報酬的資產類別。有研究機構針對美國的退休基金與其中投資的資產進行分析,研究結果顯示REITs長期下來表現優異,在研究涵蓋的 12 個資產類別中排名第二。

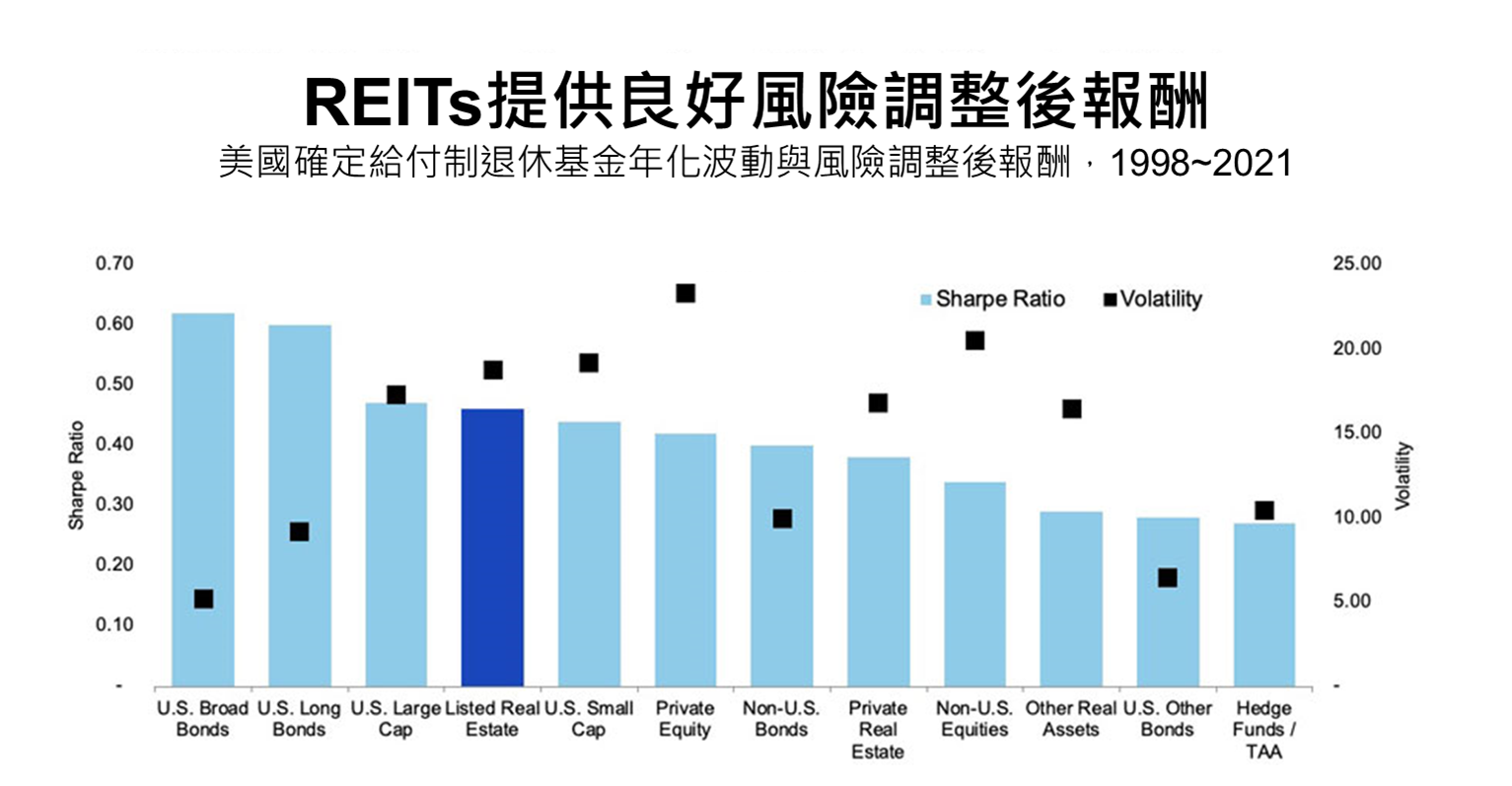

而 REITs 在同樣期間也提供了良好的風險調整後報酬,也就是投資效率(夏普比例),表現勝過除了美國債券與大型股以外的資產類別。從實證研究可以發現,REITs 雖然波動比起債券來得高,卻低於許多其他類資產,包含國際股市;同時提供了這些資產中排名第四的夏普比率(或風險調整後報酬)。因此儘管前兩年的表現不如其他資產類別,長期而言對於投組還是十分優異的資產類別。

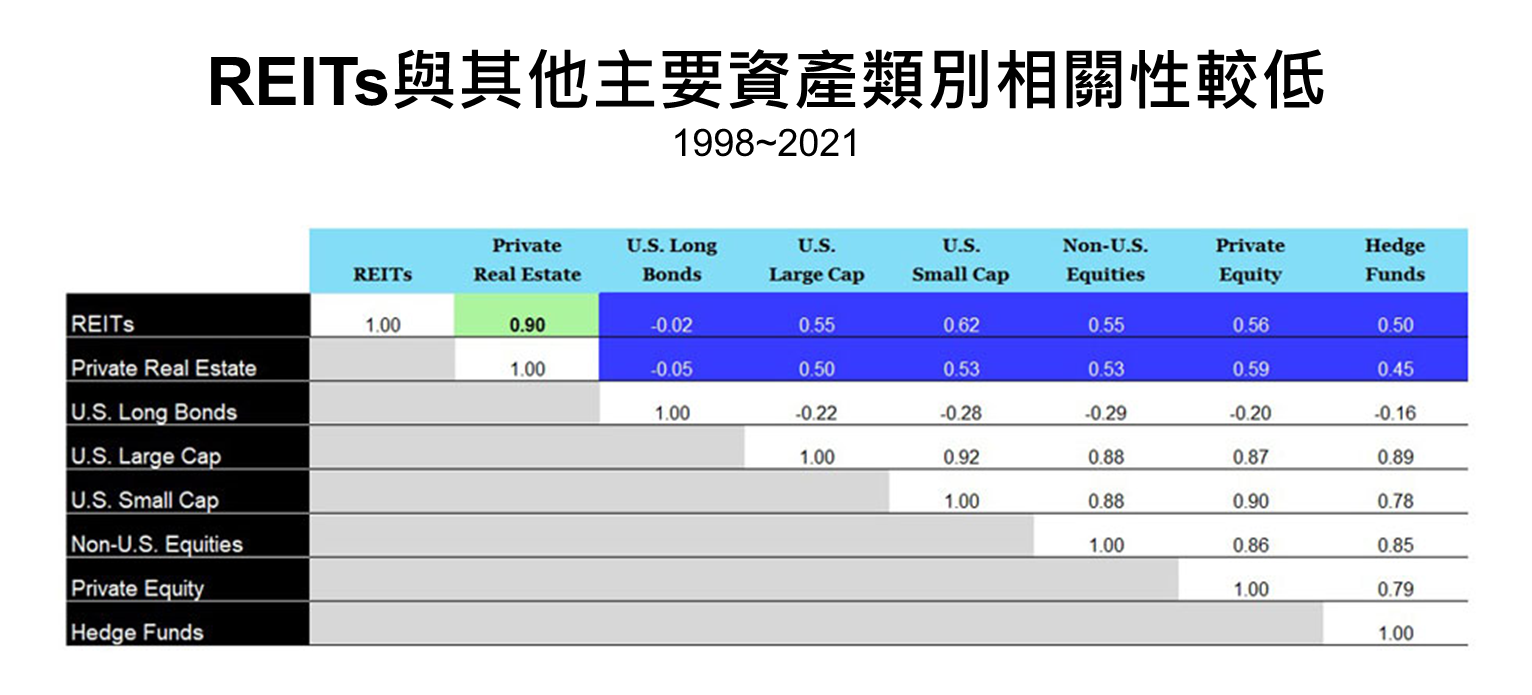

除了能夠帶來不錯的長期報酬,REITs 的另一大特色就是與其他資產類別的相關性偏低。從下圖看出,除了私人房地產以外,其他的主要資產類別與REITs的相關性皆低於 0.65,在投資組合中可以起到良好的分散風險效果。適當添加房地產進入資產配置,可以有效降低波動度,也有機會提升報酬。

如果從長期資產配置的角度來看更是如此。CEM Benchmarking 在研究中指出,REITs 和該研究中所涵蓋的其他7大類資產的相關係數偏低;唯一相關係數較高的是私人房產,也就是同為房地產的另一投資方式。

其他資產無論是大型股、小型股、國際股市和債券,和REITs的低相關性可以帶來投組分散的效果。正如同效率前緣理論中所驗證的,加入低相關性的資產可以有效降低投資組合的波動,提升報酬以及投資效率。因此,適當地在投組中加入REITs也可以帶來好處。

在投資組合中添加 REITs 有助於長期表現

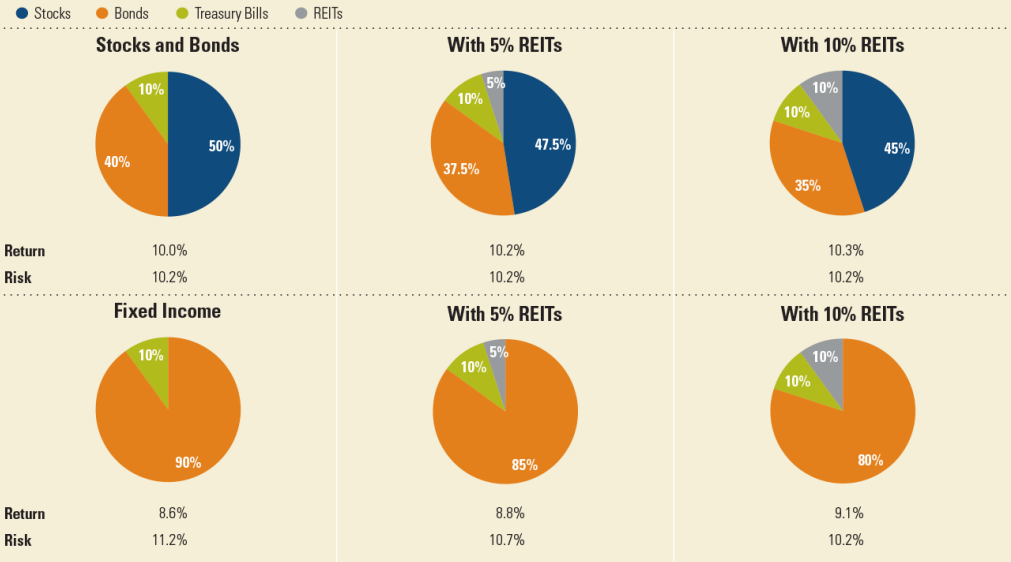

研究機構 Morningstar 也曾經針對在投組中添加 REITs 的效果做研究,並指出REITs確實對於長期投組表現有助。從下圖可以看到,比起只有股債的組合,加入 REITs 之後可以在接近的風險水準之下,提高長期的年化報酬。

而在退休導向的固定收益投組中也是如此;添加一些 REITs 不但可以降低整體風險,也可以同時提高報酬。由此可見,多元化的資產配置與 REITs 可以增強投組的表現,而且效果不限於股債投資或是純債券投資;換句話說,不論是在退休前資產累積的投資規劃,或是退休後以提領為主的投資規劃,REITs 都可以幫助提升投組表現。

緊縮循環後 REITs 可望獲得良好表現

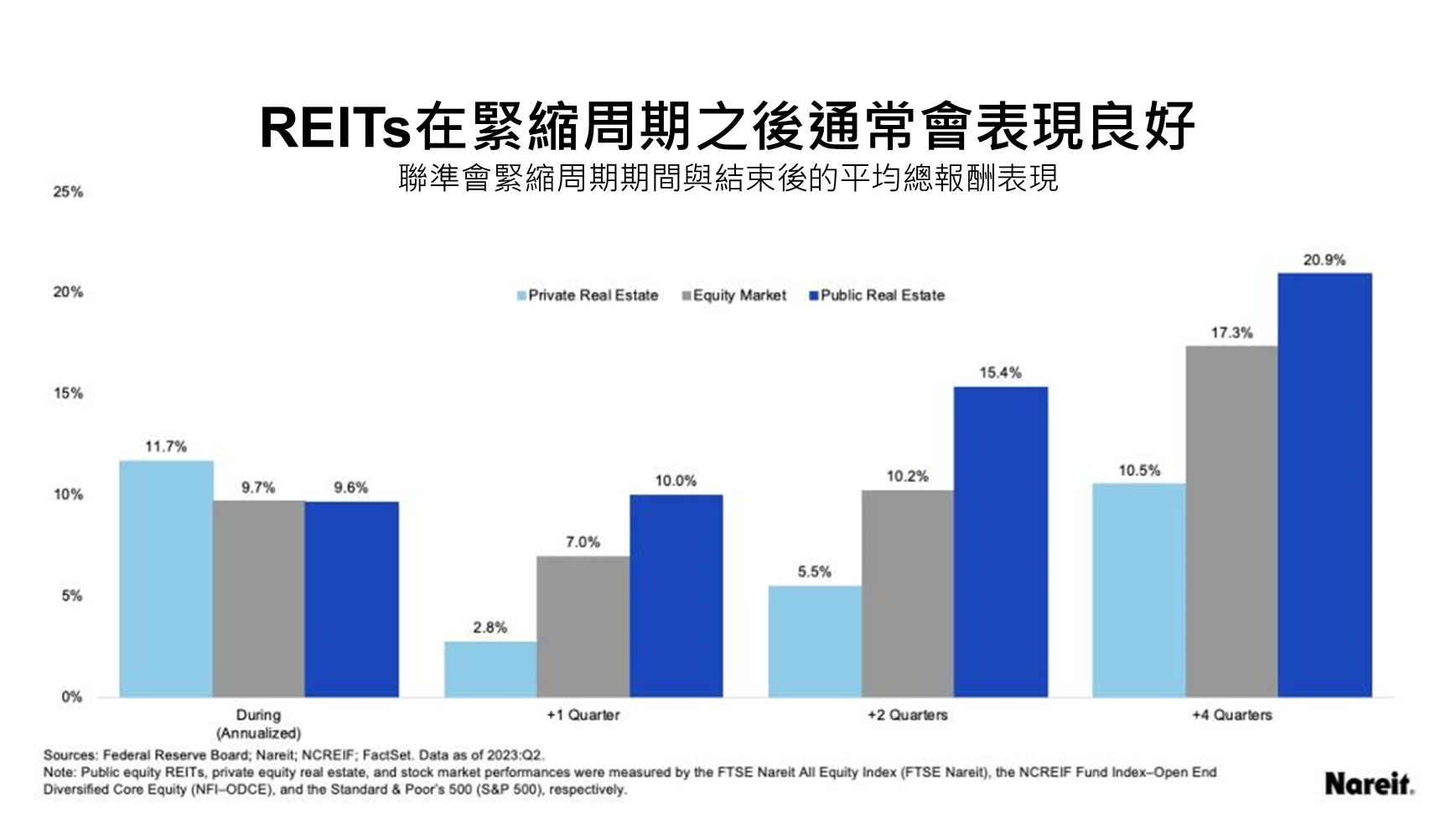

聯準會在連續 11 次升息,將基準利率提高到 5.25%~5.5%,重創了 REITs 的表現。然而聯準會隨後暫停了升息步調,2023 年底以來降息的可能性逐漸提升,2024 年降息的可能性大增。過去的研究顯示,雖然在緊縮期間(升息環境)REITs 的表現與股市接近,但是在緊縮週期結束後的期間,REITs 通常能夠獲得比股市好上許多的表現。

這樣的表現很可能與先前提到的 REITs 的特性有關:在利率上升階段,房地產這類對於利率敏感的商品和債券一樣,會遭受價格的損失,同時也會有潛在的利息或是租金收入成長。而降息階段開始後,REITs 則是可以持續享受利息收入,以及利率下跌帶來的價格成長。如今升息周期已經接近結束,REITs 有機會在進入降息周期階段回升。

資產配置中加入 REITs 可以有效提升投組表現

綜合以上的文章,REITs 有幾個好處,可以幫助我們達成長期投資規劃:

- 具有資本成長與配息兩大收益來源,可以彈性因應不同市場狀況

- 與其他主要資產類別(股票、債券)相關性低,有助於提升投組分散性,提升報酬並降低波動。

- REITs 包含許多不同類型的不動產,因此儘管近期辦公室與零售相關表現不動產不佳,資料中心相關成長也帶動 REITs 的成長。

- 前兩年的升息導致 REITs 價格嚴重下跌,但是在如今的高利率環境中,可以提供良好的配息報酬;而未來的降息預期則可以帶動 REITs 價格反彈,有成長獲利空間。

透過多元分散的資產配置來提升投資表現是長期投資的關鍵之一,而REITs便可以在多元化資產配置中起到良好作用。如果期望有長期的穩健資產報酬或是配息收入,不妨考慮在投資組合中增加一些 REITs 吧!而透過阿爾發機器人理財的規劃,就可以輕鬆建立全球多元投資組合,打造專屬的財務目標規劃。

【重要聲明】

阿爾發證券投資顧問股份有限公司|100台北市中正區羅斯福路二段102號8樓之1 |客服專線:02-25028622 | 114金管投顧新字第0017號

阿爾發投顧自當盡力提供正確資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人等,對此不負任何法律責任。

本文僅為阿爾發投顧提供客戶之一般參考資料,並非針對客戶之特定需求所做之投資建議,未考量個別投資人的財務狀況與需求,故本文所提供的資訊無法適用於所有投資人,投資人應自行判斷投資風險,不應將本資料視為投資之唯一依據,若有投資損益或因使用本資料所生之直接或間接損失,投資結果應由投資人自行負責。本文件之製作,係以本公司認為可靠之資訊為依據,本公司雖盡力使用可靠且廣泛的資訊,但本公司並不保證各項資訊之完整性及正確性。本文件中所提出之意見係為本文件出版當時的意見,相關資訊或意見若有變更,本公司將不會另行通知。本公司亦無義務更新本文件之內容或追蹤研究本文件所涵蓋之主題。本文件不得視為買賣有價證券或其他金融商品的要約或要約之引誘。本文內容非經阿爾發投顧同意,請勿任意節錄、修改或轉載。