行政院拍板退撫新制相關草案,從明年7/1開始,新進人員將由確定給付制 (Defined Benefit) 改為確定提撥制 (Defined Contribution),並設定強制提撥費率15%,大幅更新公教人員的退休金制度。隨著新制推出,許多人也開始精打細算退休後會有多少收入。

退撫金是如何累積的

一般坊間計算資產累積時,大多會以簡單的複利方式計算,如假設一定的固定年收益率,來計算到退休時的資產以及退休後可以提領的金額。但是實際上的市場會是這樣嗎?顯然狀況複雜多了。

投資市場有漲有跌,會有像是 2020 年 4 月那樣的市場反彈大漲,也會有像今年初以來的市場大跌。市場會有熊市和牛市,不是恆久向上;而這樣的市場波動也會影響長期報酬的數字。因此若以簡單方式計算,可能會產生與現實差異很大的資產累積結果。

順序風險 — 先漲後跌 先跌後漲 結果大不同

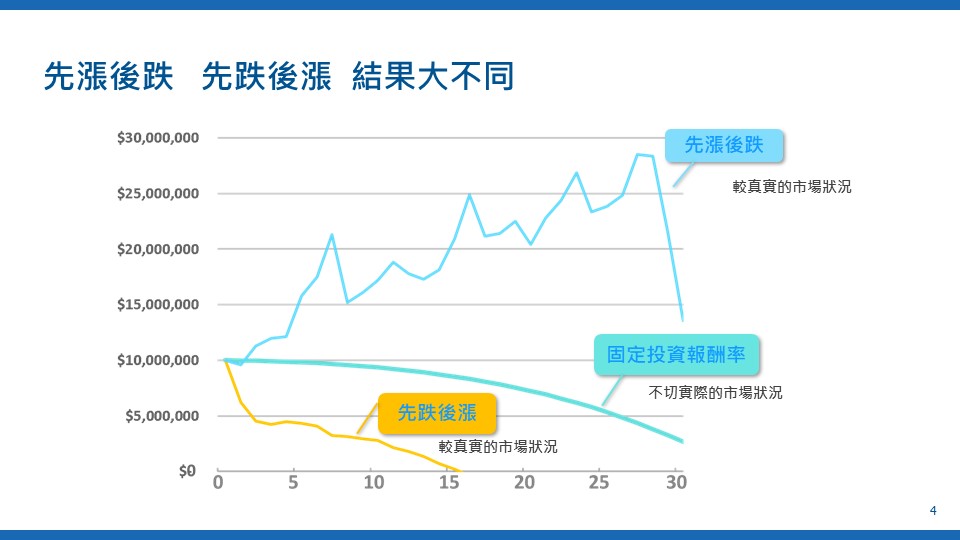

如同前段所提到的,市場並非一路向上成長,而事實上市場如何變化也會大大影響到資產累積。以退休後固定提領金額為例,如果按照一般假設的固定投資報酬率,則資產走勢會像是下圖的藍綠色平滑曲線。但如果市場先遇到亂流大幅下跌,之後才回升,儘管總年化報酬相同,仍會像下圖的黃色線條一樣提前耗盡資產。又或是市場先大漲拉高資產總額,那就算之後遇到市場大跌,還是可以保有較多資產並一路順利提領,如同下圖的淺藍色線條。

這就是順序風險 (Risk of Sequence) 所造成的結果,一樣的年化報酬,卻因為市場先後漲跌順序的差異,而造成截然不同的結果。假如你剛好在 2020 年中退休,那近兩年股市的漲幅就會讓你的退休生活有更大的保障,無論之後狀況如何,都有很高的機率安穩退休;但是如果運氣不好在 2007 年退休,那退休資產就會在一夕間化為泡沫,也就很有可能遇上退休後領不到錢的問題。

我們常說股市平均年化報酬約有 6~10%,但是實際上過去歷史上真的獲得這樣報酬的年份少之又少。那大多數的情況又是如何呢?往往好的時候會是二位數的成長,而差的時候可能是 1% 或 2%,甚至是負的報酬。但這樣的有漲有跌反而才是市場的常態,資產累積也會因此有許多不同的可能性,而不是單純一路直線累積。

要如何正確計算資產累積狀況?

實際上市場是會變化的,在模擬資產累積的時候,必須考慮到市場漲跌以及波動所帶來的影響。如同前文所提到的例子,市場先漲後跌、先跌後漲以及平穩成長的情況下,資產累積結果差異很大;更不要說除了投資市場變化,通貨膨脹也會影響退休後的資產運用效率。

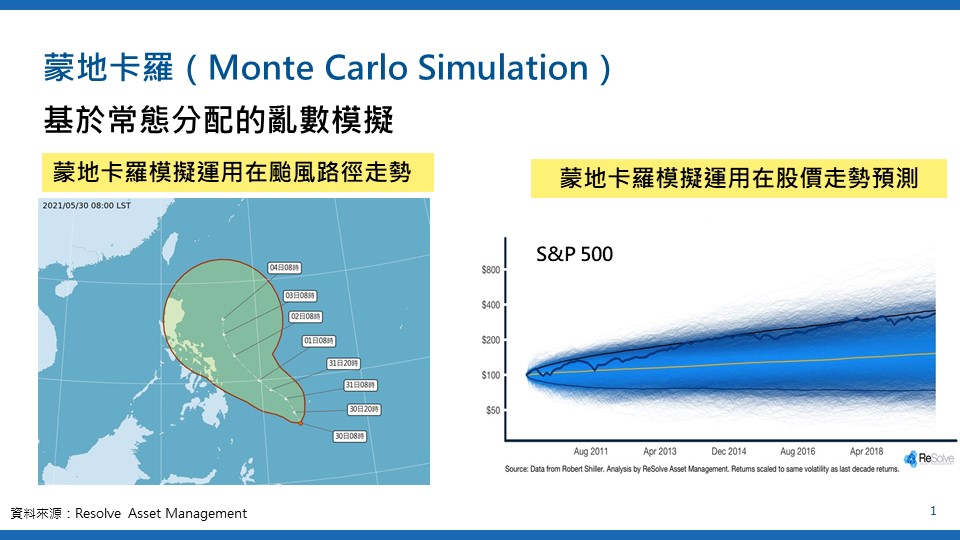

那麼要如何正確地檢視資產累積狀況呢?利用蒙地卡羅模擬 (Monte Carlo Simulation) 才是更加精準的方式。蒙地卡羅模擬常被用在模擬未來發展的可能性,像股市走向、颱風路徑都是常常看到蒙地卡羅模擬應用的地方。透過隨機模擬每年市場漲跌,模擬多達 10,000 次,可以得到在市場最好、最壞、或是表現一般情況下的資產累積狀況。唯有像這樣考量到各種情況,加上通膨的影響,才不會到退休時才發現資產與當初的想像差距很大。

此外,在退休投資的路途上,投資規劃也不會是一成不變的。年輕剛入職場時,承擔風險的能力較高,可以選擇較積極、報酬率較高的投資;而步入中年、甚至屆齡退休時,則是應該要逐漸轉為較保守的投資,以保護退休資產。因此投資組合應該加入生命週期設計,隨著年紀增長而降低風險,換句話說就是降低股票配置並提高債券配置,如此一來才能真正將退撫金達到最大效益。

而退休後的提領金額也是如此,如果沒有考慮到通膨的影響,逐漸調整提領金的話,可能會導致退休生活越來越拮据,影響到退休生活的品質。機器人理財就可以在這方面幫上忙,透過財務目標的訂定與蒙地卡羅模擬資產累積走勢,我們可以更加瞭解未來資產可能會如何變化,進而調整退休前的投入或是退休後的資產提領,讓退休生活更加有保障。

總結

退休金的準備是一輩子的大事,不只要在工作階段定期投入,也要用更貼近現實的方式檢視資產累積,才能夠精準掌握自己的退休生活。而機器人理財提供你快速精準檢視的方法,如果想知道怎麼規劃退休生活,不妨讓阿爾發幫幫你吧!