烏俄戰爭是所有人都不願見到的發展,沒有人希望戰爭,但你永遠想不到未來會發生什麼事情。

極權國家的決定掌握在政黨或是一個人手中,從所有數據分析與各種面相評估俄羅斯戰爭的利與弊,再再顯示絕對弊大於利,但普丁仍然為了一己之利,賭上國家的命運前途。

金融制裁與經濟制裁絕對是影響俄羅斯人最大的痛點,再加上許多國家開始祭出旅遊與資訊的制裁,或許最終領導者獲得歷史地位的稱頌(也可能是罵名),但也讓整個國家明不聊生,俄羅斯人一輩子辛苦賺的錢在一夕間幾乎不具任何價值。

這個時代已經不用人力打仗,靠著阻隔食衣住行育樂的各種資源的制裁,絕對可以讓國家退回原點。

俄羅斯股市的崩盤,令人瞠目結舌,短短幾周內幾乎跌掉80~90% (使用俄羅斯 ETF : RSX),目前已經是關閉的狀態,以下是這次史詩般的災難中吸取到的投資原則。

1.避免投資太過集中自己的國家

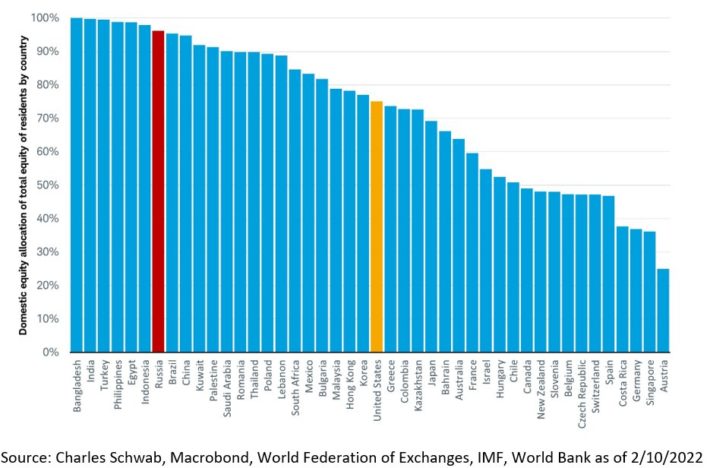

下面是Charles Schwab 分析師整理的一張圖表,顯示了投資人傾向持有本國股市的比例,也就是所謂的本地偏好(Home Bias)。

幾乎每個國家的每個人都這樣做,這非常正常,畢竟大家對於自己國家的企業與經濟強項一定最為清楚,但這裡的關鍵教訓是,即使是先進國家的投資人在他們的投資組合中也有大量的本國偏見,這使他們面臨不必要的國家特定風險。

但要記住,現在是國際化的社會,自由貿易的時代,許多企業的營收來源遍布全球,為什麼企業選擇全球布局,一方面可以創造更大的商機,另一方面可以減少單押某一地區或國家的風險。

我經常在投資配置上談論多元化,但在地區多元化上談論較少。重要的是要了解美國股市與歐洲股市的不同,台灣股市也與美國股市走勢不一定一致,或美國債市與俄羅斯債市不同,跨地區多元化與跨資產類別多元化同樣重要。

你不一定要對當地經濟發展一清二楚,地區多元化的目的往往是讓你降低風險遭遇時受傷的程度。所以透過指數投資工具 (例如:ETF) 就可以顯著降低單一實體經濟的風險、行業風險、國家風險…..,而減少傷害程度往往比獲得驚人報酬更為重要。

股神巴菲特曾經說過:「投資的第一法則,就是不要賠錢,第二法則就是不要忘記第一法則。」

2.多元化的配置才是長期投資提高勝率的關鍵

我過去許多文章都會強調全球多元資產配置,因為他確實可以降低波動,提升報酬。

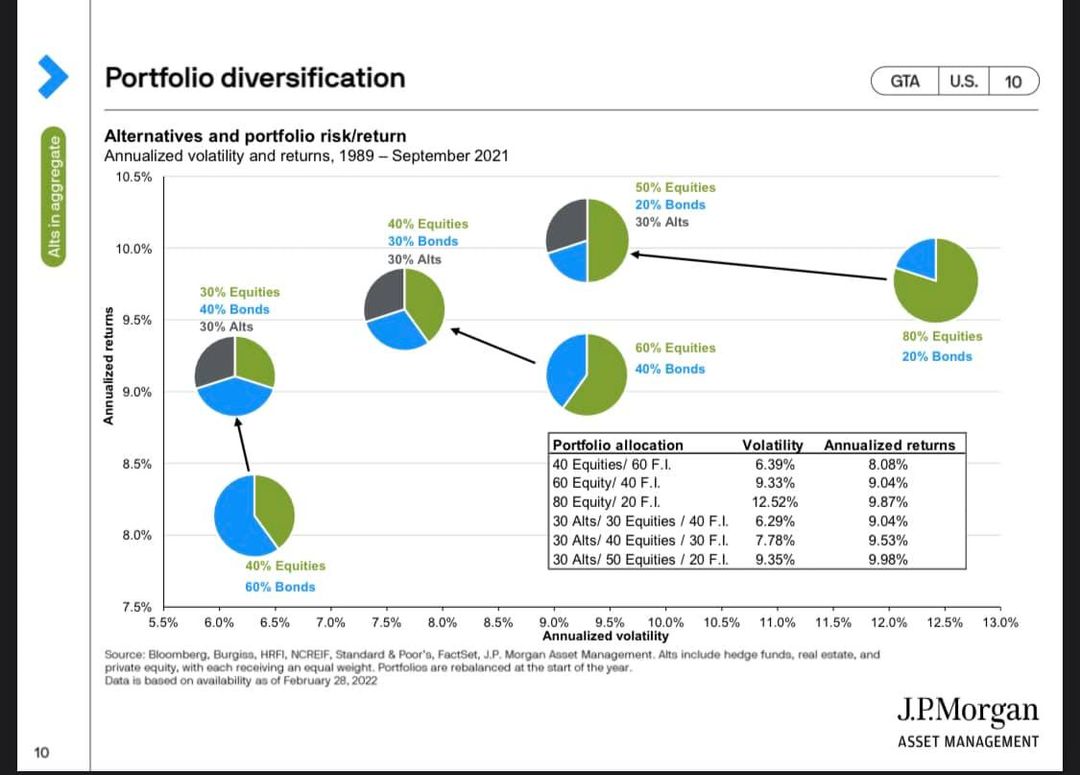

JP Morgan統計過去近33年的數據,發現將另類資產加入到投資組合中會比單純的股債配置投資組合更優的表現,也就是風險更低,報酬更好。

世界變動得非常快,但我們被過去12 年低而穩定的股市多頭寵壞了,但現在一切都變了,2020的疫情到現在的烏俄戰爭,沒有人知道未來會怎樣。

現在的投資工具非常豐富,我們可以用非常低成本的 ETF 獲得多元化的配置,我們沒有理由需要在自己的投資組合中集中太多風險。

舉個例子,年初至今(YTD),考慮一個簡單的全球股市和全球債市分配 60%/40%,即使債券在今年仍下跌,債券仍將可以讓投資組合的波動性減少了 23%(相較於投資單一美國標普500),並將投資報酬率降至 -8.86%( 美國標普500 : -11.56% ; 美國那斯達克 : -18.46% )。如果你將大宗商品添加到此組合中,投資報酬率將接近持平(+0.4%),甚至可能在今年為正。

3.任何事情都有可能發生

我們處在安逸的開發中或先進國家很容易把事情想得理所當然,我們有充足的食物、穩定的經濟、似乎(大部分)股市長時間只會上漲,當然我們希望我們的餘生都是這樣,但還是要有最壞打算,不會把所有資產全押股市,因為瘋狂的事情可能而且確實會發生。

金融市場要注意的最大風險就是黑天鵝,你完全沒想像會發生的事情真的發生了,才叫做黑天鵝。也可以說是金融中的“尾部風險”。這是沒有人預料到的異常事件風險,例如 : 日本股市橫盤20年、黑色星期一、金融海嘯、Covid-19疫情大流行崩潰。

如果過去幾年的事件教會了我們什麼,那就是任何事情都可能發生,沒有人知道未來還會發生什麼,雖然希望最好的結果很好,但你也需要為最壞的情況做準備。