信託,簡單來說,就是「我相信你,因此把財產託付給你幫我管理」。

大S徐熙媛猝逝,具俊曄聲明表示遺產相關權利全部交給S媽,但有律師擔憂具俊曄若「拋棄繼承」,恐使遺產落入前夫之手。其實生前可以使用信託方式,並搭配指定受益人,以分年或條件式的給予財富,取代贈與或繼承,更能妥善保護及照顧後代,可避免前夫藉由取得監護權而掌控小孩所繼承的遺產。

2022年國發會發布人口推估報告,預計 2025 年台灣將邁入超高齡化社會,老年人口占比將大於 20%。人口紅利結束的時間點是 2028 年,到時候 15 至 64 歲工作年齡人口占總人口的比率開始低於2/3,勞動力不會像以往充沛,社會的經濟負擔更重。在邁入超高齡社會下,我們該如何確保存下來的退休金能用在自己身上,用在指定人身上呢?

今天要介紹的信託服務,便可以達成想要的效果。

信託是什麼?

信託的英文是 Trust,字母意思是信任。在金融領域,Trust 中文翻譯為「信託」,可以解釋成因為信任而託付資產。

管理財產的人可以是機構,也可以是自然人。如果將財產交由擁有專業執照或資格的機構管理,就稱作「營業信託」,例如銀行的信託部門;

反之,若是委託並非專職信託的自然人或機構(例如會計師或個人),則稱為「非營業信託」,也就是一般所說的民事信託。這兩種信託的主要差異在於,營業信託因受到政府金融監督管理委員會(簡稱金管會)的嚴格監管,相對更有保障;而民事信託如果發生糾紛,通常只能透過法院來處理(Financial Supervisory Commission, 2023)。

白話來說,信託是一種理財工具,透過這種工具,你可以把財產交給第三方(信託機構)管理和運作,以達到某個特定的目標或目的。

舉個生活中的例子來說,假設你有一筆錢想為孩子的教育做準備,但你自己沒時間或不知道如何投資。你可以把這筆錢交給信託機構,信託機構會根據你的要求來管理這筆錢,比如投資在低風險的理財產品,確保這筆錢在孩子上大學時可以用來支付學費。這樣,你既不需要花時間和精力去管理這筆錢,又可以確保你的錢用在你想要的地方。

信託為何有保障?

在台灣,信託是一種法律關係,信託法共有 9 章 86 條,完整的規範了各角色的權益與義務。

信託法第 1 條,「信託」為「委託人將財產權移轉或為其他處分,使受託人依信託本旨,為受益人之利益或為特定之目的,管理或處分信託財產之關係」。

簡單來說,信託就是透過三個角色——「委託人」(出錢或提供財產的人)、「受託人」(專業管理財產的人或機構)以及「受益人」(最終受益的人)——來保護並妥善運用這筆財產。

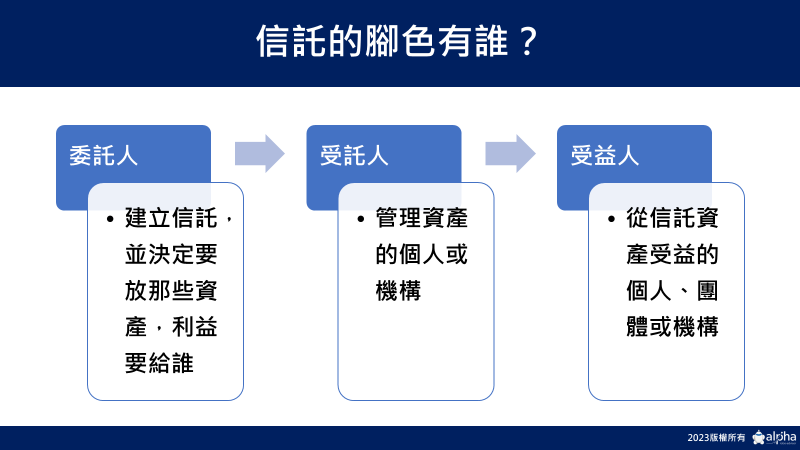

信託有哪些角色?信託的架構是?

在這種信託的關係中,基本會有以下三種角色:

・委託人 (Settlor):建立信託,並決定要將哪些資產交付信託。

・受託人(Trustee):管理信託資產的個人或機構,在台灣通常是銀行信託部。

・受益人(Beneficiaries):從信託資產中受益的人或是機構。

透過提供財產的「委託人」、保管財產的「受託人」及委託人想照顧的「受益人」三個角色的連結,幫助有財產規劃需要的人,以更有效率而且安全的方式達到目標。

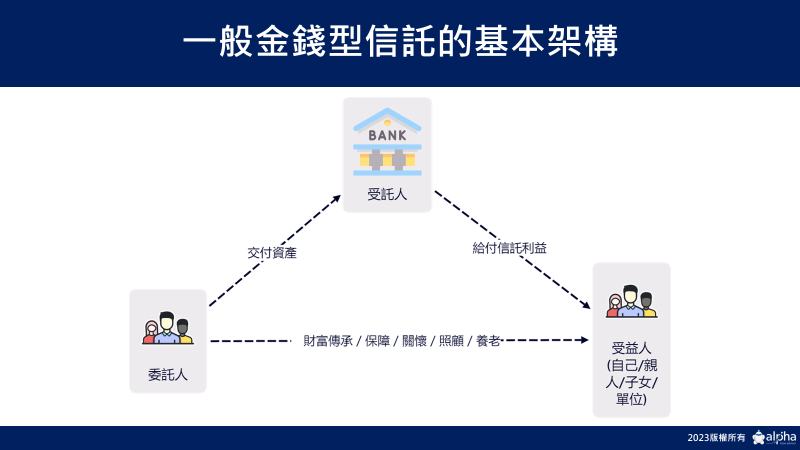

委託人將財產權移轉給受託人後,受託人須依信託契約約定之信託目的為受益人之利益或特定目的管理或處分該筆財產,直到契約期滿或信託目的完成為止。

這三個角色彼此會形成以下架構:

信託就是這三方建立起來的遊戲規則,委託人因為某種原因,將財產交給受託人保管,最後的收益再由受託人來執行分給受益人的任務。

你也可以把受託人想像成一個管家,會你打點好一切。

加入阿爾發官方 Line,免費諮詢信託相關事宜!

信託的費用與注意事項

1、門檻

在成立信託時可以留意簽約時的門檻。

常見的金錢型信託成立門檻是30萬台幣,但現在為了響應政府推動信託2.0的政策,門檻越來越低,有些銀行也提供預開型信託,沒有投入的門檻。

2、信託簽約費與信託管理費

因為信託契約是客製化,依照不同情形收取不同的簽約金,於簽約時一次收取,以阿爾發合作的自益信託戶為例,信託費用約 1,000-5,000 元。

如果是更客製化的合約(例如生前自益,死後他益),則需專案報價,視規劃的複雜度而定。

另外交付信託的資產會銀行會收取信託管理費,依照不同資產、不同規模有不同收費,每年約0.2%-0.6%。

這一點也是讓許多人卻步的原因,但參考國外的經驗,通常交付信託的資產會結合投資運用,產生收益,例如透過機器人理財投資,根據過去30年的歷史回測資料,可以長期創造每年平均 6-10 % 的報酬,就可以抵銷信託管理費,讓資產持續成長。

信託的種類

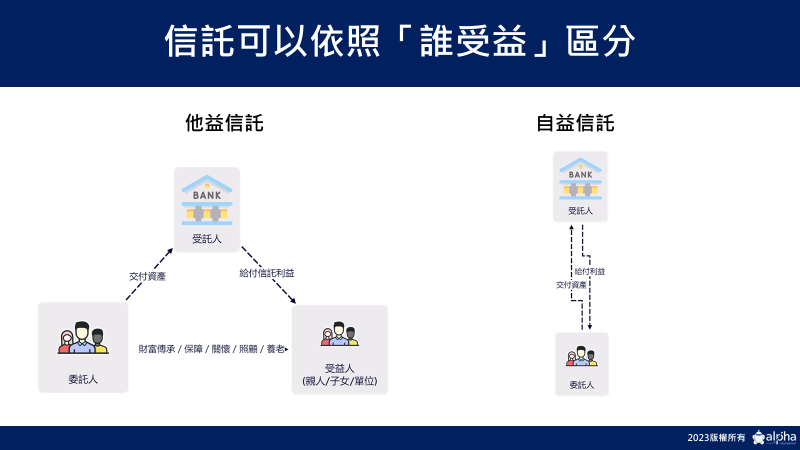

信託的過程中角色有可能重複,例如信託可以依照「誰受益」區分成他益信託或是自益信託。

自益信託是什麼

信託委託人與信託受益人為同一人,例如:信託委託人為甲,信託受益人亦為甲,為了保障自已的權益而承作的信託,在稅負上無贈與稅問題。

以退休規畫為例,我們可以做一個信託,自己擔任委託人,受益人也是自己,這就屬於「自益信託」,在台灣也是有非常多人透過這樣的方式保障自己的退休生活,也是目前政府在推廣信託 2.0 的政策方向。

他益信託是什麼?

信託委託人與信託受益人非同一人,例如:信託委託人為甲,信託受益人為乙或丙或丁,為了保障他人的權益而承作的信託,在稅負方面信託金額超過當年度贈與免稅額的情況下,委託人就超過金額部分計算贈與稅,贈與金額的計算方式依稅法規定為之。他益信託尚須注意,於信託成立後,除非契約另有約定或經受益人同意,否則委託人不得任意變更或終止信託。

整理的信託的種類如下表:

| 分類方式 | 信託種類 |

|---|---|

| 依照「委託人」區分 | 自益信託:委託人=受益人 宣言信託:委託人=受託人 |

| 依照「設立原因」區分 | 契約信託、遺囑信託、宣言信託 |

| 依照「信託目的」區分 | 公益信託 私益信託 |

| 依照「受託人是否為信託業」區分 | 營業信託(商事信託) 非營業信託(民事信託) |

| 依照「財產管理運用方式」區分 | 個別信託 集團信託 準集團信託 |

| 依照「收受信託財產」區分 | 金錢信託 不動產信託 有價證券信託 |

| 依照「信託設立方式」區分 | 生前信託 遺囑信託 |

| 依照「指定信託財產運用範圍」區分 | 不指定金錢信託 特定金錢信託 |

| 第一層信託契約 | 員工福利信託 |

接著,我們再來補充說明一些信託的功用:

遺囑信託的功用:可以用來協助遺產管理和遺囑執行的問題,生效日為委託人發生繼承事實之日(死亡)。

特定金錢信託:委託人明確指定運用方式,受託人對新托財產無決定運用權。

信託有那些好處?

信託是伴隨著人類文明發展而出現的制度,成立信託有 5 大好處,以下也將分別列點分析。

原因一:無法保證自己、家人永遠不會發生意外

雖然透過機器人理財,我們可以穩穩存下退休金,但我們無法保證在整個生涯中,永遠不會發生退休金不會用在自己身上的情況。

例如:我們無法保證自己永遠不會失智,如果哪天失智,怎麼繼續下單投資?

如果發生失智的狀況,怎麼退休呢?

我們怎麼確保家人都能夠繼續按照自己的規劃意思,畢竟我們都無法不會發生監守自盜、或是惡意遺棄的狀況。

而信託,就可以解決這樣的狀況。

好處二:資產保護

信託是委託人事先安排好財產如何運用,並交由受託人執行計畫。

如果父母親過世,留下年幼的孩子,如果遺留一大筆財產,在孩子尚未有理財能力時,很可能這筆錢會被親友挪用。

透過信託的規劃,可以達到分期給付、跟指定用途的效果,例如:英國黛安娜王妃也在生前約定信託財產,等兩個王子成年後繼承。

參考這種模式,我們可以設定按月或是按年支付生活費給小孩,或是等孩子成年時給一筆、30歲給一筆,或是 100 萬的資金只能用在孩子的大學學費,如果未來結婚,再給 100 萬。

好處三:保有掌控權

信託之後,仍可以享有信託財產的利益,握有主控權。

好處四:信託可以搭配稅務規劃

信託稅制可以調節課稅時間點,另外可以讓資產價值折現計算,讓課稅的金額變小。

好處五:信託資產不被強制執行

《信託法》第 12 條規定,信託財產原則上不得強制執行,所以如果受託人(欠債、破產),基本上都無法用來還債,也不能被強制執行。

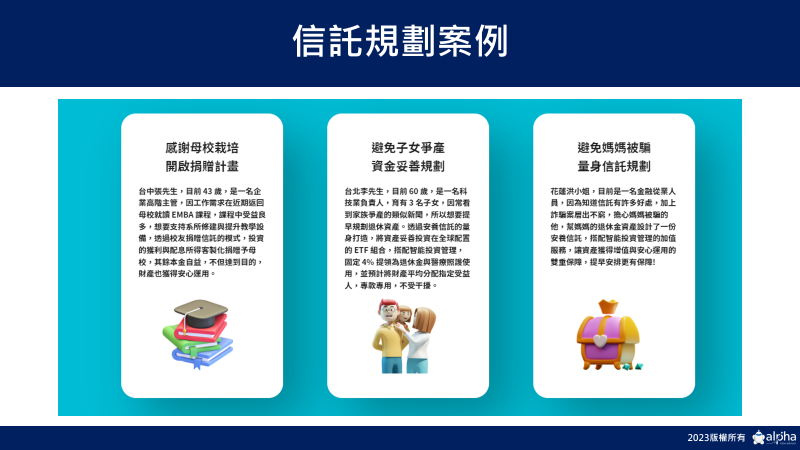

安養信託的案例

信託適合誰?

通常會選擇成立信託的人有以下特點:

- 你是否想先準備一筆錢,讓自己在退休後每個月都有生活費可用,或替子女、孫子女留一筆未來的教育基金?

- 面對層出不窮的詐騙事件,該如何確保這筆存款不被騙走?

- 如果年長後發生失智或因重病昏迷住院,又該由誰來管理資金?

- 若有一天無法自行照護時,又該怎麼確保有人能協助支付生活費和醫藥費?

- 現在許多銀行都在推廣信託業務,這樣的信託費用真的很高嗎?

- 還是只有「有錢人才用得起」呢?

- 單身,希望照顧自己晚年生活

若您還在考慮是否需要信託,歡迎與阿爾發聊聊!

信託不是富豪才需要

當我跟身邊的人提到信託時,很多人一聽到的反應都是:「這不是有錢才能做嗎?」、「一定要很有錢才能信託嗎?」我剛開始的想法也是如此,但深入了解後發現其實並不是,即使剛開始理財的朋友,也可以透過瞭解信託而受益。

比如說《玩命關頭》(Fast & Furious)的男星保羅‧沃克 (Paul Walker)便是在成名之前就成立信託。保羅‧沃克在 28 歲就接受理財顧問的建議,完成財產信託,即使 40 歲因意外離世,2,500萬美元的遺產也能順利傳承給才 15 歲的女兒。

保羅沃克雖然離世時很富有,但他並不是成名之後才成立信託,而是在職涯早期,事業還沒火熱前就規劃。

如同跑步,我們不用能跑超級馬拉松才跑,只要穿起布鞋,出門就能跑。喜歡打籃球不用等到能打NBA再打,而是拿起籃球,去球場就能打。信託也是一樣,信託並不是有錢人的專利,並非有錢後才能規劃的事情,而是懂了就能用。

信託如何辦理?信託辦理步驟

Step 1:信託需求確立

信託從有想保護以及傳遞財產開始,在這個階段你可以把規劃的想法寫下來,如果你是阿爾發的會員,也可以跟您的財務顧問諮詢,顧問會協助您確立需求。

阿爾發與多間銀行以合作機器人理財安養信託之服務,您可以前往【阿爾發機器人理財信託合作專區】預約諮詢。

Step 2:成立信託

在需求調查之後,會簽訂信託契約,在台灣,可以用契約或是遺囑來成立信託。

如果你擔心條款都是法律條文看不懂,如果需要條款審閱,也可以找尋你信賴的律師協助。

這個階段會由合作銀行專人協助您成立信託帳戶,通常是由銀行(信託部)擔任受託人,銀行會協助委託人開設一個信託專戶,就能將資產交付信託。

信託的資產也可以委託阿爾發機器人理財進行投資規劃,讓信託資產持續成長。

Step 3:管理運用

資產交付信託之後,委託人仍可以進行投資,也可以委由機器人理財進行投資管理。

信託的常見問題

Q:他益信託可以不用繳遺產或贈與稅嗎?

A:如委託人與受益人不同,屬「他益信託」,視同贈與,在簽訂信託契約時,就須依「遺產及贈與稅法」申報及繳納【贈與稅】。

Q:信託會列入遺產嗎?做信託可以不用繳遺產或贈與稅嗎?

A:若信託期間受益人身故,其未領受之信託利益視為遺產,應課徵遺產稅,所以不可避免,但有機會減少。

Q:信託一定要有監察人嗎?

A:不一定,但建議有。為保護受益人利益,委託人可指定親朋好友或是社福團體擔任信託監察人。

Q:哪些資產可以信託?房子可信託?

A:房子可以信託。以下是可信託的資產:

- 金錢

- 金錢債權

- 有價證券

- 動產

- 不動產

- 租賃權或地上權

- 專利權或著作權或其他財產權

阿爾發機器人理財如何結合信託服務?

選擇合適的信託公司以及機器人理財投資顧問,可以更好的保護您的資產,創造持續的財富。

阿爾發機器人理財與國內領先的信託業者提供員工福儲信託、捐贈信託、安養信託、公益信託等四種服務,詳情可前往【阿爾發機器人理財信託合作專區】。

機器人理財 x 安養信託

安養信託可以在你退休之後,由銀行代為支付退休金、養老院費用、照護費用,甚至能設定生日的祝壽金、給小孩的紅包錢等等。

你可以透過機器人理財協助您管理信託的資產,確保資產持續成長,以阿爾發為例,阿爾發會根據您的風險屬性提供您 ETF 投資組合以及標的建議,你可以享有跟國外機構法人同級別的投資策略。

如果您關注的是股息、現金流等被動收入議題,阿爾發提供客製化的提領策略,確保您的資產能夠產生源源不同的收入照顧自己以及家人,對抗報酬順序風險。

機器人理財 x 員工福儲信託

阿爾發與國內信託提供機器人理財結合員工福儲信託的服務,依照員工的提撥款項與年期,客製化專屬的投資組合。

機器人理財 x 捐贈信託(Endowment)

起源於英國的捐贈基金,由校友或企業捐贈資金成立捐贈信託,在永續保留本金的原則上,搭配投資管理產生收益來支持校務運作。

台灣高等教育經費長期不足,相較美國大學的收入有1-3成來自於「捐贈基金」(Endowment),例如耶魯和哈佛大學全年預算有 3 成以上捐贈基金、普林斯頓大學更有高達6成5來自捐贈。

阿爾發機器人理財提供客製化的信託資產管理策略,安全保護信託資產,達成校友與母校長期雙贏的成果。

機器人理財 x 公益信託

公益信託是以慈善、文化、學術、技藝、宗教、祭祀、或其他公眾利益目的之信託,阿爾發機器人理財也與巨美慈善基金會打造高齡長者與身心障礙者的平台。

透過理財機器人信託平台,指定信託監察人,當委託人發生意外時而無自主意識時,受託銀行可以按照信託監察人的指示,將資金撥入指定帳戶中,讓資金100%運用在當事人身上。

總結

這篇文章讓你快速認識信託,了解信託具有對抗意外、保護資產、保有掌控、節稅規劃、不被執行的好處,我們也分享機器人理財與信託的結合運用。

信託的服務已經非常普及,想了解哪種信託適合自己,可前往【阿爾發機器人理財信託合作專區】立即預約諮詢。