本月全球金融市場動盪,紛紛以下跌作收。隨著各國經濟數據公布,通膨降溫趨勢不變、美國勞動力市場降溫訊號浮現、油價受以巴衝突短暫拉抬後回落等,貨幣緊縮周期接近尾聲已成為市場共識。

然而,正如聯準會主席鮑威爾所言:「事實是委員會現在根本沒有考慮降息。我們不是在談論降息,我們仍然非常關注第一個問題,即『我們是否已經採取了充分限制性的貨幣政策立場,以將通膨率隨著時間的推移可持續地降至 2%?』 這才是我們關注的問題。」高利率的金融環境與美元指數長期維持高檔之下,全球經濟復甦充滿更多不確定性,此時更應放慢腳步,審慎做出下一步判斷。

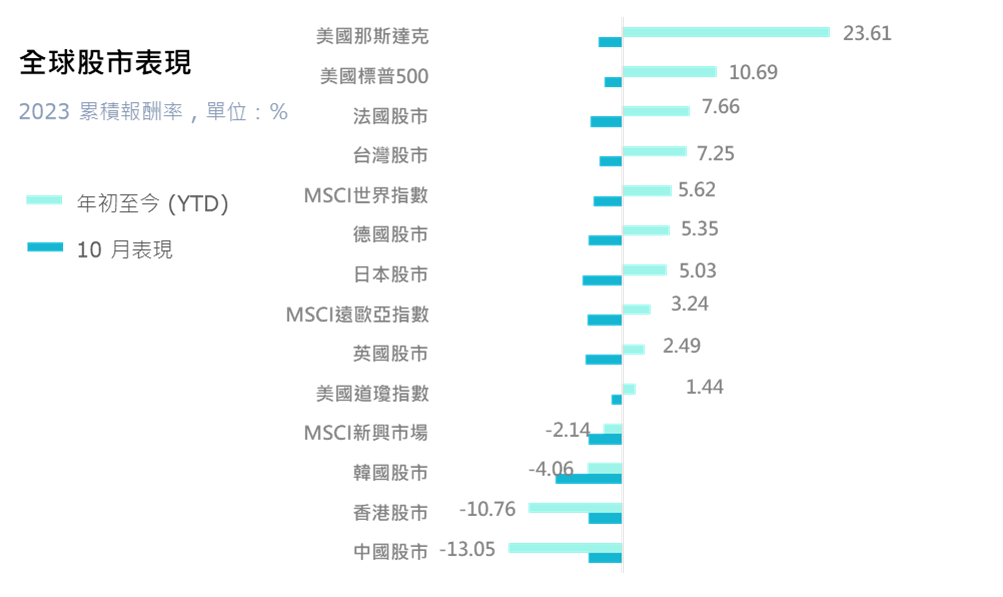

資料來源:Morningstar Direct,阿爾發投顧整理。資料期間:2023/01/01~2023/10/31。

2023年10月金融市場剖析

美國

美國10月份跌勢收斂,標普500指數收跌2.2%,道瓊工業指數收跌1.36%,那斯達克指數收跌2.78%,VIX指數上漲3.54%。

美國9月份消費者物價指數(CPI)年增率持平3.7%、核心通膨年增率降至4.1%,通膨緩降的趨勢並未改變,加上月內美國10年期公債利率攀升突破5%大關,美國聯準會自去年升息以來首度連續第二個月維持利率不變,並表示貨幣政策緊縮至今已有「顯著進展」。美國10月份ISM製造業PMI回落至46.7,為一年多來最大單月降幅,反映美國汽車製造商罷工和訂單減少的影響;相較之下,10月份服務業PMI同步降至51.8,企業縮減招聘規模、活動減緩。10月非農就業人口新增數降為15萬人,失業率升至3.9%、為近兩年新高,同樣部分受底特律三大汽車製造商罷工影響,雇主對勞工的強勁需求逐漸消退。

10月聯準會將利率維持於5.25%至5.50%區間,在公債殖利率竄升之下,拉抬房貸、車貸等借貸成本,同樣達到通膨降溫的效果;然而美國第三季國內生產毛額 (GDP)季增率4.9%,創下近兩年來最大增幅,消費支出與經濟活動仍強勁,因此聯準會並不排除未來再度升息的可能。美元指數月內小幅上漲0.46%,一度觸及107大關。

歐元區與英國

歐洲方面,STOXX歐洲600指數收跌3.93%,英國富時100指數收跌3.76%,法國CAC40指數收跌3.61%,德國DAX指數收跌3.75%。歐元區10月CPI年增率大幅降溫至2.9%,核心通膨同步降為4.2%。歐元區第三季GDP較前一季減少0.1%,在經濟萎縮與通膨降溫下,歐洲央行(ECB)於最新的政策會議中暫停升息,將基準利率維持在4%。英國9月份消費者物價指數(CPI)年增率持平6.7%,核心通膨降至6.1%,英國央行跟進維持基準利率不變的決議。

歐元區10月綜合PMI跌至46.5、製造業PMI跌至43.0,同為三年來低點。歐元區經濟在全球需求萎縮、高通膨和歐洲央行激進的貨幣緊縮周期下嚴重惡化、商業活動萎縮,持續壟罩衰退的烏雲。

日本

10月份日經指數收漲2%,日本9月份核心CPI年增2.8%,為一年多來首次放緩至低於3%水準,排除波動較大的燃料與新鮮食品後,年增率同步緩降為4.2%。日本央行月底調整貨幣寬鬆政策,允許長期利率超過1%的上限,期望能夠促成薪資和物價同步穩定上漲的良性循環。日圓聞訊下跌,持續近幾月的跌勢,再創一年來新低。

臺灣

台灣10月大盤指數收跌2.16%,受美國公債殖利率飆升、以巴衝突加劇與美國擴大對中國大陸AI晶片管制禁令衝擊,投資人保守以對。

外資10月賣超金額減少為台幣1,368.63億元、淨匯出10.2億美元。台幣兌美元上漲0.47%,以32.42元報收。

全球債市

美國3個月公債收益率從5.47%漲至5.49%,2年期公債收益率從5.05%漲至5.08%,10年期公債收益率從4.58%漲至4.93%。英國10年期公債從4.45%漲至4.52%。日本10年期公債從0.77%漲至0.95%。

10月份美國10年期公債殖利率多次突破5%大關,創16年來新高。高利率的金融前景增加經濟不確定性,全球債市資產同步呈現資金流出狀態。

阿爾發核心投資組合績效回顧

| 本月投組報酬(%) | 基準指數報酬(%) | 相對指數表現(%) | 年初至今報酬(%) | |

| 阿爾發核心30 | -1.88 | -1.88 | 0.00 | 0.89 |

| 阿爾發核心35 | -2.00 | -1.98 | -0.02 | 1.21 |

| 阿爾發核心40 | -2.11 | -2.03 | -0.08 | 1.57 |

| 阿爾發核心45 | -2.23 | -2.14 | -0.10 | 1.62 |

| 阿爾發核心50 | -2.35 | -1.99 | -0.36 | 1.81 |

| 阿爾發核心55 | -2.53 | -2.34 | -0.19 | 1.85 |

| 阿爾發核心60 | -2.67 | -2.82 | 0.15 | 2.01 |

| 阿爾發核心65 | -2.79 | -2.98 | 0.19 | 2.23 |

| 阿爾發核心70 | -2.93 | -2.65 | -0.28 | 2.47 |

| 阿爾發核心75 | -3.05 | -2.79 | -0.25 | 2.70 |

| 阿爾發核心80 | -3.16 | -2.86 | -0.31 | 2.95 |

| 阿爾發核心85 | -3.30 | -2.96 | -0.34 | 2.98 |

| 阿爾發核心90 | -3.45 | -3.02 | -0.43 | 3.07 |

基準指數採用相對應股債比的全球股票指數+全球綜合債券指數。

- 本月各國股市持續震盪,阿爾發投組年初至今表現從最保守到最積極的投資組合報酬為0.89%至3.07%。

- 延續9月份,投組內的全球股市及房地產部位表現相對較差,略為拖累整體表現。然而,核心投組藉由分散風險於跌勢收斂的債市,相對基準指數表現較好,展現多元配置投資的優勢。

台大產學合作投資組合績效回顧

| 本月投組報酬(%) | 基準指數報酬(%) | 相對指數表現(%) | 年初至今報酬(%) | |

| 台大投組30 | -2.70 | -1.88 | -0.83 | -1.49 |

| 台大投組40 | -2.78 | -2.03 | -0.74 | -0.81 |

| 台大投組60 | -2.74 | -2.82 | 0.08 | 1.36 |

| 台大投組80 | -2.68 | -2.86 | 0.18 | 3.69 |

基準指數採用相對應股債比的全球股票指數+全球綜合債券指數。

- 本月台股跌幅收斂,相較於全球股市表現較穩定,而積極型臺大產學合作投組配置較高比例在台股ETF部位,因此表現略優於阿爾發核心投組。本月最保守到最積極的報酬為-2.70%到-2.68%。

- 今年以來市場受通膨、各國貨幣緊縮政策、地緣政治等因素影響波動較大,臺大產學合作投組年初至今報酬率為-1.49%到3.69%。

金融市場展望

回顧2023年,儘管通膨的抗戰在各國央行的緊縮政策下取得進展,然而中東地緣政治衝突持續升溫、長期高利率的前景、中國房地產風險不斷增加、歐洲面臨經濟衰退等危機層出不窮,加劇全球股債的震盪。國際貨幣基金組織最新預測指出:「許多國家的緊縮週期已接近頂峰,幾乎沒有必要進一步緊縮。然而,過早放寬會浪費過去18個月的成果。隨著勞動力市場的緊縮、一些國家儲蓄過剩以及能源價格的不利發展,通膨可能變得更加難以撼動,因此需要央行採取更有力的行動。」

展望年底,各國聯準會將在市場利率走升之際持續觀望並謹慎行事,堅定致力讓通膨成長率回歸2%的目標水準。根據LPL Financial統計顯示,自1950年以來,11月平均是一年中股市報酬率最佳的月份,而11及12月則是平均報酬率最強勁的兩個月。身為長期目標導向的投資人,我們應該要做的便是保持紀律、耐心並按照原計畫持續投入市場;只要持續投入並持續關注各項經濟數據,您必定會距離您實現目標的那一天越來越近。

【重要聲明】

阿爾發證券投資顧問股份有限公司|100台北市中正區羅斯福路二段102號8樓之1 |客服專線:02-25028622 | 114金管投顧新字第0017號

阿爾發投顧自當盡力提供正確資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人等,對此不負任何法律責任。

本文僅為阿爾發投顧提供客戶之一般參考資料,並非針對客戶之特定需求所做之投資建議,未考量個別投資人的財務狀況與需求,故本文所提供的資訊無法適用於所有投資人,投資人應自行判斷投資風險,不應將本資料視為投資之唯一依據,若有投資損益或因使用本資料所生之直接或間接損失,投資結果應由投資人自行負責。本文件之製作,係以本公司認為可靠之資訊為依據,本公司雖盡力使用可靠且廣泛的資訊,但本公司並不保證各項資訊之完整性及正確性。本文件中所提出之意見係為本文件出版當時的意見,相關資訊或意見若有變更,本公司將不會另行通知。本公司亦無義務更新本文件之內容或追蹤研究本文件所涵蓋之主題。本文件不得視為買賣有價證券或其他金融商品的要約或要約之引誘。本文內容非經阿爾發投顧同意,請勿任意節錄、修改或轉載。