機器人理財的核心理念之一,是透過資產配置進行長期投資。透過做好整體投資計畫,投資人可以忽略許多短期的震盪與波動,專注在長期的資產累積效果。

自從 2023 年第四季開始,投資市場受到降息相關前景激勵,股債市場都有良好表現。然而投資市場總是變化劇烈,隨著許多市場消息以及經濟數據起舞。在 2024 年 3 月的美國 CPI 數據公布後,高於市場預期的年成長率顯示通膨黏著度仍高;降息預期因此大幅衰減,股市債市都受到連累。然而有趣的是,儘管自從去年 7 月聯準會宣布升息之後,便一直按兵不動沒有調整利率政策,投資市場卻先後因為降息預期的增強與衰減而經歷不小的變化。

投資市場為什麼要關注 CPI?

CPI (Consumer Price Index),也就是消費者物價指數,是常被用來衡量通膨的重要指標。而究竟為什麼通膨率會對投資市場產生影響呢?

最主要的原因是,政府會希望將通膨維持在低水準,以確保經濟能夠穩定成長。而主管機關(央行/聯準會等)則會透過調整政策利率和其他貨幣工具,調節市場上的資金;利率則會接著影響國民的儲蓄與消費投資,進而影響通膨。在投資市場方面,利率則會直接影響債券的收益與價格、以及股票的預期收益。因此,市場總是十分關注利率政策調整,以及對利率決策具有高度重要性的通膨率。

CPI 與通膨計算方式的盲點

每個月美國 CPI 數據總是非常受投資人矚目,只要有一點與市場預期不同,就會對投資市場造成影響。但是很多人可能沒有懷疑過 CPI 數據到底有多可信,反映真實通膨狀況的能力有多好。

近期一篇名為 <The Cost of Money is Part of the Cost of Living: New Evidence on the Consumer Sentiment Anomaly> 的論文便針對這個議題提出反思;論文的研究陣容包含前美國財政部長勞倫斯.薩默斯 (Larry H Summers) ,以及來自哈佛與國際貨幣基金組織 ( IMF ) 的學者。論文指出現在的 CPI 不包含借貸成本,因此減弱了反映真實通膨情況的能力;而目前針對借貸成本所造成影響的質疑聲浪越來越強。

CPI 實際上並不是客觀指標

首先,最大的問題之一便是通膨率的計算方式。一般來說,通膨率是計算一籃子的商品在不同時間、相同數量與品質的價格變化,進而用以了解不同時間點物價水準的變化。但是到底要在這一籃子裡放入哪些商品呢?這些商品的比重又是如何呢?

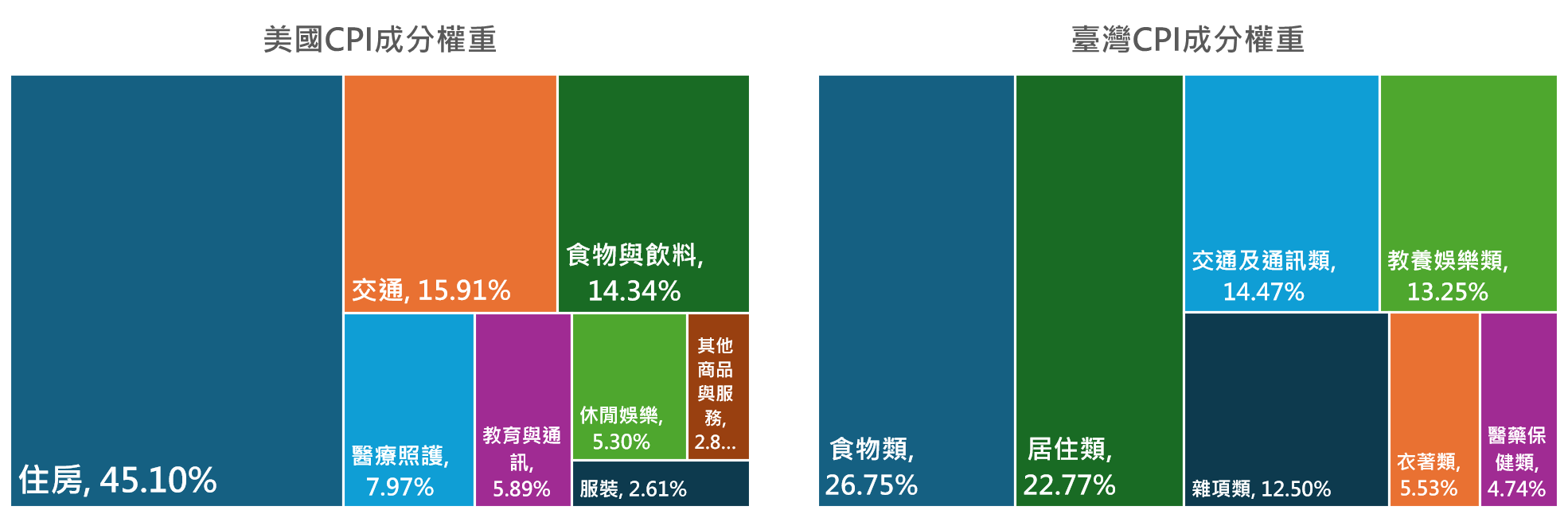

實際上,CPI 的成分權重也參雜許多人為判斷,這仰賴相關主管機關與學者的決策。國情與消費習慣不同,也影響不同地方的 CPI 權重,如美國和台灣納入的細項和權重就大不同。

再進一步來看,即使是同一個國家內,不同收入、不同居住地區的人口,花費在不同商品的收入比例也會有所不同。尤其像是美國,幅員廣大導致不同區域的物價和消費習慣都有很大的差別。而高收入族群、中產階級、低收入族群每個月分配在食物與娛樂的比例也截然不同。

CPI 並不包含「貨幣的價格」

1983 年,美國勞工統計局 (Bureau of Labor Statistics) 改變了 CPI 的計算方式,移除了利息成本;當時局裡的經濟學家指出,由於已經有將住房成本納入指數計算,如果再放入利息會重複計算、高估通膨率。因此勞工統計局轉而統計房屋出租的租金,並用以計算房屋通膨。

不只是住房,如今 CPI 指數中汽車銷售也占了很大的比例,而其中隨之而來的貸款也沒有被包含在指數計算中,儘管 80% 左右的汽車銷售是帶有貸款的。另外,有許多消費都是透過信用卡 — 也就是說可能有相對應的循環利息成本。因此,在目前的計算方法中,實際上會低估一般消費者付出的財務成本。

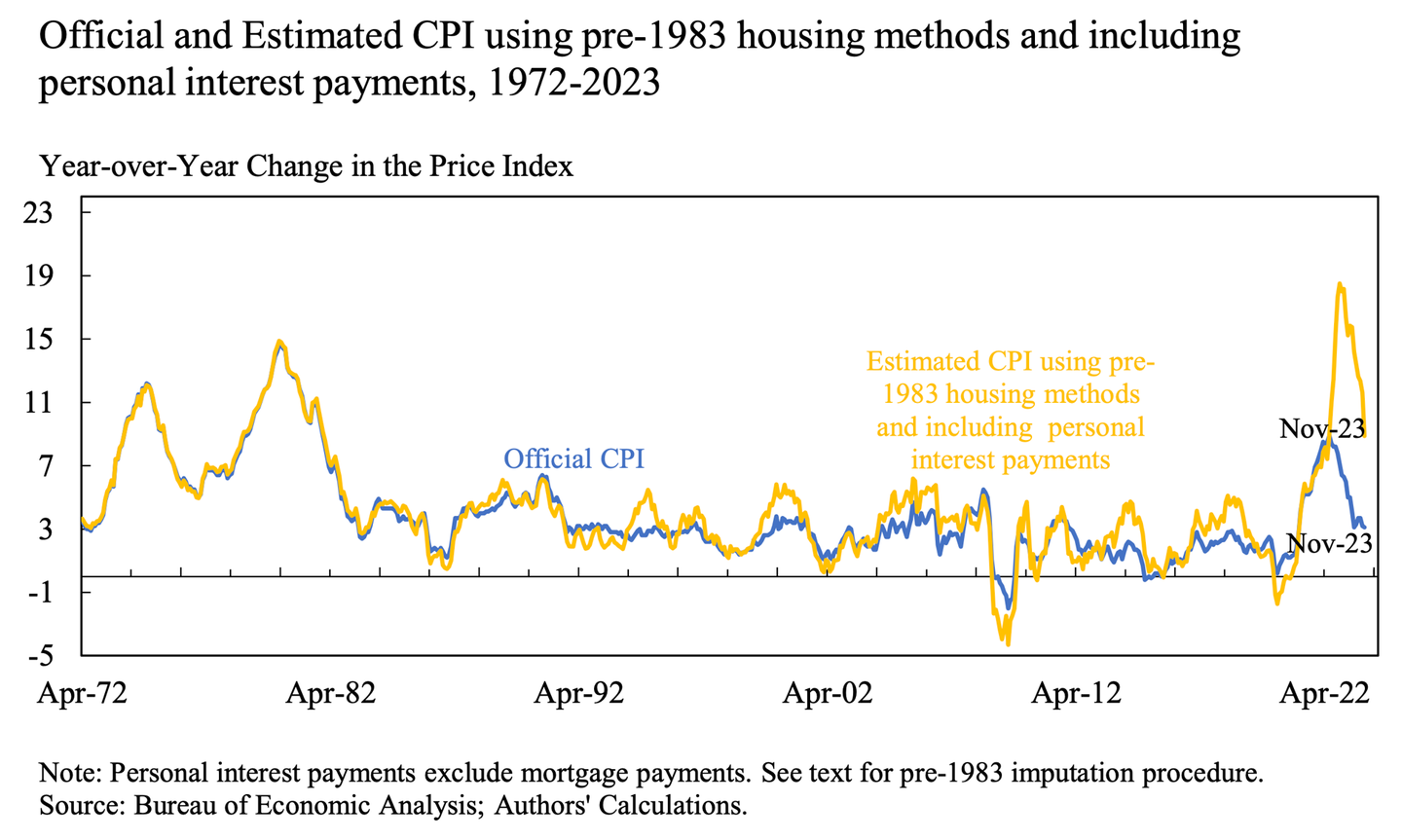

如果包含財務成本,CPI 會比目前的水準更高

論文中,作者群利用了 1983 年調整前的 CPI 編制方式,來模擬計算包含個人利息支出版本的CPI。結果這個版本的 CPI 和現今的 CPI 有非常大的不同,在 2023 年的 CPI 年增率甚至達到18%,遠比 2022 年 6 月高峰的 9.1% 來得高,發生的時間點也不同;主因就是源自物價的成長與升息效果的疊加。

另外,作者也發現消費者的信心水準(密西根大學消費者信心指數)和這個版本的 CPI 指數相關性,比起它與現行 CPI 指數的相關性來得更大。他們發現利率越高,消費者信心就越低,反之亦然;而且這個狀況不侷限在美國,在歐洲也是如此。

如果依照原本的計算方式、將利息納入 CPI 計算,這個 18% 的通膨率恐怕會讓聯準會和投資人都大驚失色。畢竟,要找到可以打敗 9% 通膨的投資是有可能的,在利率環境提高的情況之下,可以背負較高的風險以尋求報酬。但是 18% 的通膨呢?這恐怕會讓政策決策者和投資市場更加頭痛吧。

新舊版本的 CPI 差距或許會越來越大

在觀察 CPI 變化、或是其年增率的變化時,很重要的是不能忽略通膨會逐漸累加。如下圖所示,儘管目前 CPI 年增率放慢,通膨減緩,消費者真正在乎的 — 或是真正會感受到的 — 是整段過程中通膨累積所造成的物價變化,而非近期物價變化的速度變化。通膨率下降不代表物價下降,只是代表物價上漲變慢而已。換個說法,通膨率變化其實相當於物價變化的「加速度」,而非實際的變化速度。

更甚者,美國的債務持續飆升,甚至影響到美國的主權信用評級,美國政府也可能需要更高的成本才能舉債;公債利率也會直接影響到房貸、車貸以及所有的信用貸款,進一步推高通膨。就算美國政府持續印鈔來抑制利率,新增的貨幣也同樣會推升通膨。

退一步關注長期 可能會更好過

CPI 的變化(也就是通膨率)、利率的變化等經濟指標確實會對投資市場與整體經濟環境造成影響,但是這不代表我們需要時時刻刻緊盯這些變化;關注長期,才是投資時最重要的事情。通膨對於市場的影響也可以拉遠一點來看,忽略短期市場預期帶來的波動。畢竟,就連通膨率計算的方式本身都不是絕對的,而且聯準會也不是只用 CPI 來決定利率政策,那更沒有理由因為這些經濟數據的變化而對投資感到太緊張。

無論短期內通膨率如何變化,只要我們堅持投資計畫,透過機器人理財的資產配置方式投資,長期獲得的報酬有很高機率可以擊敗通膨率;而蒙地卡羅和財務目標試算功能也可以幫助投資人了解如何量身製訂提領與投入計畫,來獲得穩健的退休提領。

【重要聲明】

阿爾發證券投資顧問股份有限公司|100台北市中正區羅斯福路二段102號8樓之1 |客服專線:02-25028622 | 114金管投顧新字第0017號

阿爾發投顧自當盡力提供正確資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人等,對此不負任何法律責任。

本文僅為阿爾發投顧提供客戶之一般參考資料,並非針對客戶之特定需求所做之投資建議,未考量個別投資人的財務狀況與需求,故本文所提供的資訊無法適用於所有投資人,投資人應自行判斷投資風險,不應將本資料視為投資之唯一依據,若有投資損益或因使用本資料所生之直接或間接損失,投資結果應由投資人自行負責。本文件之製作,係以本公司認為可靠之資訊為依據,本公司雖盡力使用可靠且廣泛的資訊,但本公司並不保證各項資訊之完整性及正確性。本文件中所提出之意見係為本文件出版當時的意見,相關資訊或意見若有變更,本公司將不會另行通知。本公司亦無義務更新本文件之內容或追蹤研究本文件所涵蓋之主題。本文件不得視為買賣有價證券或其他金融商品的要約或要約之引誘。本文內容非經阿爾發投顧同意,請勿任意節錄、修改或轉載。