經歷金融海嘯以來最激烈的升息循環後,透過美國聯準會所釋出的點陣圖可以預期全球主要市場將在 2024 年展開降息行動,美國聯準會(FED)主席鮑威爾於 4 月份發表鷹派發言,有鑑於近期經濟之韌性及地緣政治升溫,目前限制性利率仍須維持;同時,紐約聯準銀行總裁威廉斯(John Williams)亦表示目前並無降息的緊迫理由。

✅聯準會是什麼? 聯準會(Federal Reserve,簡稱 Fed)是美國的中央銀行,負責制定貨幣政策,通過調整利率來管理經濟增長和通膨。其主要目標是保持物價穩定和促進充分就業。

面對美國聯準會的政策變動,本文將帶領讀者一同認識「降息」、為什麼央行要降息,以及在美國聯準會降息後可能對於各類資產造成的影響。

💡2024/11/8 最新消息:聯準會票委全員同意降息 1 碼至 4.50 ~ 4.75% 區間!

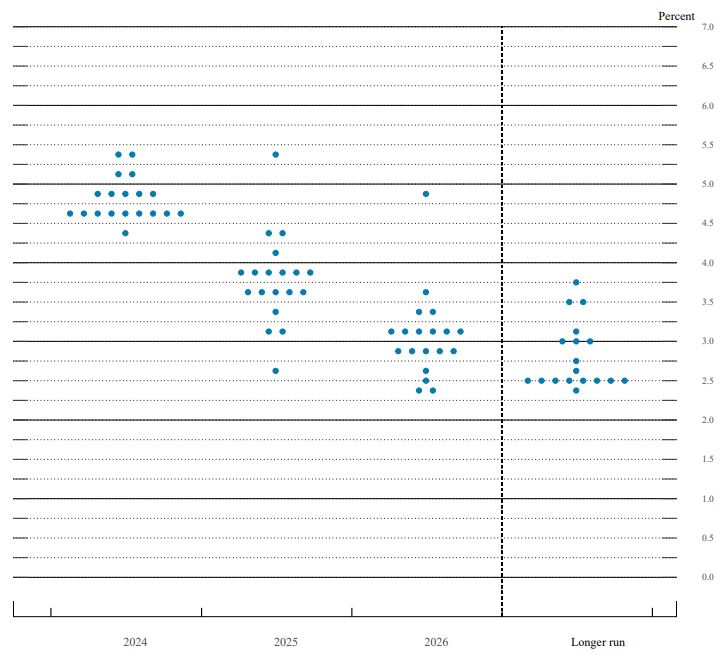

美國聯準會基準利率點陣圖預測2024年將進入降息階段。資料來源:FED

降息與升息的基本概念一致,差別僅為一個調降、一個調升,有關於升息和利率的基本概念,可先閱讀:《升息是什麼?美國聯準會Fed升息對股市、房市、債券有什麼影響?》幫助你讀者對基準利率有初步的認識。

降息是什麼?降息一碼是多少?

降息(英文:Cut interest rates)是各國央行寬鬆貨幣政策之一,央行藉由降低基準利率,讓銀行和民眾的借錢成本變低、定存利息變低,大眾更傾向將錢拿出來花費和投資,促進經濟活動與資金流動。

由於各國央行的基準利率不盡相同,本文所指降息以市場最具指標性的美國聯準會(FED)降息為主。在公布調降央行基準利率範圍後,美國聯準會透過公開市場操作買賣公債等方法,使商業銀行同業間的短期資金借貸利率下降並維持在目標利率範圍,進而影響整體金融市場的利率,包含定存利率、貸款利息、債券利率等。

降息一碼是多少?

降息一碼與升息一碼的「一碼」是相同的,皆為 0.25%,也就是25個基點(簡稱為 bps,basis points,利率變動的最小計量單位,1bps等於 0.01%);台灣央行最小的升降單位則是半碼,也就是 0.125%,12.5 個基點。

為什麼央行要降息?

當經濟成長趨緩,或是市場處於衰退期時,央行會透過「降息」來活絡市場。

經濟成長緩慢時,消費者會減少支出與投資,導致企業收入減少、失業率上升,最終進入通貨緊縮的惡性循環;因而,需要仰賴央行的「降息」,減少資金成本來促進民眾的消費與投資。

以下為針對升息與降息的比較表:

2024年美國 FOMC 會議時間與結果

美國聯邦公開市場委員會(FOMC)每年都會召開8次例行會議,以下是2024年會議的時間與結果:

| FOMC會議時間(台灣時間) | 會議結果(聯邦基金目標利率範圍) |

| 2024年02月01日 | 5.25%-5.50%(維持不變) |

| 2024年03月21日 | 5.25%-5.50%(維持不變) |

| 2024年05月02日 | 5.25%-5.50%(維持不變) |

| 2024年06月13日 | 5.25%-5.50%(維持不變) |

| 2024年08月01日 | 5.25%-5.50%(維持不變) |

| 2024年09月19日 | 4.75%-5%(調降兩碼) |

| 2024年11月08日 | 4.50 ~ 4.75%(調降一碼) |

| 2024年12月19日 | 待定 |

在 FOMC 會議之後,可以透過觀察《FED點陣圖是什麼?FED點陣圖怎麼看?》來了解聯準會官員關於對於美國央行關鍵短期利率的預測。

✅美國聯邦公開市場委員會(FOMC)是什麼? 美國聯邦公開市場委員會(FOMC)是聯準會的一個部門,負責制定和調整貨幣政策。FOMC 每年舉行八次會議,討論經濟狀況並決定是否改變利率。這些決策直接影響市場利率和經濟活動。

用 Line 免費註冊阿爾發會員,告訴你降息應該怎麼做!

美國聯準會降息會有什麼影響?

美國聯準會(Fed)調降目標基準利率範圍後,影響層面廣闊,從金融市場的匯率、個人借貸,到整體環境的物價、房地產和勞動力市場,基於理論上都會有一定程度的變動,從而刺激市場資金、促進投資與消費。

| 市場種類 | 利 / 不利 | 降息之下的短期影響 |

| 經濟 | 不一定 | 適當降息有助於促進經濟發展,過度寬鬆卻可能導致通膨重演 |

| 股票 | 利 | 資金借貸成本降低,投資人對股市要求報酬率下降造成預期股價上升 |

| 房地產 | 利 | 隨著銀行借貸成本減少,因而降低投資人貸款壓力 |

| 債券 | 利 | 債券價格和利率呈反向關係,隨著利率下降、債券價格將上升 |

美國降息對經濟的影響:促進實體經濟發展或是通膨重演?

適當的調降基準利率,可以促使市場上的商品和服務價格微幅下降、消費者購買力提升,對於多數民眾而言應該是個好消息。然而長期來看,降息的好處是能夠促進實體經濟發展,但過於激烈的降息反而可能造成通膨的噩夢重新上演。因此,美國聯準會Fed更加審慎地看待每一次的利率決策會議,期許市場能順利回歸穩步成長的狀態。

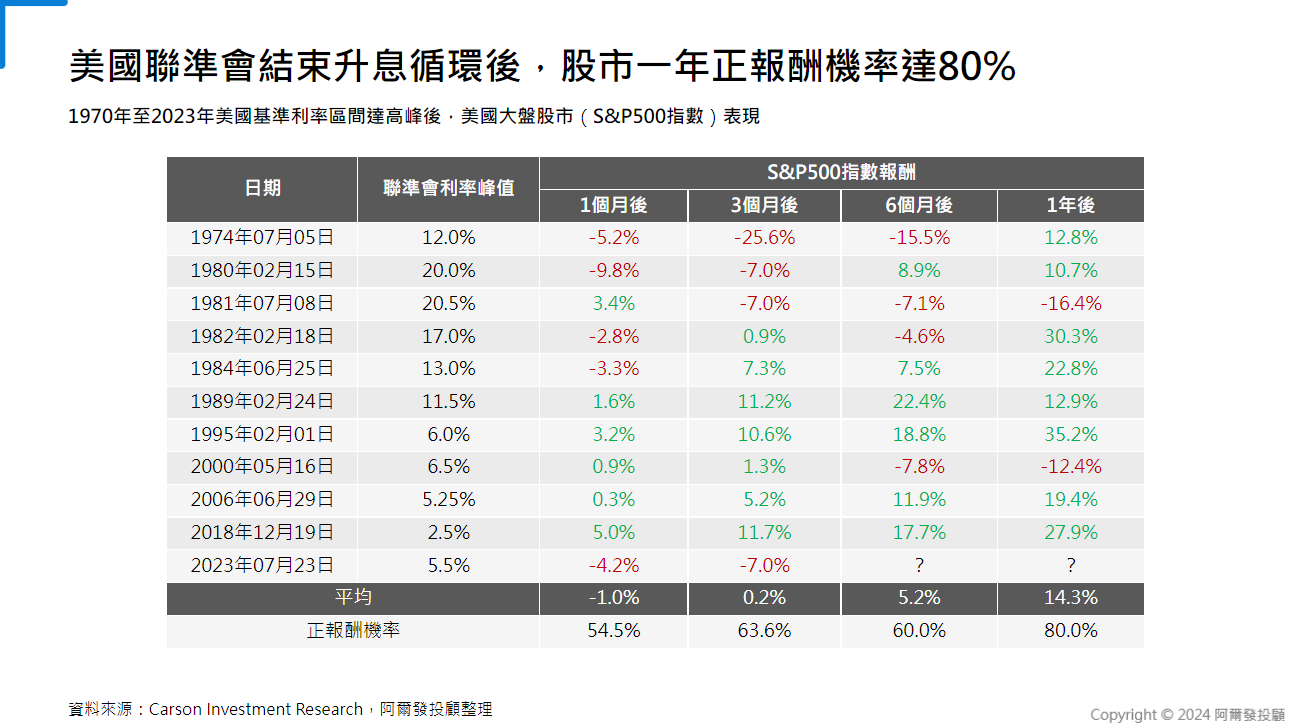

美國降息對股市的影響:投資人要求報酬率下降,推升股市上漲

市場降息往往能夠推升股市上漲,主要原因有二:

- 借貸成本下降使得可運用資金增加,投資人願意尋求更多投資機會

- 銀行存款利率降低、投資股市的機會成本減少,投資人的要求報酬率下降,以往要約有7%投報率才願意投資,如今僅5%便願意投資,幫助股價抬升

降息對債券的影響:債券殖利率持續走低、價格上升

債券價格和利率呈反向關係,當聯準會下調基準利率區間時,債券原先給付的利息相較市場利率高,因此債券殖利率下跌、價格相對上漲。

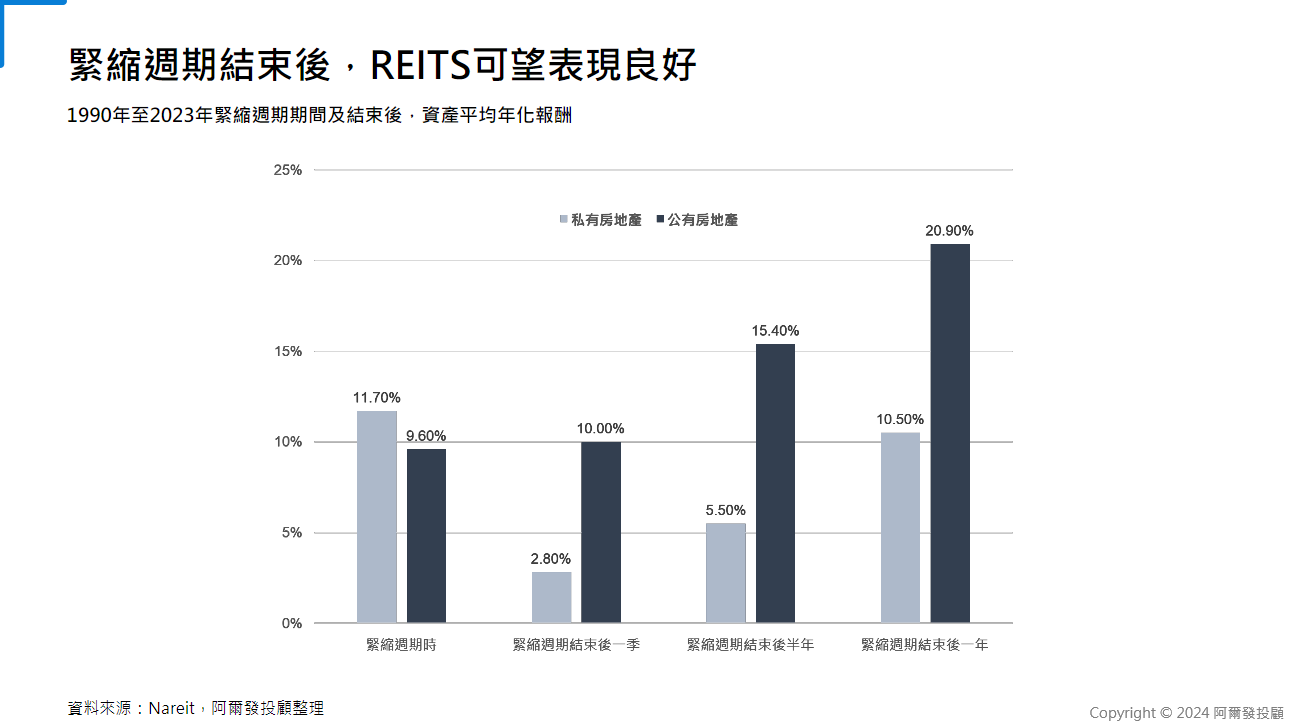

降息對房市的影響:房貸利率下降,購屋負擔減輕

隨著利率進入緊縮週期,房貸成本降低可望降低貸款利息支出、拉抬房地產市場的表現。

而 REITs 資產和債券相同,同時享有資本增值和利息收入兩種報酬來源,因此在利率達高峰後可預期未來較高的配息水準及價格增長;1990年以來的歷史資料統計,緊縮週期期間與結束後,私有和公有房地產往往能獲得良好的報酬。

✅REITs 是什麼? REITs(不動產投資信託)是將投資者的資金匯集起來,用於購買、管理和出售不動產的投資工具。這些不動產可以包括商業辦公樓、購物中心、住宅小區等。投資 REITs 的好處包括獲得穩定的租金收入和分散投資風險。

(延伸閱讀: REITs是什麼?2024年REITs還值得投資嗎?為什麼要在資產配置中加入REITs ETF?)

降息對貨幣的影響:供給量增加,貨幣相對貶值

降息將增加貨幣供給量,因而導致該國的貨幣貶值。以美國聯準會為例,降息將使美元流出到其他國家,相對貶值。

延伸閱讀:降息迷思:要把股票出掉全力買入美債嗎?

延伸閱讀:台幣貶值會有哪些影響?台幣貶值原因、5大影響一次看!

阿爾發核心投資組合在歷史上降息後的績效

阿爾發機器人理財核心投資組合透過全球化多元資產配置策略,採用Vanguard的ETF產品,並且搭配紀律式的自動再平衡機制,協助投資人有效降低成本、提升投資報酬。

以阿爾發核心60/40投資組合為例,假設於1995年1月投資100.0元,截至2024年1月底將累積為806.8元,累積報酬高達706.8%。隨著降息循環進入中後期,熱錢湧入風險性市場,包含股市、債市和房地產等,此時槓桿和投機行為盛行,資產往往波動幅度較大;而阿爾發核心投資組合藉由分散佈局資產,在不影響報酬的情況下降低波動,有助於投資人穩定獲利。

美國聯準會什麼時候會降息?

最新消息:美國聯準會預計於 9 月降息,並預計於年底前降息 4%。

有鑑於美國的經濟韌性與地緣政治衝突下高漲的能源價格,目前市場預期聯準會最快升息時間將落在 2024 年下半年。我們可以藉由下列兩大指標來推斷美國聯準會的降息時間:

- 通貨膨脹年增幅度是否穩定且明確朝往 2% 目標

- 聯準會是否開始出現漸進式逐步擴大縮表(減債規模)

市場波動劇烈變化莫測,身為投資人的我們永遠難以準確預測各國經濟數據和央行的行動。因此,透過長期持有股票與債券建構而成的多元資產配置,以關注實質數據取代臆測,將能幫助我們安心待在市場上並且持續獲得穩定報酬。

阿爾發穩定盈提供您資金的避風港

如果還是對於將資產放在風險性資產有疑慮,那不妨試試阿爾發穩定盈投資組合,透過投資在美國短期公債 ETF,幫助投資人在波動的市場中獲得穩健的資產累積效果。

- 配置在短期公債,幾乎等同於現金,波動度極低。阿爾發穩定盈內的 ETF 都是 3 個月內到期的 ETF,可以具有非常良好的抗跌、抗波動效果。

- 不須擔心定存到期問題,ETF 與外幣定存不同,不須擔心約定的期間長短,而是只要持有就可以持續享有配息。需要使用時也可以直接贖回,不會有定存約定期間的問題。

- 在高息環境中可以用以賺取貨幣市場的報酬。尤其目前美國的利率水準還會再維持一段時間;就算開始降息,步調也不會很快,這樣的短期公債型 ETF 將可以有效帶來配息並降低通膨的影響。

因此,無論是要準備緊急預備金,或是有閒置資金可以利用,都很適合放在阿爾發穩定盈。就像資金的避風港,阿爾發穩定盈幫助投資人把現金放在穩健的資產,將閒置的資金做最有效的運用。

投資的時候有許多外務影響我們,透過定期定額機器人理財,是讓我們在升息循環與降息循環的過程中穩健增長財富的不二法門。