2024美國總統大選剛落幕,市場焦點重新轉回聯準會會如何將下任政府的政策納入其考量。主席鮑爾強調短期內大選不會對其政策決定產生影響,12月會議上美國聯準會 (Fed) 周三 (18 日) 決議降息 25 個基點 (1 碼),預計明年可能只會再降息兩次。

Fed 11月、12月聲明比較

以下是 11 月與 12 月會議聲明相比的差異,粗體為此次新增措辭:

近期指標顯示,經濟活動持續以穩健的速度擴張。今年以來,勞動市場條件普遍有所緩和,失業率有所上升但仍維持在低位。通膨在向委員會的 2% 目標前進方面取得了一定進展,但仍略高。

委員會致力於實現充分就業及通膨率穩定在 2% 的長期目標。委員會認為,在實現就業和通膨目標的風險方面,大致處於平衡。經濟前景充滿不確定性,委員會對雙重目標相關風險保持關注。

為支持這些目標,委員會決定將聯邦基金利率目標區間下調 1/4 個百分點至 4.25% 至 4.5%。在考慮進一步調整聯邦基金利率目標區間的幅度和時機時,委員會將仔細評估最新數據、經濟前景的變化及風險平衡狀況。

委員會將繼續減少其所持有的美國公債、機構債務及機構抵押貸款債券券。委員會強烈承諾支持充分就業,並將通膨率恢復至 2% 的目標。

美國對經濟主動管理釋出正面訊號

通常情況下,降息幅度為0.25%,繼 Fed 於2024/9/18 宣布降息兩碼(0.5%)至4.75 – 5.00% 區間,降息幅度翻倍,顯示其對對經濟主動管理的決心,這被市場解讀聯準會發出明確的訊號支持美國經濟。不過鮑威爾明確表示,0.5%的降息並不會成為常態,未來會議可能會恢復到較小幅度的降息。

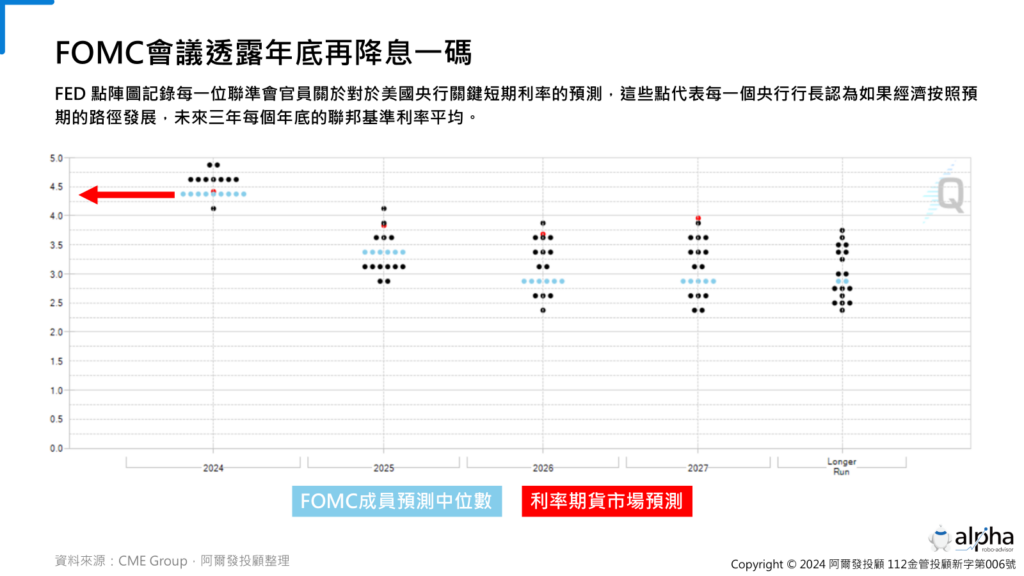

根據9月發布的 FED 點陣圖中,每個點代表 FOMC 成員對聯邦基金利率的預測,藍色點點為中位數,紅點為基於期貨價格的市場預期,目前市場預期12月聯準會將在降息一碼(0.25%)。

主席鮑爾14日釋出鷹派訊息,鷹派的貨幣政策代表較高的利率以及緊縮的環境,指出美國經濟仍展韌性、就業市場穩健與通膨尚未達標,都讓Fed沒必要急著降息,能有更多時間審視利率決策。

我們認為投資者應重新審視降息週期的投資策略,調整投資組合做好萬全準備。

莫單一指標進行投資決策

當美國聯準會(Fed)開啟降息循環後,美債殖利率會開始下降,並紛紛投入美債想賺取價差, 然自Fed於9月正式宣布降息後,美債價格便開始修正,且川普(Donald Trump)勝選後又再度引發市場對通膨再起的擔憂,再度推升美債殖利率。

雖說投資者擔心利率變化,這對於投資者來說具有教育意義,顯示對於債券來說,利率與債券殖利率並非完全一致。

市場持續消化新資訊與參與者預期為債券殖利率定價,其中亦包括聯準會的預期變化。

根據經驗,聯邦基金利率並不非未來市場利率走勢的可靠預測指標。

從1983年1月31日到2024年6月30日,美國公債殖利率在近三分之二的時間內與聯邦基金利率同向變動(左下、右上),在聯準會降息或升息的大約三分之一個月中,10年期公債殖利率走勢相反(左上、右下)。

圖右上角代表Fed升息後,65%的月份債券殖利率跟著上漲;右下角則是Fed升息,但債券殖利率卻下跌。圖左上角則是Fed降息,34%的月份債券殖利率上漲;左下角則代表Fed降息,64%月份的債券殖利率也隨之降低。

數據顯示,投資人大約可掌握有六成多的機率債券與利率是同步,但反之也有三成多很可能會相反。

無論聯準會是鴿是鷹,決策是升息還是降息,聯準會的目的都是在維持美國經濟的平穩運行,因此,建議投資者應避免僅按照市場漲跌、利率變化進行決策並過度集中單一標的,而是應該做好基本功,按照自己的投資目標、風險屬性與投資期限進行資產配置決策,以確保能穩健地讓財富增值。

然而降息對於手持現金或是美元的投資者來說,意味著是時候思考將現金投入市場,因為隨著聯準會降息,其他國家央行也可能跟進,銀行提供的利息也將隨之下降。因此如果一直握有現金,很可能無法抵禦通貨膨脹。

開始降息,該如何投資?

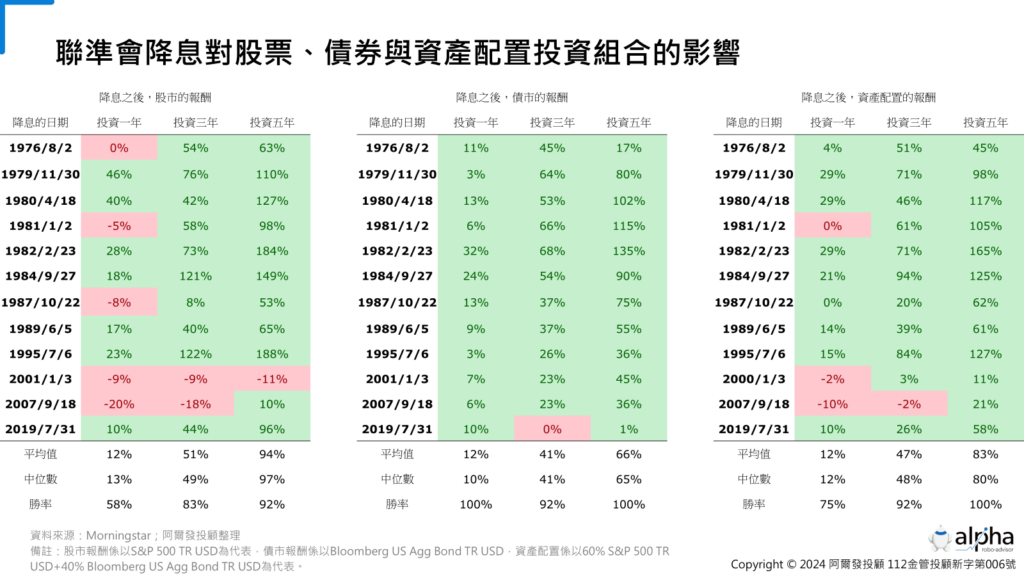

根據過往美國降息循環的經驗,股市與債市股債配置仍然堅挺。自1976年以來,降息一年後股市上漲比率約58%,債市則為100%,60/40資產配置組合則為75%,若將投資期限設為3年、5年,勝率提升到92%與100%。

歷史數據也表明,降息循環中的長期投資人若持有1年、3年、5年以上,平均有12%、47%、83%不等的投資報酬。

對於投資者來說,無論市場利率如何變化,未來降息與否,投資者都應該為未來的降息周期做好萬全準備,耐心、持續且長期的投資,阿爾發投顧團隊將為您監控市場脈動,持續為您提供支持。