AI 技術飛速發展,市場格局正劇變。中國新創 DeepSeek 近日宣布,透過低階晶片與更少成本,即可達到 ChatGPT 近似水準,這顛覆了市場對 AI 算力與資本支出的傳統認知。隨著技術門檻降低,AI 應用將更快普及,帶動終端設備需求,並重新點燃市場成長動能。

NVIDIA 創辦人黃仁勳直言:「機器人時代已經到來!」 當 AI 成為全球熱議焦點,機器人理財也將乘勢而起,開創新高峰。這波變革提醒投資人,必須調整投資策略,運用「機器人理財」等智能工具,更精準掌握市場趨勢與機會。

從2008年美國第一個機器人理財公司Betterment推出後,全球機器人理財蓬勃發展,根據statista的統計,在2024年全球機器人理財管理的資產達到1.8兆美元,預計從2024-2028 年全球管理的資產將以6.68%,2028年全球管理資產將達到2.3兆美元,用戶數將達到3,413萬人。

ETF 的歷史比機器人理財長,但也經歷了類似的快速成長。

ETF 於 1990 年推出,讓投資者能夠購過一個工具就接觸各種指數和一籃子資產,這些指數和資產組合成單一、低成本、通常被動管理的證券,截至2024年1月,全球投資者已向 ETF 投入9.6 兆美元,其中 65% 集中在北美。

ETF是什麼?

ETF的全名是Exchange Traded Fund,或稱交易所交易基金、指數股票型基金,是一種在證券交易所交易的投資基金,但與傳統的共同基金不同,因為它們追蹤指數,是一種指數基金,也可以全天交易,而不僅僅是一天一次。

美國機器人理財公司Wealthfront首席投資長、暢銷書《漫步華爾街》的作者柏頓‧墨基爾Burton G. Malkiel在書中寫道:

指數基金是一種明智方便的投資,不費吹灰之力,並以低廉的費用就能得到巿場報酬率。

(延伸閱讀:ETF是什麼?ETF新手投資指數型ETF的6大重點一次看!)

機器人理財是什麼?

機器人理財是線上化的財務顧問平台,透過電腦演算法為客戶提供自動化的財務規劃,並管理客戶的投資組合。通常機器人理財會使用專業的數學模型與歷史數據來分析市場趨勢,並根據客戶的風險承受能力和投資目標提出投資建議。

機器人理財通常提供多種投資選擇,例如指數基金和交易所交易基金(ETF)。

與傳統的人類財務顧問不同,機器人顧問全天候運作,而且費用通常較低。這些服務的優勢能讓投資者免於市場分析、盯盤的功夫,讓投資者在無法持續或不想自己監控投資組合發展,機器人理財平台能提供協助。

(延伸閱讀:機器人理財是什麼?如何運作?優缺點有哪些?績效如何?台灣機器人理財特色比較)

機器人理財使用ETF的原因

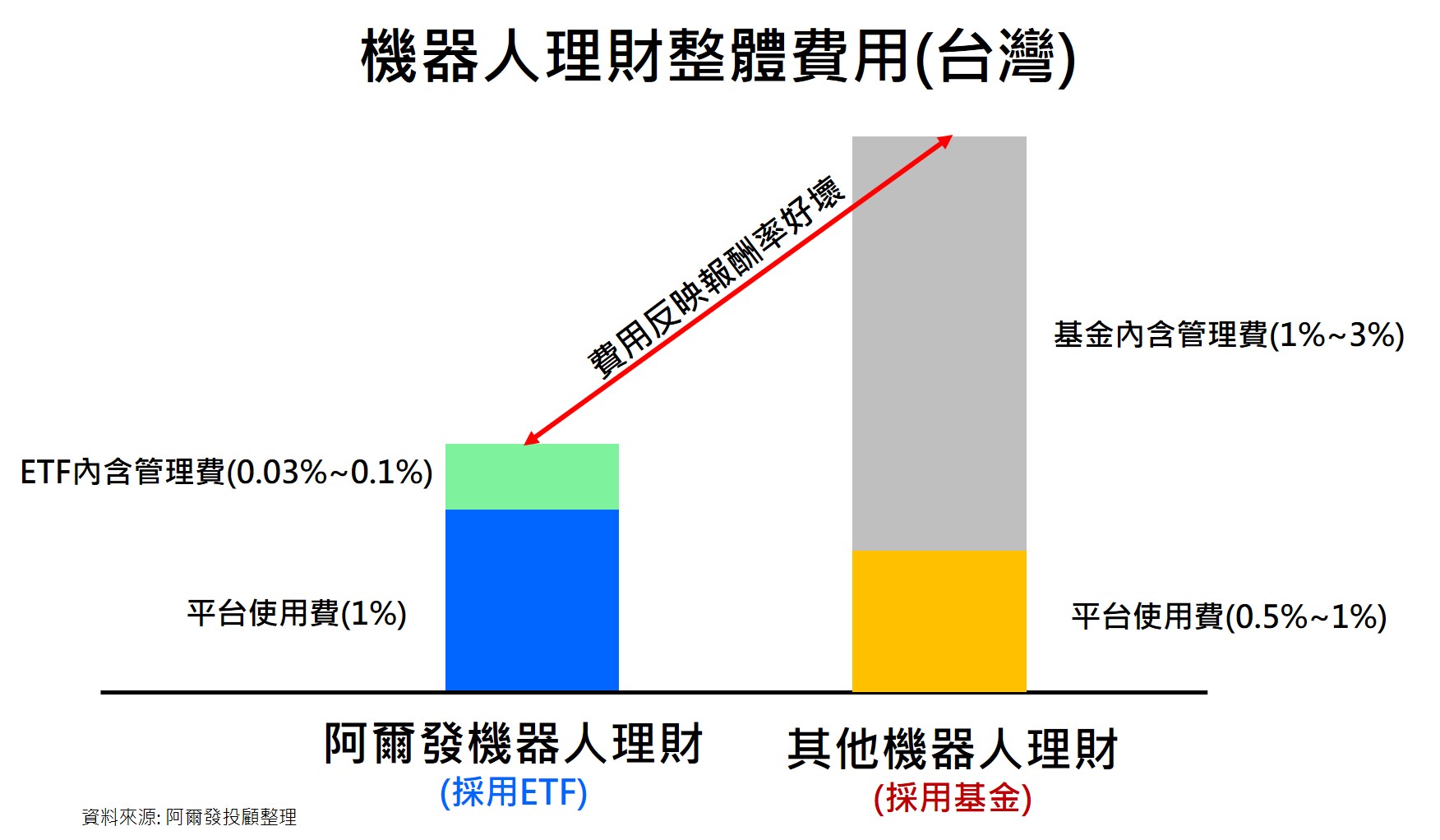

機器人理財使用ETF的原因可以歸結為:共同基金成本高、表現不佳,ETF成本更低,而且ETF能降低利益衝突。

原因1:其他工具成本太高,而ETF成本更低

通常投資要選擇廣泛分散的工具時,直覺會想到基金,但基金在當前的台灣投資環境中,成本是非常貴的。

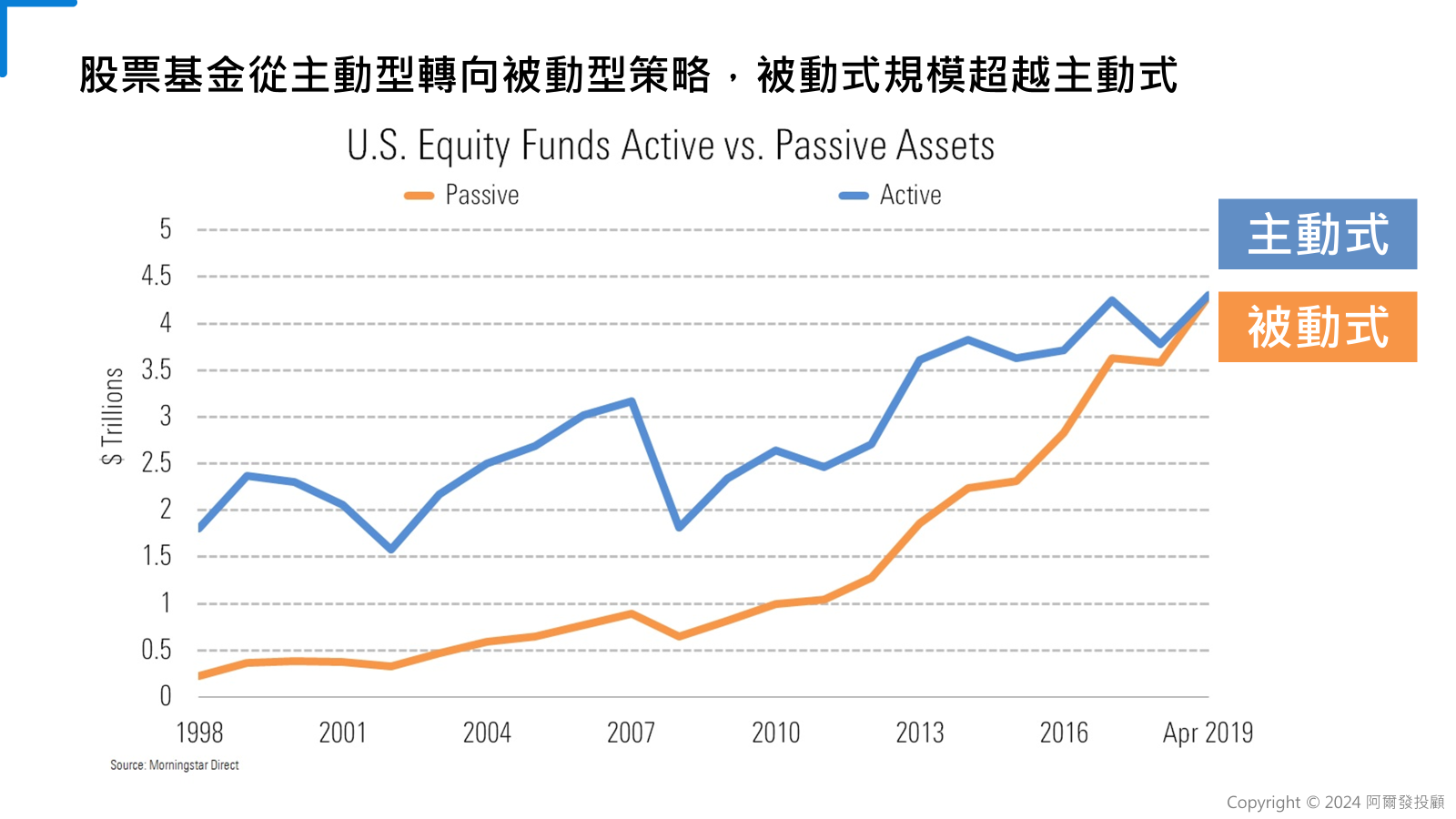

目前國際上的財富管理趨勢,主動式基金的資金大量的流出,而被動式的ETF資金卻是大量的流入(特別是那些內含管理費極低的ETF),原因很簡單,主動式基金的管理費用太高了,對民眾極為不利。

一般海外基金的內含管理費大約是2%-2.5%(每年),而國外很多同類型ETF的內含管理費卻只有0.1%(每年)以下,採用這種ETF投資,每年自動幫你增加至少2%的獲利,長期下來獲利就會很可觀。

原因2、美股ETF又比台股ETF更多、更便宜

根據阿爾發發布了《2022年全球ETF關鍵報告》,在截至2021年,美國的ETF累積已經超過2,803檔,在台灣也超過221檔。

美股ETF的費用率更低,美股ETF的平均費用率為0.17%,台股ETF的費用率為0.45%。

從數量也更多,美股ETF的檔數有2,803檔,高於台股ETF的221檔。

美股ETF又比台股ETF更多、更便宜,在交易成本可控的狀況下,更多的選擇能帶來更多元的投資組合,並實現更多元的投資策略。

| 台股ETF | 美股ETF | |

| ETF數量 | 221 | 2,803 |

| 總資產規模 | 2.1兆台幣 | 7.2兆美元 |

| 發行商 | 15家 | 246家 |

| 平均費用率 | 0.45% | 0.17% |

平均費用率為各 ETF 費用率依據資產規模加權平均計算

原因3、ETF能降低利益衝突,帶來更客觀的建議

機器人理財選擇ETF主要是因為能免於利益衝突。

台灣的基金銷售機構大多會得到從經理費來自的回扣傭金(kick-back commission),英文稱為「退傭(Retrocession)」,常見的形式中間人費(finder’s fee)、推薦費(referral fee)、銷售佣金(sales commission)、隱藏佣金(hidden commission)等。

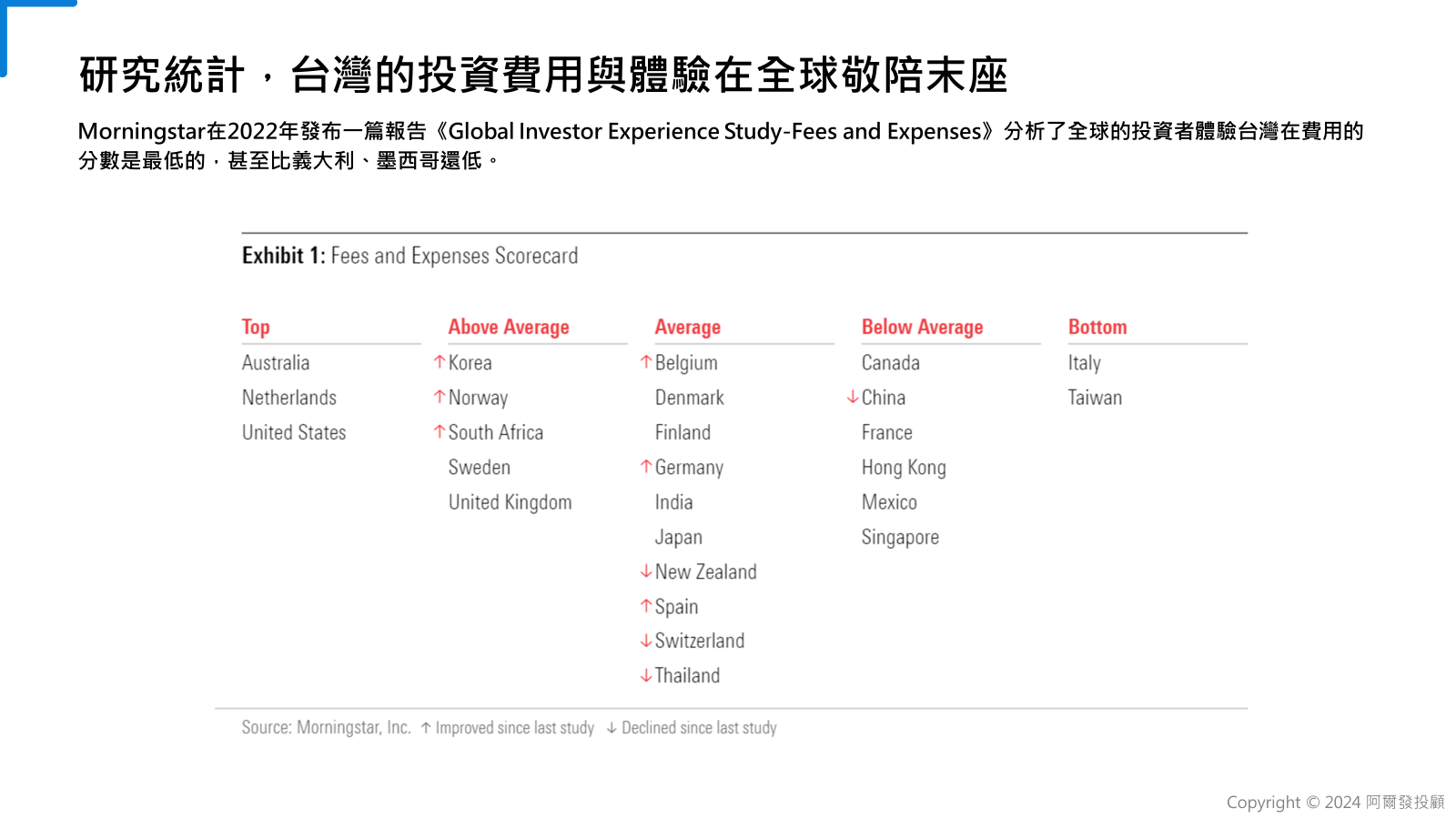

Morningstar在2022年發布一篇報告《Global Investor Experience Study-Fees and Expenses》分析了全球的投資者體驗台灣在費用的分數是最低的,甚至比義大利、墨西哥還低。

其中,台灣的基金大多數是由銀行來主導銷售,在報告中寫道:

在銀行主導基金分銷的市場中,沒有跡象顯示市場力量本身會壓低散戶投資者的資產加權中位數費用比率。

這在義大利、台灣、香港和新加坡等市場尤其明顯,在這些市場中,昂貴的境外基金銷售主導較便宜的本地基金銷售。

In markets where banks dominate fund distribution, there is no sign that market forces alone will drive down asset-weighted median expense ratios for retail investors. This is particularly evident in markets like Italy, Taiwan, Hong Kong, and Singapore where expensive offshore fund sales pre-dominate over those of cheaper locally domiciled funds.

收取回扣在其他行業也非新聞,民眾不喜歡回扣的制度,針對公務員收回扣有制定貪汙治罪條例,正是為了避免包庇或者不客觀的評鑑,而在金融業也正在經歷這段革命。

回扣可能存在利益衝突和缺乏透明度,國際上也曾受到嚴厲批評。

瑞士聯邦法庭曾在多個場合表示,退傭會造成利益衝突,因為銀行會被激勵促使客戶去購買某種產品,而就客戶的利益而言,這種操作並不合理。

在歐盟,金融市場的重大變革催生了一系列讓金融業更加透明和負責任的法規,因此監管機構正在尋求一種方法來大幅減少甚至完全禁止它們,但截至 2019 年,只有三個歐盟國家(英國、丹麥和荷蘭)完全禁止誘惑。

(延伸閱讀:阿爾發的機器人理財創新之路)

為什麼要透過機器人理財投資ETF?不直接自己買ETF就好?

以下列出幾個主要原因:

1、自動化投資與資產配置

自動化管理:機器人理財提供自動化的投資管理服務,可以根據投資者的風險偏好、投資目標和時間範圍自動選擇合適的ETF組合,並且定期自動再平衡以維持資產配置的比例。

分散投資:透過購買多種ETF,機器人理財幫助投資者達到廣泛的市場覆蓋和分散投資的效果,降低投資風險。

2、低成本

成本效率:機器人理財收取相對較低的管理費用。

另外,因為機器人理財主要投資於低費用率的ETF,因此整體投資成本(時間&金錢)可能比直接通過券商買賣個別股票或ETF更低。(延伸閱讀:阿爾發機器人理財幫您節省1%以上的時間成本)

3、無需深厚金融知識

易於使用:對於那些缺乏金融市場深入了解或沒有時間研究市場的投資者來說,機器人理財提供了一個易於接近且使用簡單的投資途徑。

教育資源:機器人理財平台還提供教育資源,幫助投資者了解投資原理和市場動態。

4、便利性和可訪問性

全天候存取:投資者可以隨時透過網絡或APP訪問他們的機器人理財帳戶,進行投資或查看投資表現。

最低投資門檻:機器人理財有較低的起始投資金額要求,使得即使是資金有限的投資者也能夠開始投資。

5、客製化投資策略

個人化服務:投資者可以根據自己的具體需求和目標定制投資策略,例如阿爾發提供蒙地卡羅模擬法(Monte Carlo method)計算成功機率並投資預算建議,投資後機器人理財會相應調整投資組合,確保投資組合最有效率。

專業且不帶利益衝突的投資建議

個人投資者在理財時都面臨三大問題:

- 缺乏專業且不帶利益衝突的投資建議

- 缺乏符合投資理論的規劃平台

- 費用高昂

這些原因導致大部分個人投資者的投資結果不盡理想,我們團隊都曾親身體驗過此問題,因此決心從根源解決,因而衍生了我們這個時代最大的機遇:阿爾發機器人理財。

阿爾發決心選擇使用低成本、廣泛分散的ETF,帶給您客觀公正的建議、不帶利益衝突、符合科學的投資理論、合理的成本。

以阿爾發核心投資組合為例,100%採用先鋒領航發行(Vanguard)的ETF,成本最低至0.03%,平均0.1%。(延伸閱讀:阿爾發核心投資組合建構策略-Alpha Core Portfolio Strategy)

網路上有句名言:「良心貨,換你血汗錢」,在阿爾發「良心貨,放大你的血汗錢」,機器人理財與ETF是你最佳的投資工具。