被動式超過主動式,ETF 是全球最火紅的投資工具,股神巴菲特幾乎在每一年的致股東書都向廣大投資人推薦 ETF,他確實是長期、被動投資,累積資產最好的的不二人選。

但你真的懂如何挑選 ETF 了嗎?他又有什麼風險、報酬表現好嗎?投資標的百百種,除了股票、債券、期貨、選擇權外,你可能也常聽到 ETF,究竟 ETF 是什麼? ETF 入門困難嗎?如果你從來沒接觸過ETF但想嘗試,或你是名ETF新手、想更了解ETF投資市場,就快看下去吧!

今天這篇文章不只要帶你弄懂 ETF,更要幫助你選擇更適合的 ETF 投資喔!

ETF 是什麼?ETF 新手如何開始投資 ETF?

ETF 的英文全名為 Exchange Traded Fund,中文譯作「指數股票型基金」或「交易所買賣基金」,也有人稱「指數型 ETF 」,是由投信公司發行,追蹤市場上主要指數或債券市場指數表現的基金。而雖然ETF本質上是基金,但卻能像股票一樣,在一般集中市場掛牌交易。

ETF 的基金屬性在於,它能夠幫你分散投資一籃子標的,這個標的可以是股票,也可以是債券或其他商品。

舉例來說,「台股0050 ETF」追蹤的就是台灣市值前 50 的公司的股票,只要購買這個 ETF,相當於擁有這 50 間公司的部分股票,其他台灣 ETF 常見追蹤的指數如:

- 台灣加權股價指數:由台灣證交所編製,用所有上市股票的市值加權計算。

- 台灣 50 指數:涵蓋台股市值前 50 大的上市公司。

- 台灣中型 100 指數:由台股市值前 51~150 名的上市公司組成。

- 台灣高股息指數:從台灣 50 指數和台灣中型 100 指數的成分股中,挑選出未來 1 年殖利率預估較高的 30 檔股票。

- 台灣發達指數:從台灣 50 指數和台灣中型 100 指數的成分股中,剔除金融與電子科技類股,篩選出符合標準的股票,用此衡量台灣傳統產業的績效表現。

簡單來說,你可以這樣理解,ETF 是種有效分散風險的投資方式,當你只買單支股票時,可能大好或大壞,但 ETF 因為一次購入多個標的,就能降低個股波動性帶來的風險。

ETF的投資策略也有分主動和被動

ETF,全名為「交易所交易基金」,是一種可在股票交易所交易的基金類金融產品,其運作方式並非僅限於追蹤指數表現。

例如,ARK Invest 近期推出了幾款專注於科技股的主動管理型 ETF,這類 ETF 由專業的管理團隊負責挑選股票組合,投資者可以透過證券帳戶進行即時交易。

與傳統的共同基金相比,這種主動管理型 ETF 往往擁有較高的管理費用,其績效的好壞依賴於經理人的選股能力。

美股、台股ETF差在哪?投資美股ETF前必看!

想了解 ETF 你不能不懂股票,然而許多人覺得股票很複雜,這裡就用 1 張表,帶你快速看懂台股、美股市場的運作差異!

| 台股 | 美股 | |

| 交易 時間 | 9:00~14:30 | 台灣時間 21:30~4:00(美國夏令時間)、 22:30~5:00(美國冬令時間) |

| 最低交易單位 | 1張(1000股), 另有零股交易機制 | 1股 |

| 漲跌幅限制 | 10% | 採熔斷機制,跌幅7%、13%會暫停交易15分鐘, 跌幅達20%會直接休市 |

| 課稅 | 賣出價格的 0.3% 為交易稅 | 僅針對現金股利課徵 30%,但配息不多所以影響不大,券商會幫你預扣 |

| 交易 手續費 | 不論買進賣出皆收0.1425% | 依買賣管道不同而訂,國內複委託不論買進賣出皆收0.3~0.5%,海外券商則單次交易約收 0~0.1 |

加入阿爾發官方 Line ,開始了解美股 ETF!

美股ETF怎麼買?

購買美股 ETF 有 3 種方式,一是直接申辦海外券商,二是透過台灣證券商開立複委託帳戶購買,三是透過機器人理財幫你挑選。

目前三者都接受線上申辦,且辦理流程快速,通常 1 週內就能完成,並不麻煩!

至於該選擇哪種方式比較好?

以海外券商來說,手續費較低,適合進行短線、波段交易,或 1 年交易 10 次以上的投資者選擇,但要留意,由於並無監管單位,遇上問題需要自行申訴,可投資的市場也以美國為主。

國內複委託券商的監管單位為台灣金融主管機關,交易時無須匯錢至海外,適合不放心海外券商、想要長期且大金額投入,或想要定期定額自動化投資的族群選擇。

透過機器人理財投資 ETF 可以享有自動化投資與資產配置、低成本的Vanguard ETF、客製化投資策略,而且你可以擁有專屬的投資顧問教你怎麼理財,投資後也可以自動調整與自動再平衡。

(延伸閱讀:為什麼阿爾發機器人理財要使用ETF?)

ETF優缺點分析:投資ETF的好處與風險

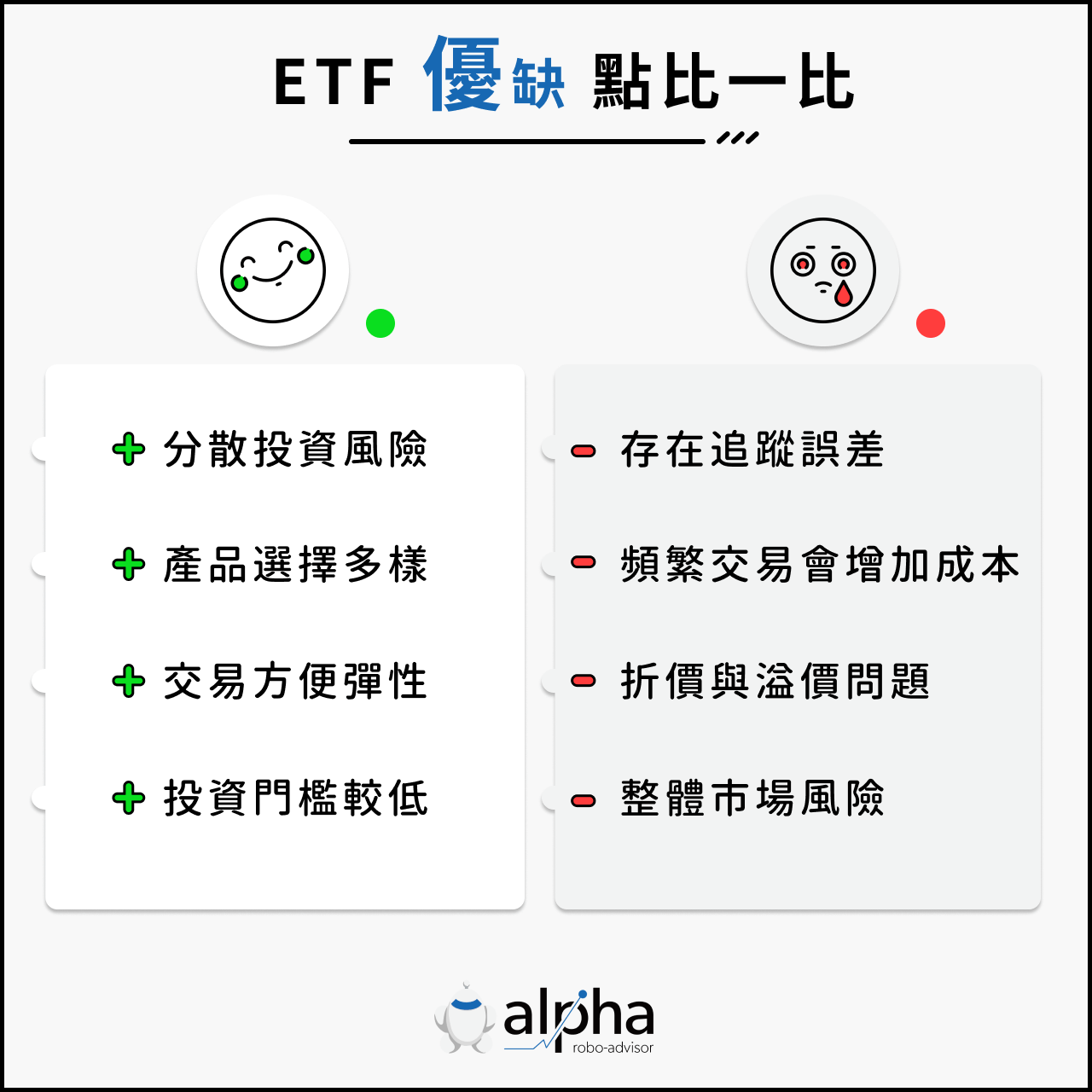

光是知道 ETF 是什麼還不夠,接著我們來看 ETF 好處、ETF 缺點 分別有哪些吧!

ETF 優點有哪些?

首先,ETF 優點主要有以下幾項:

- 分散投資風險:ETF 以買進一籃子標的為主,比起投資單一產業或個股更能降低波動性,分散投資風險。

- 產品選擇多樣:ETF 的種類豐富多樣,有許多追蹤不同指數的 ETF,涵蓋各國家、產業等,投資人的選擇多元。

- 交易方便彈性:ETF 的交易方式和股票相同,只要有證券戶就能用券商 APP 線上購買。

- 投資門檻較低:ETF 不是由專業經理人主動選股,而是追蹤某個指數,因此管理成本較低。與股票相比,ETF 能用較少的資金達到分散風險的效果,且盤中盤後皆能進行零股ETF交易。

ETF 缺點有哪些?

講完了優點,每種投資都有其缺點,ETF 也不例外,ETF 缺點主要為以下幾項:

- 存在追蹤誤差:追蹤誤差指的是,ETF 報酬率與標的指數報酬率的差異程度,其中原因包含ETF管理費太高、所選標的流動性不佳、交易貨幣與計價貨幣間的匯率價差等,而追蹤誤差越大會導致投資績效越差。

- 頻繁交易會增加成本:每買賣 1 次 ETF 都需要付出成本,特別是台股市場現在的手續費與交易稅仍頗高。此外,ETF 本身性質更適合長期投資,而非頻繁買賣,指數型基金之父約翰伯格甚至表示:「ETF 很好,前提是你不要拿來交易。」

- 折價、溢價問題:共同基金在買進時,會以隔日淨值作為參考價,然而ETF的價格是以當下市價為準,由市場供需決定,因此可能低於或高於淨值,這個價差就稱為折價或溢價。當折溢價誤差過大時會增加交易風險。

- 整體市場風險:有些人認為 ETF 的特性為風險低的投資產品,ETF 只能分散個股波動風險,但仍存在系統風險,當整個市場或產業有劇烈變動時,ETF 仍是難以迴避的。

不過整體來說,ETF 優勢還是比缺點多,適合新手交易、做分散風險的個人資產配置。特別是許多投資專家通常建議新手,在初投資時以美股ETF為標的,因為美國市場大、有許多世界級的企業,成長力與影響力皆高於台灣,且整體產業分散度高,更能降低風險。

ETF 投資費用有哪些?要怎麼算?

看完以上 ETF 的優勢與風險後,再來看投資 ETF 所需的成本有哪些?由於 ETF 同時具有基金和股票的特性,在商品上如基金般,須收取 ETF 管理費、ETF 保管費等內扣費用;在交易上則如股票般,須收取交易 ETF 手續費與證交稅。下面就來看 ETF 買賣手續費和ETF管理費怎麼扣的吧!

ETF 內扣費用

ETF 內扣費用由「管理費、保管費、買賣周轉費用、其他雜支」4個部分組成。

管理費又稱經理費,為操作投資項目的管理成本;保管費則要支付給保管資金的銀行;買賣周轉費用為調整投資組合的交易成本;其他雜支包含了經營基金的其他必要費用。

內扣費用不須另外繳錢,而是直接從基金的淨值中扣除,為隱藏成本。扣除方式是天天扣款,每過 1 天會扣除 1/365 的費用。因此我們所看到的基金淨值、走勢都是以扣除內扣費用以後的金額。

至於內扣費用要去哪裡查看呢?台股 ETF 可上投信投顧公會查詢,顯示的扣除比率為 1 整年的費用。美股 ETF 則不像台股一樣拆成管理費、保管費等等,而是會列出總費用率,可從 ETF Database 網站查詢。

ETF交易費用

交易 ETF 手續費計算與交易稅會隨著買賣管道不同而改變,美股ETF的部分已在前面介紹過,接著來看看台股 ETF 交易費用怎麼算。

首先,台股 ETF 的買賣管道主要分為股票券商和基金平台2種,銀行也可以直街買。其中,股票券商為投資者最常用的管道,手續費方面未折扣時每次 0.1425%,折扣後(通常打 5 至 6 折)買賣加起來約為 0.14% 。交易稅則按種類區分,股票型ETF為 0.1%、債券型 ETF 為 0%。

基金平台則是近年推出新的商品:ETF 連結基金,當天的交易需在凌晨 1:00 前完成,1 天也只有1個報價,且並非所有 ETF 都有連結基金。手續費在買進時收取 0.3%,賣出則無費用,也無交易稅。整體來說,股票券商收取的費用會更低,流程也較方便。

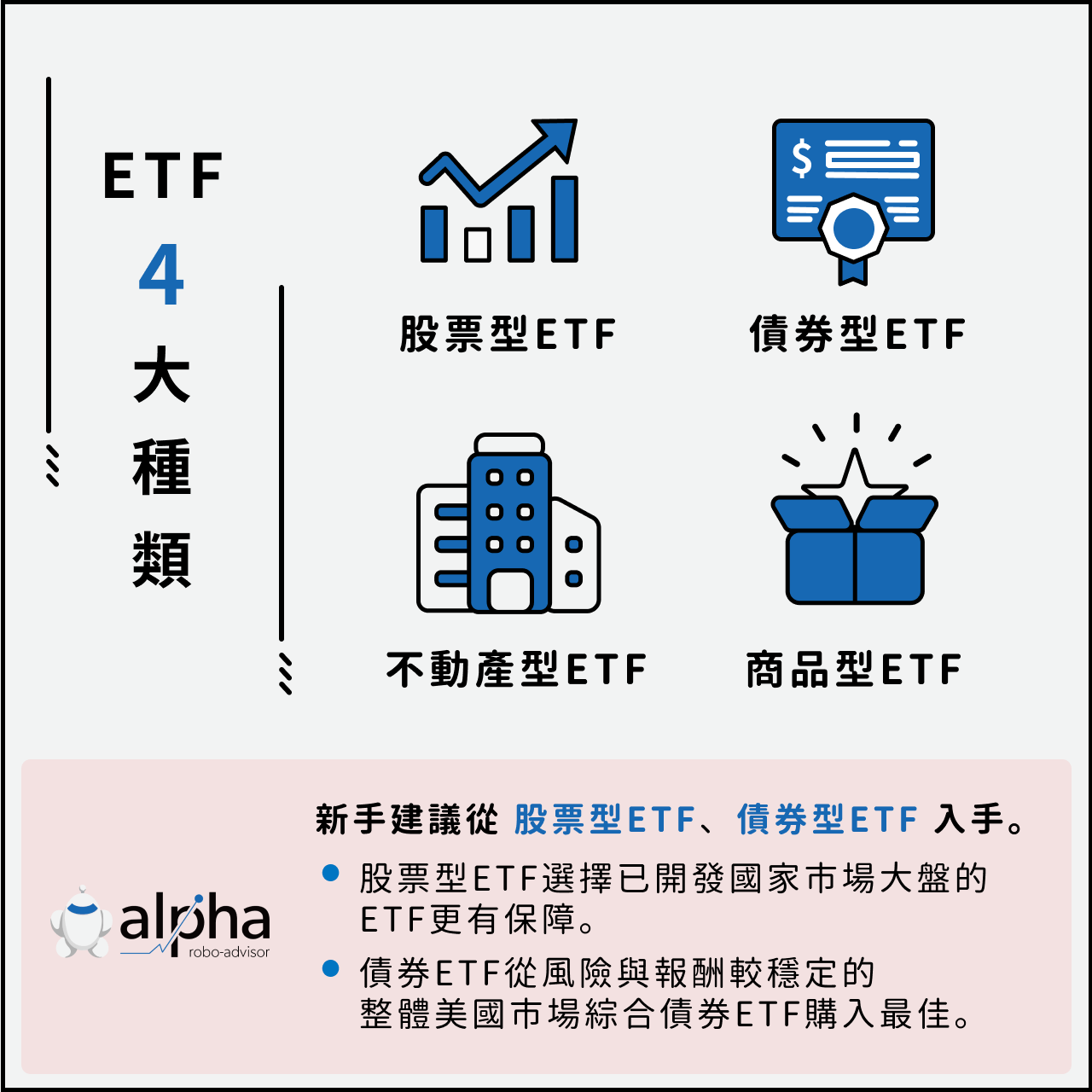

ETF種類有哪些?

看到這裡,你已經蠢蠢欲動想開始投資了嗎?別心急!無論你是想投資台股ETF或美股ETF,你還需要知道市面有哪些 ETF 種類與各自的特性。

如前面所說,ETF 種類眾多,依照投資標的區分常見的ETF包含股票ETF、債券ETF、不動產ETF、商品 ETF、貨幣 ETF 等,然而並非所有產品都適合新手投資,有些產品其實風險很高,究竟新手該投資哪些 ETF 種類?底下帶你來了解!

(一)股票型 ETF

股票型ETF為一次持有一籃子不同的股票,有以下幾種分類方式:

- 以區域分類:例如美國市場、非美已開發市場、新興市場等。

- 以規模分類:根據標的公司的市值規模進行區分,可分為大型、中型、小型 ETF。

- 以國家、地區分類:即為投資特定國家或地區的 ETF。

- 以產業、主題分類:如科技業、資安股與元宇宙、電動車 ETF 等,此類 ETF 的分散性較低、風險與 ETF 費用率也較高。

整體而言,新手建議選擇已開發國家、或是市場大盤的ETF更有保障。

(二)債券型ETF

債券型ETF 為買賣並持有一籃子不同的債券。

而債券是什麼?簡單來說,債券是一種借據,例如 10 年期的債券就表示對方向你借錢後,會在 10 年後歸還。債券分類的方式是根據風險高低,分為投資等級債與非投資等級債。

常見的債券 ETF 如 IEF,此為 7~10 年期的債券,基金經理人會將持有債券的平均天期維持在7~10 年。

債券 ETF 比起單一種類債券流通性更高、購買門檻更低,且有長期市場增值的效果,新手建議從風險與報酬較穩定的整體美國市場綜合債券 ETF 購入。

加入阿爾發官方 Line ,開始投資債券型ETF !

(延伸閱讀:債券 ETF 是什麼?單一債券與債券 ETF 有什麼不一樣?如何利用債券 ETF 做投資組合的資產配置?)

(延伸閱讀:債券是什麼?債券怎麼買?債券投資的成本怎麼算?)

(三)不動產型 ETF

不動產型 ETF 為將不動產(如商場、醫療中心、辦公大樓等)證券化,將其切割為股份,其優點為降低投資不動產的門檻、提升流動性,同時解決買賣不動產遇到的問題,且物業所有人更容易增加資金周轉。缺點則是波動大,有時甚至大於股市,需要注意相關資產配置的比例。

(四)商品型 ETF

商品型 ETF 為將原物料商品債券化,如黃金、石油、小麥等。其特點在於比期貨所需的交易金額更低也更方便,且與股市的經濟來源不同,當通膨嚴重、美元貶值時,消費者就需要更多錢去購買商品,因此商品 ETF 便會上漲,在通膨時會是不錯的避險工具。

最後要提醒的是,由於貨幣型 ETF 與特殊工具型 ETF 都是期貨類別的 ETF,交易成本、內扣費用非常高,風險也較高,並不適合長期持有,建議新手勿輕易嘗試!

台灣ETF總整理、費用率排行

[table “1” not found /]ETF 獲利計算公式

從前述內容可得知,一般來說,ETF 並不適合進行頻繁的買進賣出,反而會增加潛在成本,因此ETF獲利方式通常是靠定期配息。接著我們就來看看ETF獲利的計算公式與配息制度!

★ ETF 計算賺、賠的公式與股票相同,公式如下:

(持有的 ETF 股數X賣出的價格) –(持有的 ETF 股數X買進的價格)–交易成本=投資盈虧

要注意的是,並非每款 ETF 都一定會有配息,以各 ETF 公司的公開說明書為準,且各家的配息比率也不一定。

以台股 ETF 來說,通常採年配息;美國股票型 ETF 通常為季配息;債劵型 ETF 則通常為月配息,且通常是發放現金股利,而非股票股利。

(延伸閱讀:股息是什麼?買高股息ETF、高收益基金前你不該忽略的6件事)

ETF 怎麼買?如何挑選 ETF ?

ETF 怎麼買最賺?適合新手、小資的 2 種策略!

在了解 ETF 各項資訊後,你是否還在擔心,不知該如何下手?所謂萬事起頭難,許多人因為對投資產品感到陌生而猶豫不決,導致考慮許久仍沒有付諸行動!

最後我們就來分享 2 招實用的 ETF 的投資策略,如果你還在遲疑,不知該如何購買 ETF 或如何買 ETF 才最賺?快跟著以下輕鬆學會要怎麼買 ETF 吧!

【 策略 1 】購買指數型 ETF 並長期持有

首先,選擇購買規模大、成交量大的 ETF,單純買進並長期持有。這種策略特別適合新手小白與保守型投資人,即使不會看盤也能賺錢。

而實際操作手法就是不論進場時機、價格高低,只要有足夠的錢就全部買進並且長期持有,獲取長期市場上漲的驚人複利報酬。

【 策略 2 】定期定額買進,高報酬低風險

其次,你可以每月固定撥 1 筆預算,定期定額進行投資。定期定額的目的在於壓低投資成本與風險。你在買進的當下,可能是買在高點或低點,但長期下來整體成本會落在中間值。這種策略的好處包括節省時間、不用分析市場高低點,且符合大部分人的的薪資運用。

不過定期定額有時在獲利上會輸給單筆投資,且成果取決於出場時機,若贖回時處於股市低點,獲利會較差,因此懂得分析高低點的人可以考慮別的策略。

但如果你是 ETF 新手、小資族,或你有明確投資計畫,如想存小孩學費、累積長期財富,甚至是保守型投資者,如想用退休金投資但風險承受力有限,那非常推薦你選擇定期定額投資ETF,且建議越早開始越能達到目標!

(想了解更多定期定額資訊,歡迎參考:定期定額存股好嗎?股票、ETF 定期定額投資新手必看 6 大重點!)

★ 想知道如果沒有投資經驗,或還在學習投資,該如何做好 ETF 定期定額規劃嗎?

最聰明也最穩固的做法就是——運用機器人提供的大數據幫你做投資判斷!

對此,這裡向你推薦阿爾發機器人理財,為全台唯一獲獎的機器人理財投顧公司,使用大數據打造客製化的目標導向投資方案。並且擁有全球多元化投資組合,投資成本低且達標率高外,還有良好的風險管控能力、清楚的介面,新手也能輕鬆投入!

為什麼要透過機器人理財投資 ETF ?不直接自己買 ETF 就好?

以下列出幾個主要原因:

1、自動化投資與資產配置

自動化管理:機器人理財提供自動化的投資管理服務,可以根據投資者的風險偏好、投資目標和時間範圍自動選擇合適的 ETF 組合,並且定期自動再平衡以維持資產配置的比例。

分散投資:透過購買多種 ETF,機器人理財幫助投資者達到廣泛的市場覆蓋和分散投資的效果,降低投資風險。

2、低成本

成本效率:機器人理財收取相對較低的管理費用。

另外,因為機器人理財主要投資於低費用率的 ETF,因此整體投資成本(時間&金錢)可能比直接通過券商買賣個別股票或 ETF 更低。(延伸閱讀:阿爾發機器人理財幫您節省 1% 以上的時間成本)

3、無需深厚金融知識

易於使用:對於那些缺乏金融市場深入了解或沒有時間研究市場的投資者來說,機器人理財提供了一個易於接近且使用簡單的投資途徑。

教育資源:機器人理財平台還提供教育資源,幫助投資者了解投資原理和市場動態。

4、便利性和可訪問性

全天候存取:投資者可以隨時透過網絡或 APP 訪問他們的機器人理財帳戶,進行投資或查看投資表現。

最低投資門檻:機器人理財有較低的起始投資金額要求,使得即使是資金有限的投資者也能夠開始投資。

5、客製化投資策略

個人化服務:投資者可以根據自己的具體需求和目標定制投資策略,例如阿爾發提供蒙地卡羅模擬法(Monte Carlo method)計算成功機率並投資預算建議,投資後機器人理財會相應調整投資組合,確保投資組合最有效率。

(延伸閱讀:為什麼阿爾發機器人理財要使用ETF?)