2018-04-18

投資人往往在找尋投資建議時,最常聽到專家提到,不要把雞蛋放在同一個籃子裡,我們都知道ETF就是這類商品極為典型的例子,但是所有的ETF都好嗎?有些人會去找尋國外的ETF來投資,到底台灣的ETF跟國外的ETF有什麼不同,外國的月亮真的比較圓嗎?

在〈為什麼 被動型基金 成了大贏家?〉我們就說過,被動型基金的操作目標,就是先選定某市場指數作為標竿指數(benchmark index),透過各種追蹤指數的技術,使基金的走勢能貼近標竿指數之走勢。身為被動型基金的成員之一──ETF當然也是追蹤指數的基金囉,由此可知,每個ETF間存在的差異,就只剩下指數追蹤的能力以及費用了。

既然如此,那我們就來探討國外知名出眾的基金公司,被動型基金的創始者──美國領航投資(Vanguard) (詳細的美國領航投資介紹,可參閱〈這家公司改變世界的投資方式——美國領航投資(I) 〉及〈這家公司改變世界的投資方式——美國領航投資(II) 〉),所發行的其中一檔ETF──全美國股市ETF,Vanguard Total Stock Market Index Fund ETF Shares(VTI),來讓大家了解ETF究竟有什麼吸引人的地方吧!

追蹤的指數很重要

我們都知道ETF的好處就是分散風險,不要把雞蛋放在同一個籃子裡,所以,想當然,追蹤的指數所涵蓋的投資市場能愈大,也就愈能分散風險。

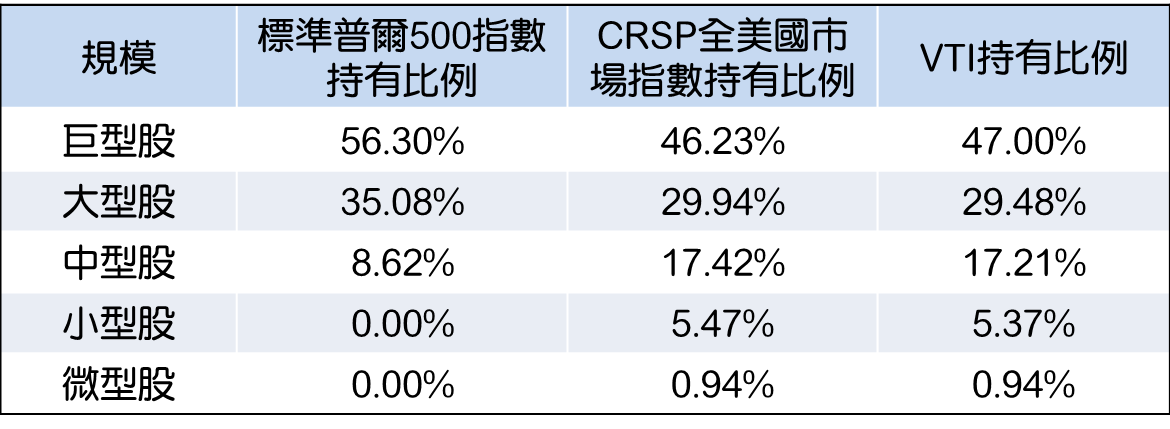

就以VTI來說,它所追蹤的是CRSP美國全市場指數(CRSP US Total Market Index),這個指數雖然不及標準普爾500指數(S&P 500 Index)來得有名氣,但是它涵蓋了全美國的大型、中型、小型到微型股,相較於標準普爾500指數(S&P 500 Index)更能夠代表整體美國市場的表現(下表即為彼此間之市值比較),也因此更能分散風險了。

資料來源:晨星研究機構(Morningstar)

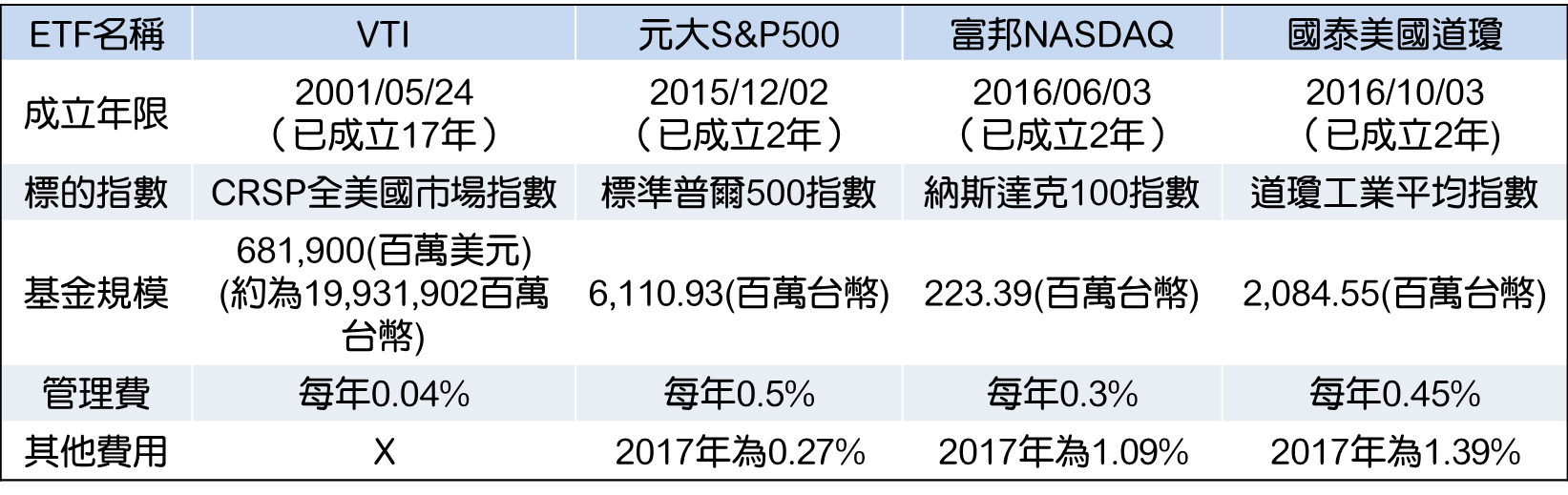

了解完VTI追蹤的指數後,我們再拿VTI與台灣同類型(同樣是以美國市場為追蹤標的)的ETF來做比較吧!

由表二可以看到,台灣的ETF雖然也是追蹤美國市場的指數,但是他們追蹤的指數,相對來說都是美國市場中比較特定的產業或規模。包括涵蓋美國500家大型上市公司的標準普爾500指數、以100支非金融股(主要是市值較大的高科技成長股)作為成分股的納斯達克100指數,以及美國30間最大、最知名的上市公司加權平均出來的道瓊工業平均指數。這些指數對想投資全美國股市的投資人來說,它的範圍都太小了,以CRSP美國全市場指數來說,就追蹤了近4,000家的美國公司。

資料來源:嘉實資訊

註:其他費用係指扣除管理費後,依證券投資信託契約規定基金應負擔之費用(如:交易直接成本──手續費、交易稅;會計帳列之費用──保管費、保證費及其他費用等)占平均基金淨資產價值之比率。

費用原來大不同

除了追蹤的指數之外,在先前的文章〈機器人理財的投資工具—— 被動型基金〉中,我們知道主動型基金已經不能再創造優於市場指數的報酬,因此投資人紛紛將資金轉往費用較低廉的被動型基金,例如:ETF。

被動型基金的費用相對於主動型基金便宜,但是所有的被動型基金都一樣便宜嗎?由表二也可以發現,在被動型基金中,台灣ETF與國外ETF的費用,還是有些許不同。VTI相較於一般台灣的ETF,基金規模更大、成立年限較長,而費用也相對來的更低。

對一個投資台幣1,000萬元的投資者來說,VTI的管理費一年4,000元,其他三檔台灣的ETF則要3萬至5萬元左右,更不要說,還有其他費用以及長期複利下來的效果了!

在機器人理財的理念中,所強調的正是以為客戶追求更低成本、創造更多利益為訴求,而在〈想靠投資基金賺錢嗎?這個你非懂不可!〉文章中也曾提及,考量費用才是挑選基金的第一步,選擇便宜的基金,不只扣掉費用本身能有較多的獲利,基金的表現也會比較好。因此,機器人理財顧問在為客戶做投資規劃時,就會為客戶選擇相對較便宜的ETF──挑選對的商品是投資成功第一步,而VTI正是其中之一唷!