為什麼大家都在討論債券?

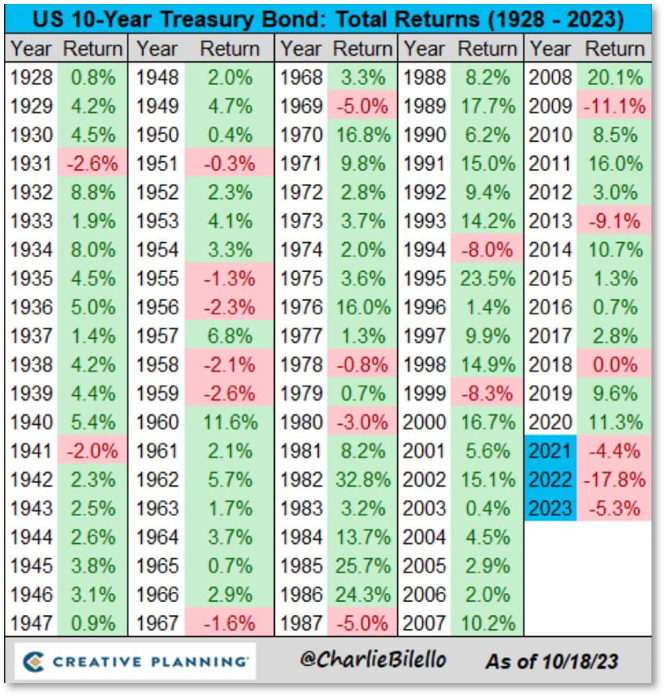

自從2022年以來,聯準會為了抑制通膨啟動一連串的激進升息,直到近期才終於暫緩腳步。在疫情、通膨、升息等多重因素下,債市迎來罕見的連續下跌。如下圖所示,截至10月底,美國10年期公債迎來歷史首見的連續三年下跌。就算今年最後收漲,2022年的慘烈表現也是百年來首見;過往波動較低的債券 ETF 也面臨較大幅度修正。

然而,也正是因為過去兩年多債券的慘烈表現,使得如今債券變成格外熱門的標的,尤其是低風險高報酬的短期債券更是受到投資人的青睞。而在資產配置理論裡,長期下來債市和股市的低相關性也讓債券成為投資組合裡重要的一環。然而到底直接購買債券和債券 ETF 之間有甚麼差異呢?投資債券ETF的好處是什麼呢?新手投資人要如何選擇呢?

債券是什麼?

所謂的債券,其實就是一種標準化的債務。一般而言指的就是政府或是企業所發行的債,並且可以在市場上交易的標準化投資商品。

在投資市場上,債券是固定收益證券的典型代表。原因很簡單:只要買入債券並持有到期,這張債券帶來的報酬就是固定的,因為每一期都會領到上面載明的票息(利息),最後發行機構也會按照紀載的面額來贖回債務。因此,在持有到期並且沒有違約的情況下,買入當下就已經確定持有到期的總報酬了。

* 註:本處係指一般的固定利率債券,不包含浮動利率債、零息債、可轉債等產品。

關於債券的價格以及如何買賣債券,可以參考「債券是什麼?債券怎麼買?債券投資的成本怎麼算?」這篇文章。

關於債券的詳細解說,可以參考以下的系列文章:

債券 ETF 是什麼?

那麼債券 ETF 又是什麼?與大多數投資人熟悉的股票型 ETF 是一樣的;股票型 ETF 會追蹤複製相對應指數的投資標的與比例分配,債券型 ETF 則會追蹤複製相對應基準指數的比例分配。和一般的 ETF 一樣,債券 ETF 也可以直接在交易所買賣。

舉例來說,iShares 發行的 AGG (iShares Core US Aggregate Bond ETF)就是追蹤美國綜合債券指數(Bloomberg US Aggregate Bond Index),並達到與指數接近的表現。

如今債券 ETF 市場也已經十分成熟,不論美國或是台灣都有不少選擇,在挑選投資標的時也要仔細確認到底投資了甚麼產品。

常見的債券 ETF 分類方式如下:

- 投資地區:常見有全球型、美國、新興市場等。

- 投資天期:也就是債券的到期年限,常見的有短天期(1~3個月、1~3年等)、中期(7~10年等)、長天期(10年以上、20年以上)。

- 債券評級:投資級債券與非投資級債券(舊稱高收益債券)等。

- 發行機構:政府債(公債)、企業債(包含金融債、電信債等)。

債券 ETF 與直接投資債券的差別是什麼?

至於直接買一張債券、和購買債券 ETF 的差別是什麼呢?如果說的誇張一點,這是兩個很不一樣的投資。如同前段所述,債券屬於固定收益證券,如果持有到期(不提前賣出)也沒有遇到違約問題,債券的收益率是固定的 — 配息所獲的金額、到期拿回的總額與整體的內含報酬率 (IRR) ,或是說到期殖利率 (YTM)都在買入的當下固定。但是債券 ETF 不同,由於投組中包含非常多不同到期日與利息的債券,配息率會依照投組中的持債和市場利率波動;價格也會隨時依市場上交易的價格和利率波動。

買進同樣金額的美國10年期公債 ETF,跟直接買一張10年到期的美國公債相比,將會有變動較大的利率,以及10年後金額(或是價格)波動的可能性。如果想更加了解債券 ETF 內汰換機制對於報酬率的影響,可以參考這篇文章。

投資債券 ETF 的好處是什麼?

那麼難道這代表購買單一債券會比較好嗎?其實不然。跟直接投資債券(由於台灣國內債市較不興盛,此處指的主要是海外債券)相比,投資債券 ETF 對於一般投資人而言有許多好處。

投資債券 ETF 的好處:

- 投資金額彈性,門檻低:在台灣透過銀行或券商購買海外債券,門檻最低大多要5,000~10,000美元,對於多數投資人來說並不是小金額。債券 ETF 則門檻低得多,而且只要透過券商就可以輕鬆交易。

- 交易成本低:受惠於複委託交易的盛行,國內複委託交易海外 ETF 成本已經降低許多,也十分公開透明;國內債券 ETF 的成本則是比照一般股票交易的手續費。而購買單一債券則不一樣,銷售機構可能會宣稱沒有交易費用,但是實際上費用已經包含在債券的售價裡,只是一般投資人大多不會注意到。

- 多元分散:持有債券 ETF 就相當於持有一個多元分散的債券投資組合,選擇適當工具就可以輕鬆做好資產配置。舉例來說 Vanguard 所發行的 BNDW 就包含了全球的綜合天期投資型債券,只要一檔 ETF 就可以輕鬆投資在全球的債市。相較之下,要用直接投資債券來建構投資組合所需的資金成本就十分高昂。

- 一定範圍的天期:直接投資債券最大的問題之一就是債券會逐漸到期,存續期間縮短,從一開始的長期債券到最後變成接近現金的定存;不但影響到整體組合的風險,也會有到期轉換的利率風險。為了避免利率風險,投資人可能要自行建構債券梯,也就是持有一系列不同到期日的債券以維持存續期間並降低利率波動帶來的影響。債券 ETF 則不會有此問題,經理人會協助完成債券梯的建立與標的汰換,將存續期間維持在固定的區間。

- 管理成本低:如果以長期持有或是資產配置的角度來看,債券絕對不是買了放著就好,需要考慮天期、債券投組整體比例等進行操作,債券到期時也需要適時汰換標的。而如果是投資債券 ETF,這些工作都會由發行公司幫你完成。儘管債券 ETF 會有內含的管理費用,相較於自行操作的交易成本而言並不算高。

總而言之,要透過個別債券進行資產配置需要的資金總量、研究時間、實際操作都比較多;而對於無法取得機構報價的一般投資人來說費用也會比較高。從長期資產配置的角度看也是如此,直接投資債券需要考慮債券到期轉換、再投資等問題,而投資在債券 ETF 就可以確保長期持有一定天期和風險的債券投資組合,省去自行操作的麻煩。晨星發布的研究也指出,只有擁有大量資金並需要精準調整債券配置的機構投資人才應該考慮個別債券。

✅BNDW 是 Vanguard Total World Bond ETF,是一個全球債券指數基金。它投資於全球各地的多種債券,包括政府債券和公司債券,提供投資者多樣化的固定收益來源。BNDW 旨在通過分散投資來降低風險並穩定收益。

直接投資債券的好處是什麼?

如同前段所述,對於大多數投資人來說,投資債券 ETF 會是比較高 CP 值的選擇。但是選擇直接投資債券也有好處:

- 可以用於匹配特定投資目標:直接投資債券的特色之一就是固定報酬、固定配息。所以如果有固定支出的計畫,就可以利用穩定配息來協助達成。舉例來說,就可以用單一債券的配息來支應固定的教育留學開銷、安養支出、保單費用等等,又或是想在特定時間拿回本金的規劃。

- 高穩定性:債券 ETF 會受到市場情緒、市場利率、政策利率等因素影響價格與配息,但是部份十分保守的投資人還是無法接受這樣的波動。因此雖然彈性較低、成本較高,對於部分保守投資人而言還是不錯的穩定選擇 — 前提是選擇了適當的標的,並持有到期。

要如何利用債券 ETF 完成資產配置?

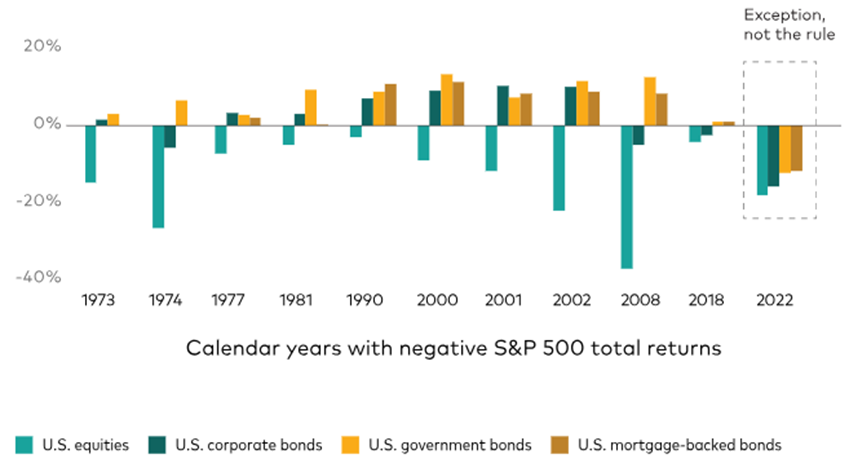

債券一直是非常重要且主流的金融資產,而且由於長期以來債市和股市的相關性較低,在投資組合裡添加債券部位往往可以降低波動度;無論學術或是實務上,股債配置(如經典的60/40股債組合)也都是投資組合理論的重要應用之一。因此,適時在投資組合中加入債券ETF,尤其是中短天期或綜合型的投資級債券 ETF,可以降低整體投資組合的風險和波動。

債券的報酬率有兩個來源:配息和資本利得。在如今殖利率飆高導致債券價格跌深的情況,加上升息循環接近結束的跡象,未來債市前景不錯;目前的高利環境更是帶來優異的配息報酬,尤其是短期美國政府公債等資產,風險低又可以獲取不錯的配息收入。

除了自行投資債券 ETF 和建構投資組合以外,也可以利用機器人理財來完成資產配置。阿爾發機器人理財提供多樣化的智能理財服務,幫助投資人完成客製化投資規劃,以達成長期財務目標。

阿爾發機器人理財透過債券 ETF 幫助投資人完成財務規劃:

- 阿爾發核心投資組合和全台獨家的臺大研發投資組合透過全球多元股債配置,利用全球的股票 ETF 和債券 ETF 完成資產配置。

- 阿爾發穩定盈投資組合透過配置在短期美國公債 ETF,幫助投資人利用風險極低又有不錯配息報酬的投資組合,完成短期預備金的規劃。

【重要聲明】

阿爾發證券投資顧問股份有限公司|100台北市中正區羅斯福路二段102號8樓之1 |客服專線:02-25028622 | 114金管投顧新字第0017號

阿爾發投顧自當盡力提供正確資訊,所載資料均來自或本諸我們相信可靠之來源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人等,對此不負任何法律責任。

本文僅為阿爾發投顧提供客戶之一般參考資料,並非針對客戶之特定需求所做之投資建議,未考量個別投資人的財務狀況與需求,故本文所提供的資訊無法適用於所有投資人,投資人應自行判斷投資風險,不應將本資料視為投資之唯一依據,若有投資損益或因使用本資料所生之直接或間接損失,投資結果應由投資人自行負責。本文件之製作,係以本公司認為可靠之資訊為依據,本公司雖盡力使用可靠且廣泛的資訊,但本公司並不保證各項資訊之完整性及正確性。本文件中所提出之意見係為本文件出版當時的意見,相關資訊或意見若有變更,本公司將不會另行通知。本公司亦無義務更新本文件之內容或追蹤研究本文件所涵蓋之主題。本文件不得視為買賣有價證券或其他金融商品的要約或要約之引誘。本文內容非經阿爾發投顧同意,請勿任意節錄、修改或轉載。