金融市場只有風險與報酬的對比,市場的平均殖利率代表整體平均,任何高於平均水平的利率,都潛藏著不同的風險。

今天這篇文章我們帶您認識股利與股息,再將為您深度解析買高股息ETF、高收益基金前你不該忽略的 6 件事,並告訴您如何透過機器人理財做到「高股息」。

股息是什麼?股利是什麼?

股息、股利、配息、或除權,英文統稱為 Dividend,指的是企業將上一年度的部分獲利盈餘分配給所有公司股東。

只要在公司進行除權息日(Ex-dividend date)之前擁有該公司的股票,就能在除權息日參與公司派發股利,獲得股利。在除權息當日才買進該公司股票,則無法獲得股利。

股利派發方式可分為兩種:

- 現金股利(Cash Dividend):公司以「現金」的形式派發給股東,意思同配息、除息、股息。

- 股票股利(Stock Dividend):公司以「股票」的形式派發給股東,意思同配股、除權、股利。

為什麼會有高股息 ETF 或是高收益 ETF 基金?

在購買高股息前,或是高收益債券基金前,有沒有想過為什麼這些商品的配息會比較高呢?在當前利率環境下,要怎麼創造配息比較高的策略(Income-only strategy)?

有三種方式,透過這三種方式調整投組能帶來較高的配息:

- 增加投組對配息股票的比例

- 偏重評級比較低的高收益債券

- 偏重天期比較長的債券

這些方式都是目前能創造較高股息、高配息的方式,但這種偏重配息的策略跟一般都純被動市值加權的投組不太一樣。

投資高股息高股利股票前,你不可不知的 6 件事

1、高股息 ETF 會增加對特定產業的比例,降低分散程度

首先,通常配息較高的股票是偏重特定產業,增加對配息股票的比例,會降低投組股票部位的分散程度。

下圖是 Vanguard 三種基金的前十大持股比例,紅色為整體市場股市指數基金、深藍色為股息成長指數基金、淺藍色為高股息指數基金。

在追求股息的策略上,前十大持股的比例會上升到 25%-40% 之間,比起整體市場的基金平均是 15%-20% 更為集中。

比如說「道瓊狗股」這種策略,是從道瓊成分股中挑選殖利率最高的 10 檔股票,有人號稱在 1973 年 – 2002 年間可以獲得 17.7% 的報酬,遠超其他成分股的 11.9%。

經過一定評估標準篩選過後的高股息投資組合,會偏離原本市值加權的配置,更容易偏重特定幾種產業的股票。實際上,這很可能只是這種組合承擔了更高的風險所獲得的補償。

2、高股息 ETF 會改變投資組合的風險屬性

甚至有些策略是只專注在配息或者利息的策略,這會在根本上改變投組的風險屬性,因為這種策略的報酬權重來源通常偏重大型股、價值股。

以下圖為例,配息為主的策略(Dividend-weighted)是淺綠色圓點,落在晨星九宮格的左上角,偏重大型股(Large-cap)、價值型(Value)。

3、高股息的組合不會比較抗跌

如果是降低債券配比,會導致整體投資組合的波動性變高。

股票與債券的本質並不相同,股票的波動性更大,是有更高虧損的可能。

且高配息型的股票與大盤的走勢高度相關,走勢通常一致。

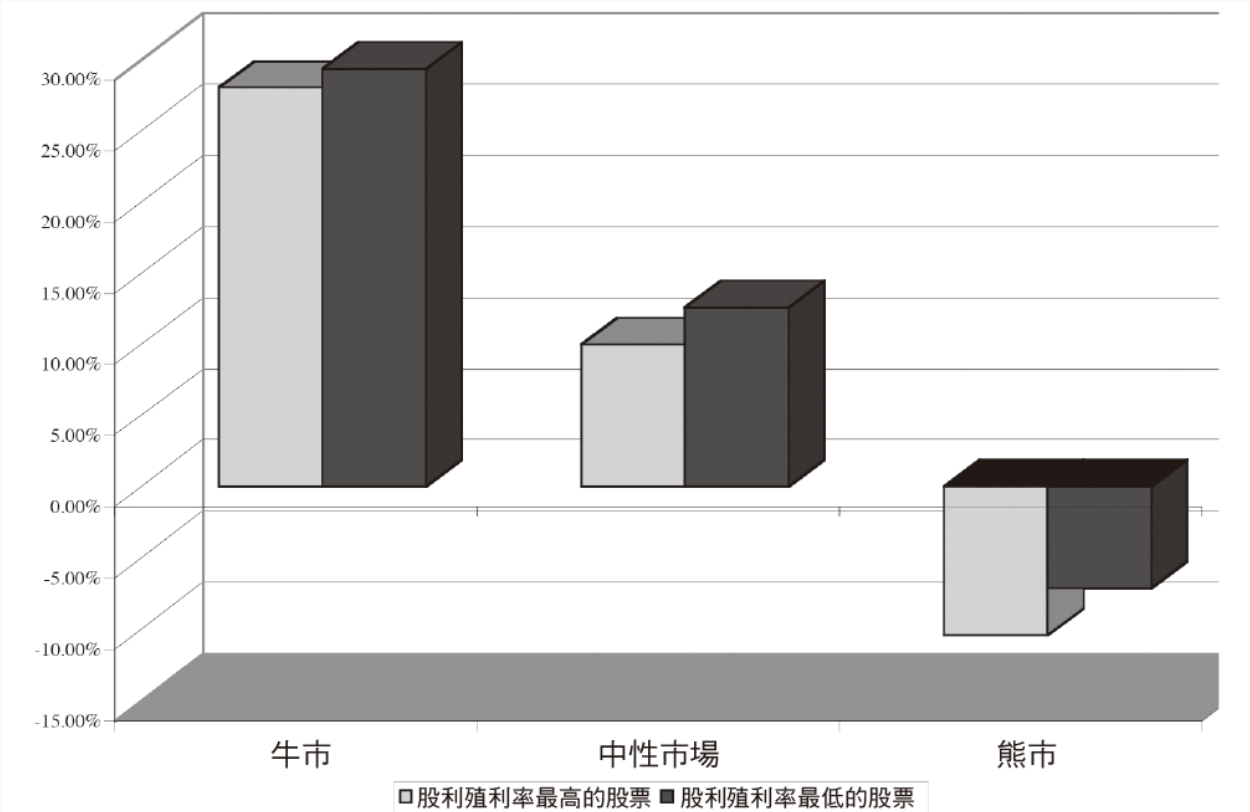

在《打破選股迷思的獲利心法》這本書中,作者比較了殖利率最高組為前 20%,對照組為後 20%,高股利殖利率股票與低股利股票在牛市年間(股市上漲超過 10%)、中性市場年間(股市波動幅度介於 0% 和 10% 之間),以及熊市年間(股市當年下跌)的平均年報酬率。

發現在 1927 年到 2001 年期間的熊市中,高股息的股票下跌幅度甚至高於低股息。

加入阿爾發官方 Line ,免費告訴你最適合你的抗跌最佳組合!

(選擇 Line 註冊會員,就能同步加入阿爾發官方 Line)

4、公司股息發得多,再投資就少,未來成長率就可能低

當一家公司的股利發放率大於 100%,代表公司發出比實際賺到的更多,如果獲利沒跟上,從會計與經濟面來看都必然無法長期下去。

發股息,從會計面來說,會降低公司權益的帳面價值;

從經濟面看,公司不僅無法再投資,更會拉低資產水位,降低未來成長能力。

當公司提高支付給股東的股利,能用來再投資擴大事業版圖的資金就減少,長期下來,每股盈餘的成長率就會降低。

選擇高股息的公司,很可能讓自己錯過許多高成長的產業以及公司。

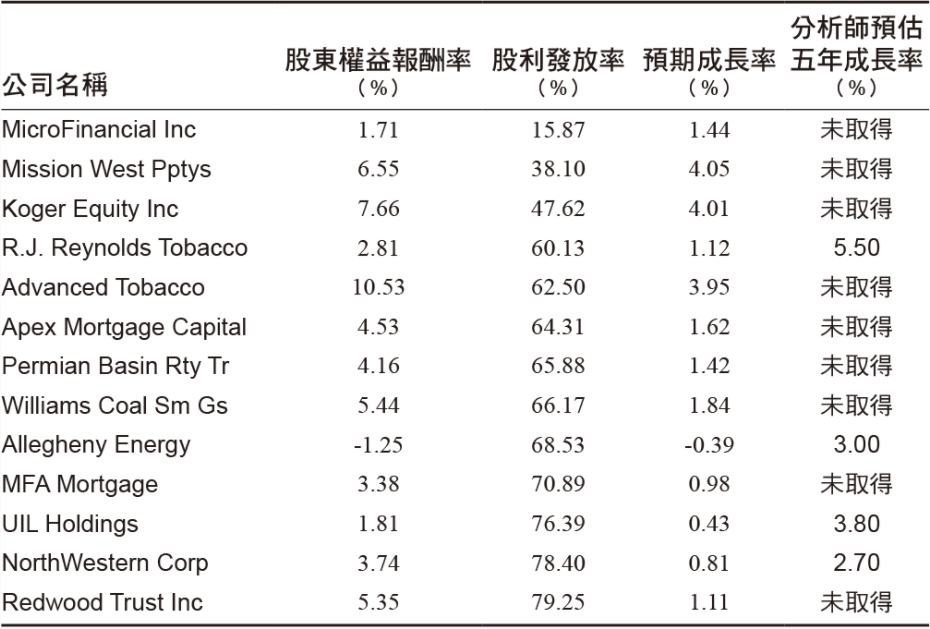

在《打破選股迷思的獲利心法》書中作者列出美國 13 家發放高股利,且股利可長久的公司,並估計了這些公司未來成長率,從資料可以發現:由於股利發放率高,每家公司的基本面成長率都很低,分析師預測的成長率也並不會太高。

5、為了利息偏重高收益債券,會被迫降低政府公債的比例

在債券領域,增加配息的方式是增加配息更高的債券到投資組合中。

不過,為了收息偏重高收益的債券(high-yield bonds),降低政府公債的比例(underweighting U.S. Treasuries),會增加投資組合的信用風險,進而讓波動性變高。

債券的信用風險(Credit risk)常會與股票的風險相關,特別是當股票下跌時能夠看出來。

下圖股票、房地產等資產下跌時(紅橘色),美國政府公債反而上漲 1.7%,信用風險較高的資產如新興市場債、高收益債會下跌,投資級公司債上漲 0.4%。

根據 Vanguard 的研究,如果將 60/40 的投組中的固定收益換成高收益債,雖然收益債券能得到較多的利息,但投資人在承擔多的風險下,未必會獲得較高的總報酬。

6、為了利息偏重長天期債券,增加對利率變動的曝險

再者,當為了收息偏重長天期債券,會讓投組對於利率變動更敏感,因為一般來講,當投組債券的存續期間(duration)越長,當利率變動時,資產價格變動程度會越大。

2013 年緊縮恐慌肇因於時任聯準會(Fed)主席柏南克(Ben Bernanke)表示將逐漸退出量化寬鬆(QE)政策,讓印鈔救市的策略終能夠告一段落,不料美國 10 年期公債殖利率突然飆升。

據美國銀行(Bank of America)報告顯示,2013 年的緊縮恐慌背後主要源於美國公債市場,投資者大批從新興市場中撤出,印度盧比和土耳其里拉一度跌至紀錄新低。

存續期間越長的債券,波動會越大。

下圖顯示 2013 年 5~9 月的美國 10 年期公債殖利率,在短短 4 個月內飆升 140 個基準點時的緊縮恐慌(taper tantrum)的背景下,(藍色)的長天期債券皆下跌 5%-15% 之間,(橘色、綠色)中短期債券影響反而較小。

這個例子告訴我們,持有全部債券具有的分散性能夠抵銷彼此的波動,面對利率變動時也能在享有較高配息的同時抵銷利率變動可能帶來的負面影響。

總結:高股息、高配息的負面影響

許多朋友認為配息的確定感隱含著確定的報酬,但這種行為會讓人有意無意地從提高自己投資的風險,配息為主的策略會偏重某些市場、降低分散性、對於某些人而言會降低稅務效率,甚至可能會造成沒辦法達成長期財務目標的風險。

總結來說,刻意提高比市場投資組合平均更高的配息會帶來以下缺點,是投資人需要注意的:

- 降低投資組合股票部位的分散程度,會根本上改變投資組合的風險屬性

- 降低債券配比,會導致整體投資組合的波動性變高

- 增加高殖利率債券,會增加投資組合的信用風險,進而讓波動性變高

- 當為了收息偏重長天期債券,會讓投資組合對於利率變動更敏感,當利率變動時,投組變動程度會越大。

- 較高的利息並非保證較高的總報酬,當總報酬不夠時,可能面臨收益不足的風險進而無法達成長期的財務目標。

我們應該怎麼投資?

除了不管你是資產累積期的投資人或是退休族,都應該建立廣泛分散的投資組合,追求總報酬的投資策略(Total-Return Approach)。

這能協助您維持分散性的同時,在資產累積期增進稅務效率,並確保取得市場報酬。

以阿爾發機器人理財為例,阿爾發會透過全球股債分散的低成本ETF,協助客戶建構資產配置,透過蒙地卡羅模擬結合提領試算,幫客戶規劃具體每個月可以領到的生活費。

如果想創造被動收入,Cover 房貸或是生活開銷,千萬忽略高股息潛藏的風險,而忘記了你其實可以有一個風險更低,而且可以賺更多的方式。