核心特色

- 專業團隊策劃,打造智能投資組合

- 引入全球頂尖資產,實現多元而高效的投資

- 精準且靈活的配置,提供最適合的投資方案

一站式布局全球市場,讓您的投資無遠弗屆!

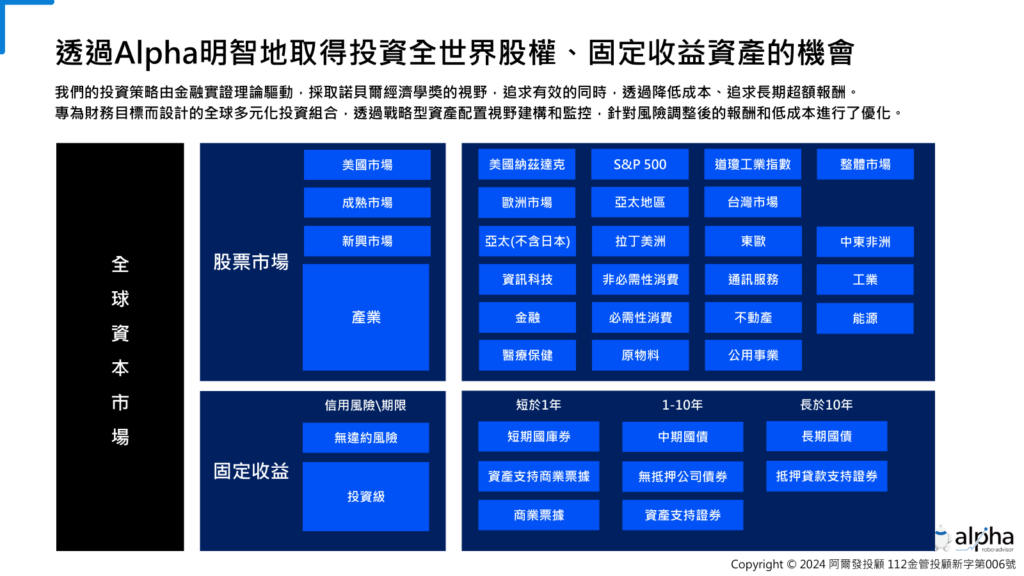

全球投資市場中,資產類別豐富且多樣化,從股權市場到固定收益資產,每一類資產背後都擁有獨特的風險、報酬特性以及彼此之間的相關性。

然而,許多投資人往往因資訊不對稱或侷限於自身熟悉的領域,無法進一步建構宏觀且有效率的投資組合,最終錯失了更佳的投資機會。

透過 Alpha 平台,我們為投資人打開全球資產配置的大門,從美國、歐洲、亞洲等全球主要市場的股權,到涵蓋產業分類如科技、金融、醫療健康、必需消費等各大產業,以及信用等級不同的固定收益資產,包括短期國債、商業票據、資產支持證券等,提供一站式的配置視野與工具。

我們的投資策略建立在金融實證理論之上,採取經濟學獎級別的科學視野,透過戰略性資產配置,協助投資人降低風險、有效分散投資,並追求風險調整後的長期超額報酬。

Alpha 的多元化投資組合不僅讓投資人能夠明智地參與全球資本市場,更透過持續監控與成本優化,協助投資人更輕鬆地達成財務目標,真正實現「宏觀佈局,智慧投資」。

資產配置邏輯

我們的投資組合採用被動式資產配置邏輯,強調穩定且科學化的配置方式,具體包括以下兩大核心策略:

1. 由上而下的宏觀配置

我們以市場市值為基礎進行資產配置,根據當前市場規模進行分配,遵循市場效率原則。

我們不依賴市場預測或經濟指標來進行戰術性或主動性的調整,避免因短期波動而頻繁改變投資配置,堅持長期穩健的投資策略。

2. 由下而上的基金精選

在資產配置框架下,我們會細心挑選一流的基金,以最符合您目標的投資策略來組合投資標的。我們合作的基金來自全球頂尖的基金管理公司,這些公司擁有專業的投資團隊、龐大的資產規模以及低成本的結構優勢。

這些基金策略涵蓋被動型、系統化或主動管理,具體取決於所代表的資產類別和投資目標。此外,這些公司長期以來管理數百億甚至數千億資產,擁有可靠的實績,並成功地將策略落實到市場中,為投資人創造穩健的回報。

透過這樣的邏輯與配置方式,我們能提供一個低成本且穩健的投資組合,讓您安心追求長期投資目標。

我們如何幫您選擇基金?

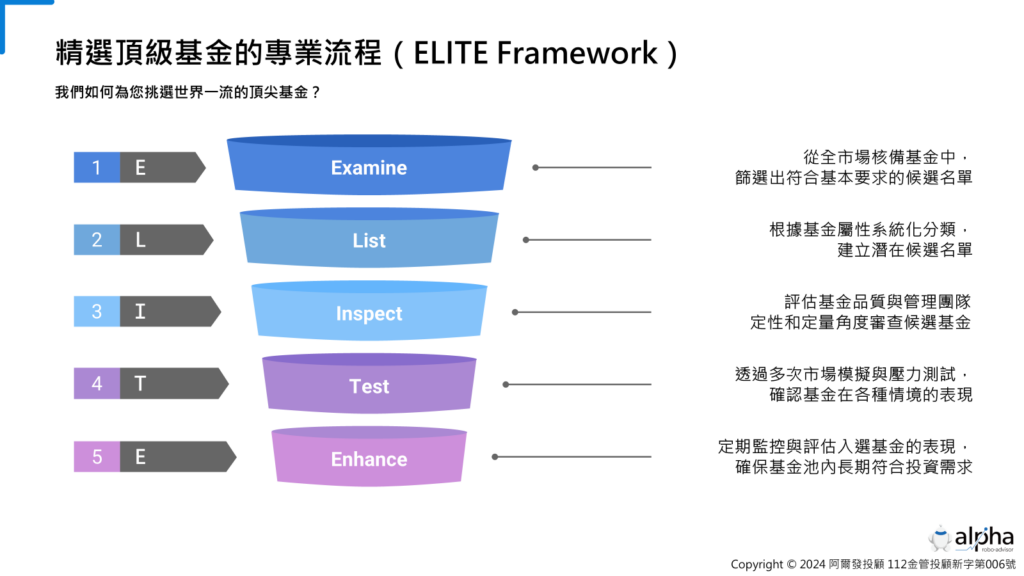

為了挑選出最適合投資人的頂級基金,我們建立了嚴謹且科學化的精選頂級基金的專業流程 ELITE Framework。

ELITE Framework 是一套嚴謹且科學化的基金篩選架構,涵蓋 Examine、List、Inspect、Test、Enhance 五大步驟。

我們以系統化的流程、嚴格的評估標準及持續的監控機制,為投資人精選出具有卓越回報潛力且穩健的頂級基金。

這一框架涵蓋從全市場審查到持續優化的每個重要環節,確保我們所篩選的基金都符合高標準的風險調整後回報表現。

特色

我們嚴謹篩選具備專業知識、績效紀錄的基金經理,結合專業資產配置與監控,並透過智能化管理和成本優化,放眼全球市場,讓您無需時刻關注市場動向,穩健追求長期回報。

- 涵蓋全球股票、債券、平衡型等多元資產類別

- 精選優質基金公司,商品質優品配置

- 結合智能化管理,輕鬆又安全

- 三種風險等級選擇,滿足個別投資人需求

從基金精選列表看三個要投資的理由:

理由一、大品牌

我們的投資組合整合了全球多家知名基金公司的優秀基金,包括摩根、聯博、富達、高盛、瀚亞、M&G、國泰、元大、景順、匯豐、富蘭克林、施羅德和柏瑞等頂尖品牌,這些基金背後凝聚了各家公司數十年的投資經驗和專業智慧,讓您不用再辛苦挑選,就能一次擁有來自世界一流管理團隊的精選投資組合。

理由二、低費用率

我們在打造投資組合時,始終堅持控制投資成本,將基金費用率作為重要的評估指標之一。篩選過程中,我們優先選擇費用率較低、同時擁有出色績效的基金,確保投資組合的成本優勢。

根據我們的架構,所選基金的總費用率低於同類型平均,這意味著投資人能夠用更低的成本獲得優質的投資標的。基金費用率的降低,對於長期投資來說,能顯著提升淨回報,讓每一分投資都更具效益。

理由三、投資分佈廣,布局全球龍頭產業與國家

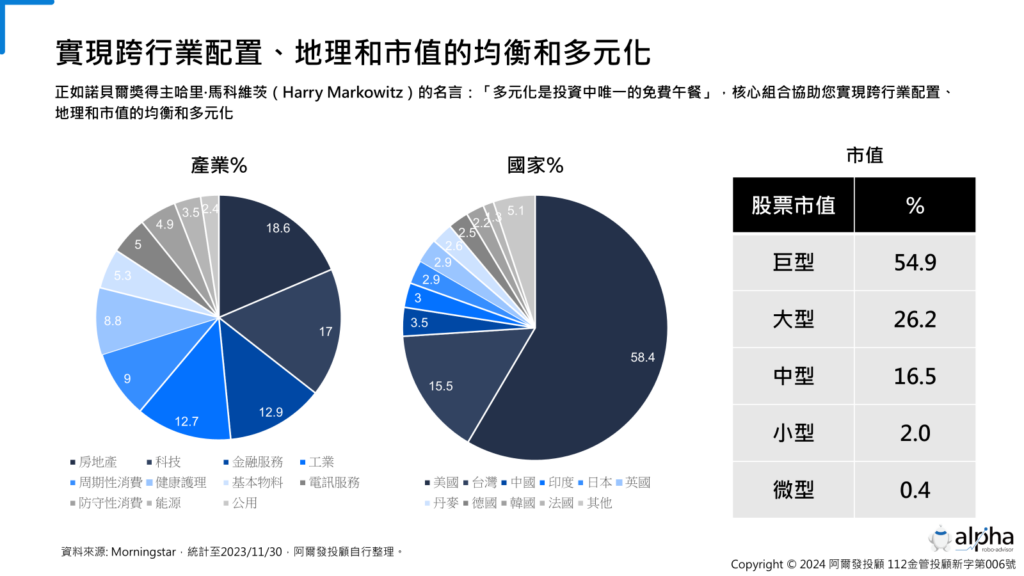

諾貝爾經濟學獎得主哈里·馬科維茨 (Harry Markowitz) 曾說:「多元化是投資中唯一的免費午餐。」

我們的投資組合希望能幫助您打造一個分散且均衡的市場投資配置,涵蓋不同地區、產業和市值規模,降低單一市場或個別資產帶來的風險,讓投資更穩健。

這套投資組合由超過 1,000 檔個股與債券組成,能有效分散投資風險,避免單一標的波動對整體資產造成過大影響,同時,透過全球市場的廣泛布局,您能降低波動,並更有機會獲得穩定且長期的回報。

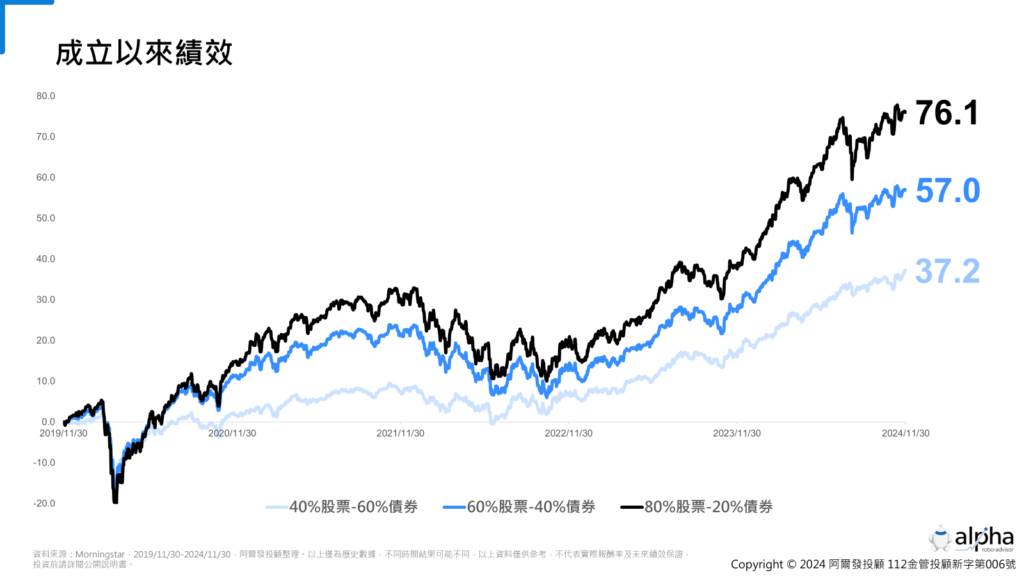

回朔報酬與績效指標

下表顯示截至2024 年 11 月 30 日數據,投資組合過去的歷史績效表現,無論是短期還是長期,都展現出穩定且優異的表現,在風險與報酬之間取得了良好的平衡。

| 報酬率 | 標準差 | Sharpe指標 | |

| 40%股票-60%債券 | 6.53 | 8.11 | 0.45 |

| 60%股票-40%債券 | 9.44 | 11.09 | 0.65 |

| 80%股票-20%債券 | 11.98 | 14.11 | 0.76 |

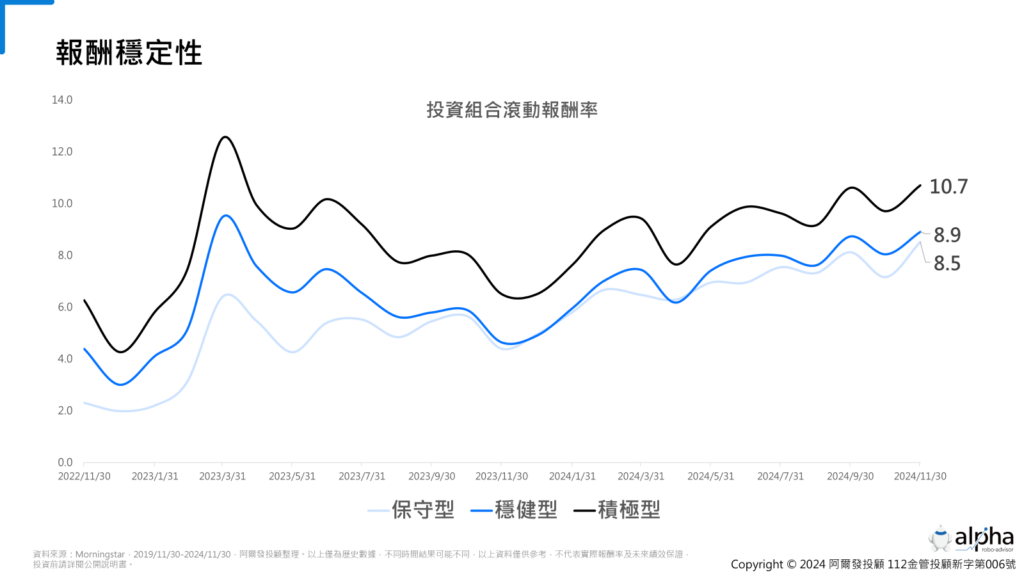

報酬的穩定性

滾動報酬率(Rolling Return)是用來評估投資表現穩定性的重要指標,它會在不同時間點計算固定期間(例如3年)的報酬率,像是在時間軸上「滑動」計算,能清楚反映投資在各種市場環境下的表現。

下圖顯示了投資組合的滾動報酬率表現。自成立以來,三年期的滾動報酬率穩定落在 8.5%-10% 上下,顯示這個投資組合在市場波動中依然維持穩定的表現。

對比基準指數

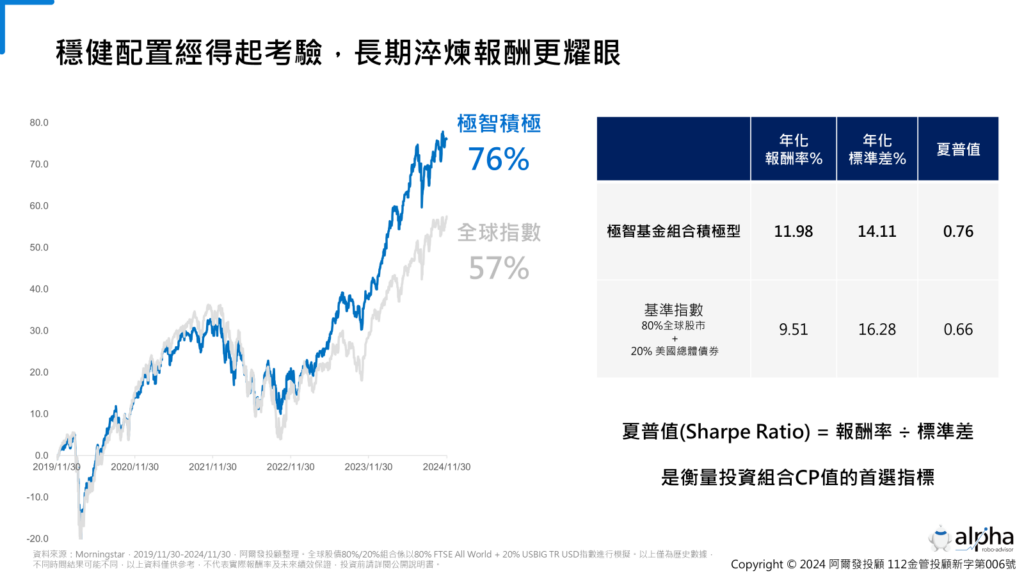

資產配置是投資成功的關鍵,以積極型組合為例,過去五年的回測數據顯示表現相當亮眼,年化報酬率達 11.98%,遠高於基準指數的 9.51%,展現出更優異的獲利能力。

這個組合的波動風險也控制得相當穩健,年化標準差為 14.11%,比基準指數的 16.28% 更低,代表投資組合在市場波動中表現更穩定。

夏普值達 0.76,相較基準指數的 0.66 更高。夏普值是衡量「每承擔一分風險能獲得多少報酬」的指標,數值越高表示投資效率越好。

我們預期,這些投資組合將持續提供穩健的風險調整後回報,並透過嚴謹的證券篩選與基礎基金的精準資產配置,持續創造超越大盤的績效表現。

我應該如何挑選投資組合?

我們設計 Alpha 這個投資平台,就是為了幫助您達成各種財務目標,像是為孩子準備教育基金、規劃退休生活等。

透過這個平台,我們會根據您的風險屬性和投資目標,自動推薦最適合您的投資組合,讓您更清楚該投入多少資金、採取什麼策略,以及應該承擔多少風險,才能穩穩邁向您的目標。

設定好目標後,您只需要填寫一份簡單的線上風險屬性問卷,讓我們了解您的風險承受能力。平台會根據您的需求和條件,優先為您挑選波動風險在可接受範圍內,且預期回報最高的投資組合,幫您在穩健中追求成長。

此外,您在平台上還擁有一位專屬的真人投資顧問,提供專業的協助,陪伴您制定投資計畫並持續優化策略,讓您不必獨自面對市場的變化。

我們深知,投資過程中難免會遇到市場波動,但透過風險適中的投資組合,您更有可能在市場起伏中堅持下去,進一步提高達成投資目標的機會。