近幾年,許多金融機構推出不少單一公司債券的產品,尤其是推超大型知名企業的債券,例如:Apple、Microsoft 或是美國最大電信商 AT&T,主打只要債券持有到到期日,你的投資本金可以安心贖回,還能每年領固定債券利息 4%~6%,這樣的說法真的對嗎? 真的有這麼安心的投資商品嗎?

投資一定有風險,且投資單一公司債券潛藏許多風險,例如 : 公司提前贖回風險(Call Option)、信用風險、利率風險、債息再投資風險、通貨膨脹風險、流動性風險與市場系統性風險,看到這麼多風險,你覺得它還是穩定獲取被動收入嗎?

以下我們看看金融界的專家怎麼說。

專家學者怎麼看?

過往有許多學者與專家對於單一公司債券有些質疑與反對。

1. 美國前耶魯大學校務基金操盤人 David Swensen。

在他的書《耶魯操盤手 – 非典型成功》中提到,單一公司債券對於投資者的價值其實用政府債券就可以達到,完全不需要去投資單一公司債券。如果投資人去投資單一公司債券,除了要承擔債券的利率風險、通膨風險外,還有公司違約風險、公司贖回風險(Call Option)、流動性風險與匯率風險。投資人完全沒有必要去承擔這些額外的風險。

2. 美國著名對沖基金 AQR 的兩位經濟學家 Attakrit Asvanunt 與 Scott Richardson

其中在 2015 年的論文《The Credit Risk Premium》中提到,投資單一公司債券就像投資股票一樣,你就是會面臨這家公司經營的風險,學術稱為”非系統性風險”,所以投資公司債券看似波動較低,但一樣會有所謂的經營風險存在。

如果投資美國的單一公司債券,從 1936 年到 2014 年投資人能夠獲得的違約風險溢酬(Default Risk Premium)大約僅為每年 1.3% 左右。也就是說,在這 78 年期間,投資單一公司債券僅比投資政府債券每年平均多獲得 1.3% 左右的報酬。

但 1.3% 只是平均報酬而已。在經濟擴張時期,違約風險溢酬會比較高,報酬較好。但是到了經濟蕭條的悲觀時期,同樣的違約風險溢酬就縮小甚至消失了,同時單一公司債券的違約風險溢酬和股票的風險溢酬(Equity Risk Premium)成正比,也就是說投資者以為自己買了風險低的債券,實際上持有至少半隻股票。

理專說買單一公司債券手續費 0?

在台灣向銀行買債券價格不是很透明,並沒有像股票市場一樣直接的報價軟體,你在實際投資之前,較難看清楚買賣的報價,而這一點是非常不利的。而且多數金融機構主要是賺取投資人的交易手續費,即使買債券的交易手續費很低甚至是 0,但金融機構是不會做賠本生意的。

因為買賣間的價格不透明,所以投資單一公司債券的買賣價差就會產生隱藏成本,往往這個價差比你想像的高出許多,魔鬼永遠藏在細節裡。

歷史數據怎麼說

許多人認為投資單一公司債券是保本的商品,尤其投資世界大型知名的企業的債券,事實上完全是誤解。

如同 David Swensen 所敘述,除了利率風險、通膨風險,單一公司債券更是承擔公司違約風險、公司贖回風險(Call Option)、流動性風險與匯率風險,甚至 2008 年還有產生所謂債券評級機構造假的風險。

尤其許多大型知名公司都會趁公司債券價格低時,執行 Call Option(上述的公司贖回風險),透過財務操作,買回流通在外高利率的債券,重新發行低利率的債券,節省公司債務成本,賺取利潤,相對的投資人就蒙受損失。

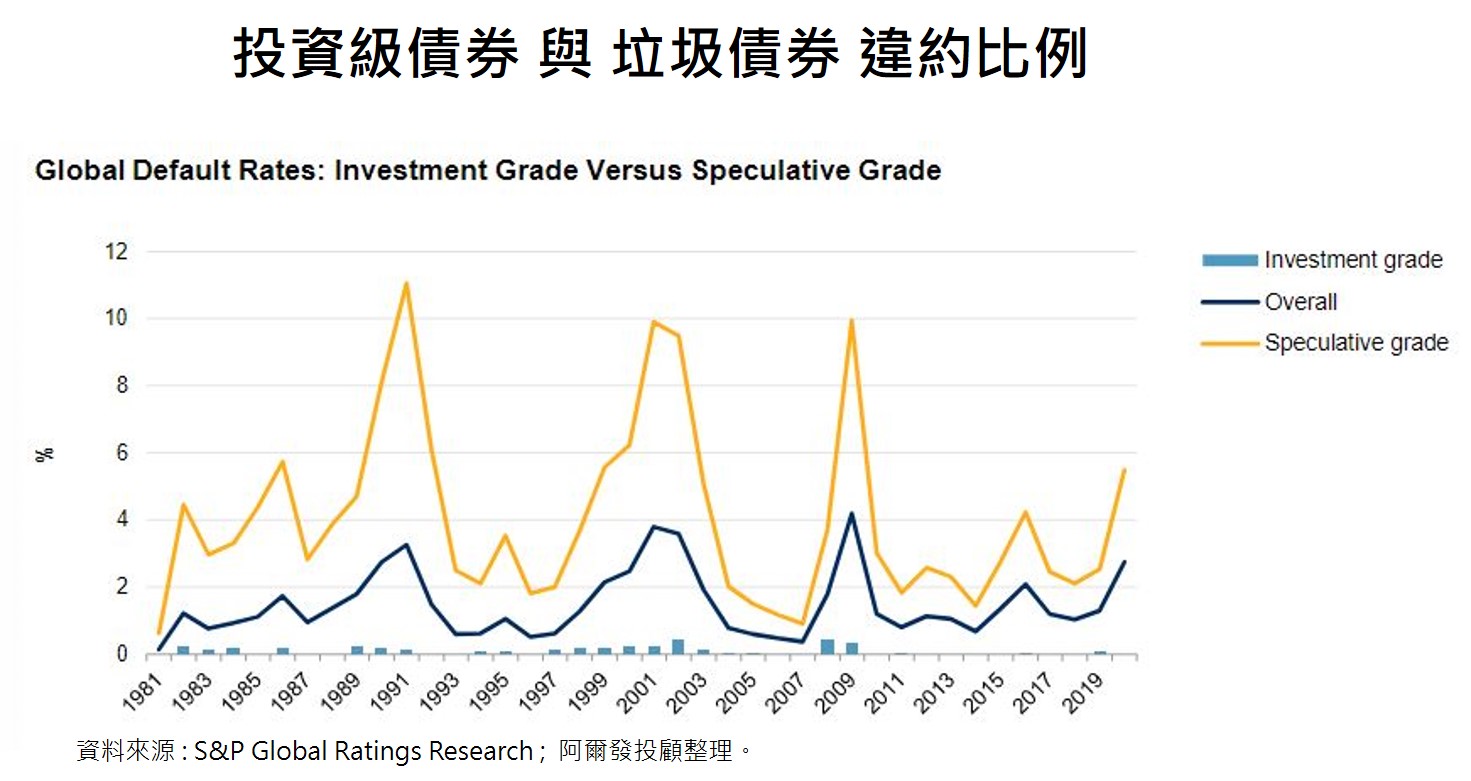

下圖為全球公司債違約的歷史數據,淺藍色柱狀圖為高評級投資等級公司債的違約 % 數,黃色折線為垃圾級公司債(俗稱高收債)的違約 % 數,深藍色折線為全球債券的違約 % 數,明顯的看到垃圾級公司債的違約率都會比投資級公司債高許多。

另外大約每 10 年公司債的違約率會大幅提升,所以即使是面臨經濟慘澹的時期,高評級的投資等級公司債也無一倖免。

✅高評級投資等級公司債是指由信用評級機構(如穆迪、標準普爾或惠譽)評為投資級(通常為 BBB 或更高)的公司所發行的債券。這些公司債具有較低的違約風險,並提供相對穩定的收益,適合尋求穩健投資的投資者。高評級投資等級公司債在市場中享有較高的信用度,使得發行公司能以較低的利率融資。

✅垃圾級公司債(Junk Bonds),也稱為高收益債券(High-Yield Bonds),是指那些信用評級低於投資級(通常為 BB 或以下)的公司所發行的債券。這些債券的違約風險較高,但因為風險較大,因此提供的利率(收益率)也較高。投資者購買垃圾級公司債是為了獲取更高的回報,但需要承擔較高的信用風險。

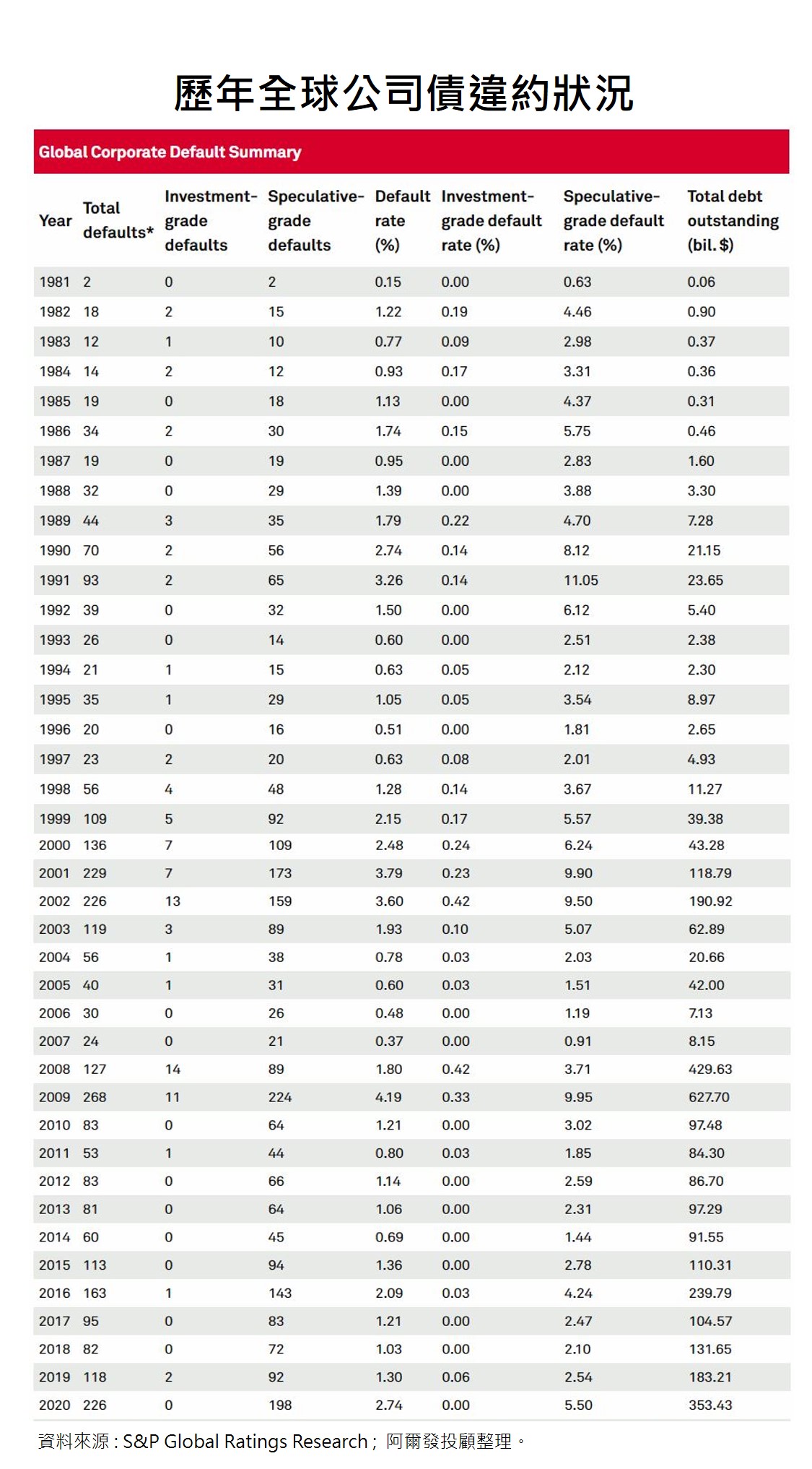

下圖顯示全球公司債違約的家數與比例,從 1981 年至 2020 年的詳細數據,每年都會有公司債券違約的情形發生,即使投資等級的公司債違約率低,但在面臨金融海嘯與網路科技泡沫的經濟危機時,還是有大型公司的債券違約。更不用提垃圾級債券(高收益債)的違約狀況了。

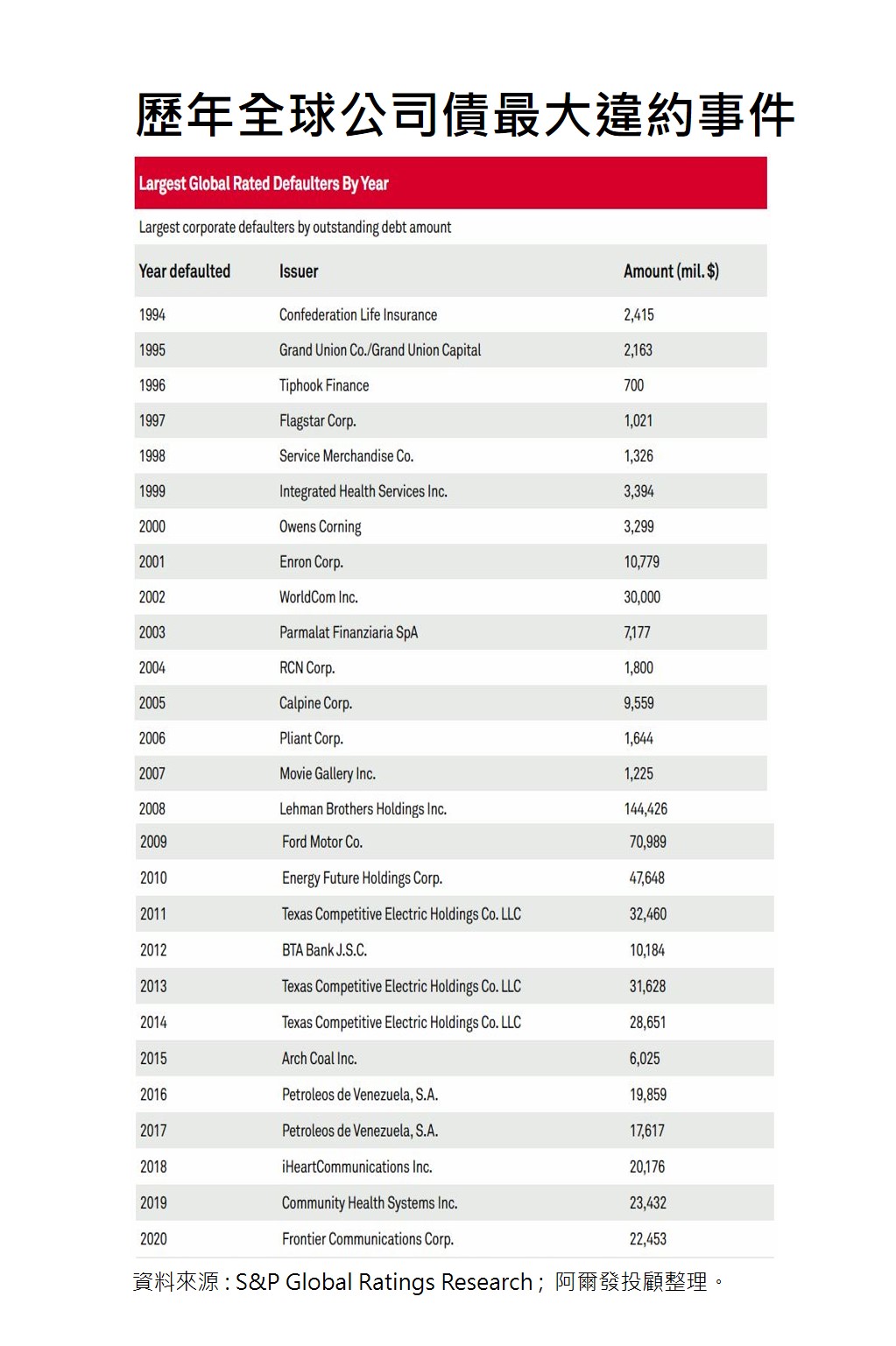

上圖呈現全球近 27 年來,每年度最大型的公司違約事件,你會看到有保險公司、銀行、能源企業、汽車產業還有通訊產業。

其中包含 2001 年的恩隆 Enron(當時有超過 21,000 名員工)、2002 年的美國世界通訊 WorldCom(當時有超過 60,000 名員工)、2008 年的雷曼兄弟(當時為美國前四大投資銀行)、2009 年的福特汽車、2012 哈薩克銀行 BTA Bank、2018 年曾為美國500強企業與全美前三大營利型醫院營運商的 Community Health Systems、2020 年歷史悠久的電信公司 Frontier Communications(1927 年成立)、世界大型連鎖電影院 AMC 影城、大家熟悉的休閒鞋品牌TOMS。

大到不能倒的公司不會違約 ? 超大型企業不會違約 ? 千萬不要相信這些謊言,沒有一間企業大到不能倒。

近期 2024 年中國房地產企業龍頭「恆大集團」面臨重大危機,香港法院於2024年1月正式命令清算恆大。這間世界前 500 大的公司,被視為中國「大到不能倒」的重要企業,如今傳出債務危機。恆大無法償還其約 3000 億美元的債務,涉及 128 家銀行及 171 家非金融機構,債務高達 8355 億人民幣。由於過度借貸和無法完成多個建案,恆大於 2021 年首次違約,並在之後的重組嘗試中未能成功。這一決定可能引發一連串的骨牌效應,對中國經濟和全球市場產生深遠影響。

結論

沒有公司大到不能倒,投資單一公司債券絕對不是保本與保息,即使投資單一投資等級公司債券的波動比較低,比較不容易違約,但你永遠不會猜想到哪天發生的萬一。

俗話說:「不怕一萬,只怕萬一」

我們不建議投資單一公司債券,若為了保本又有固定利息而投資單一公司債券,你會面臨許多長時間的未知性,但沒有獲得相應的報酬,這世上永遠沒有穩賺不賠的投資商品。

我們永遠不知道未來會如何,因此採用全球分散的多元資產配置方式,建構您的投資組合,使用對的投資方式,幫助您達成理想的財務目標,讓您過上更幸福的理想人生。

更多閱讀:債券 ETF 是什麼?單一債券與債券 ETF 有什麼不一樣?如何利用債券 ETF 做投資組合的資產配置?

阿爾發陪您一起安心達成財務目標

想定期定額投資美股 ETF 增加被動收入,阿爾發機器人理財能讓你一站式做好規劃,幫你追蹤財務目標達成率,幫你挑選低成本的 ETF 投資組合,投資之後 24 小時追蹤與自動再平衡。

如果你有其他理財問題,註冊會員後還能預約你專屬的財務顧問進行諮詢。

心動不如行動,點擊下方連結,讓今天的投資更輕鬆,明天的生活更美好!