近期美元持續走強,兌台幣突破33大關並且持續維持在高點,其升值受到多重因素推動。美國總統選舉後政策方向明朗化,市場預期減稅與基礎建設支出將推動經濟增長,進一步提升美元需求。此外,美國經濟增長相對優勢吸引國際資金湧入美元資產。聯準會對降息持保守態度,使美元利率相對其他貨幣更具吸引力,特別是在歐元區與日本維持低利率政策的對比下更為顯著。地緣政治風險,如俄烏衝突和能源危機,也進一步鞏固美元的避險地位。

美元升值背後的這些驅動因素,讓投資者開始關注匯率波動對投資組合的影響,許多人會想美元高點還可以投資美股ETF嗎?

匯率的劇烈波動可能對資產報酬帶來短期壓力,甚至改變資產配置策略的風險結構。以下將深入探討匯率的短期與長期特性、匯率避險策略,以及全球資產配置的應用。

長期投資持續投入,美元升值影響並不大

先說結論,長期投資時,匯率波動對總體報酬的影響其實非常有限。美元作為全球最強的貨幣,無論從經濟實力還是全球影響力來看,都具有高度的穩定性。儘管匯率會隨短期市場波動,但透過長期持續投入的方式,可以將匯率風險隨時間平均化。

例如,過去20年美元兌新台幣的匯率大致維持在27至35元之間,長期投資者換匯成本接近此區間的平均值(約30-31元)。短期內的匯率變動對整體投資收益的影響通常微乎其微。

如下圖所示,橙色線代表歷年美元兌新台幣匯率,藍色線則為S&P 500指數的歷史走勢。可以觀察到,即便匯率波動明顯,長期而言,投資於美股市場的累積報酬仍遠高於匯率變動帶來的影響。圖中紅線標記出美元匯率的歷史高點,顯示短期波動並未改變長期投資的價值趨勢。

相較之下,若僅選擇投資台灣市場,放棄美國或全球的投資機會,甚至中斷持續投入,反而可能錯失更多潛在報酬。

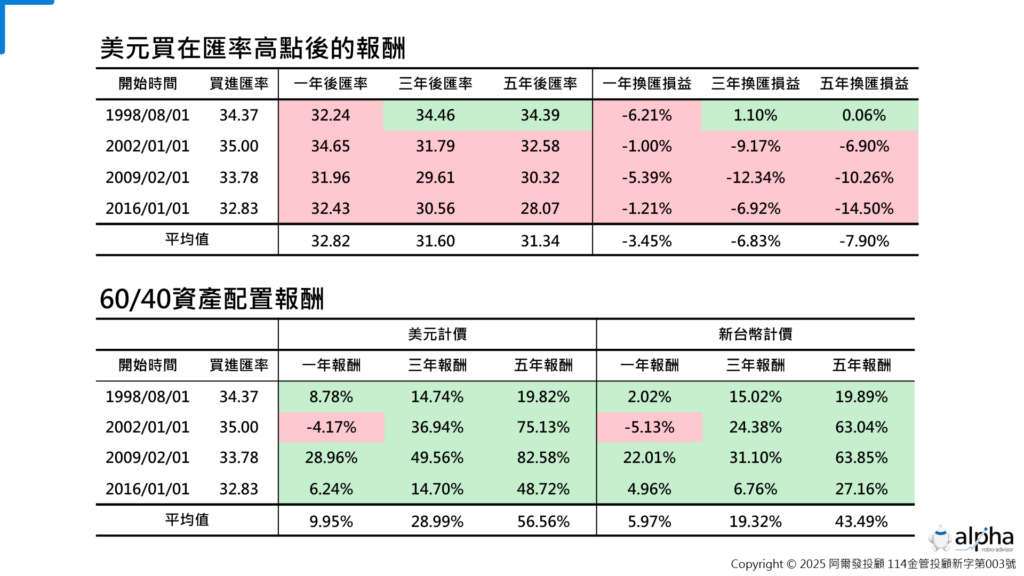

下表顯示,許多人擔心海外投資會受到匯率波動的影響,然而統計數據證明,雖然匯率變動確實會造成影響,但長期投資的回報仍能彌補這些損失。

統計自 1998 年以來的數據,若在美元兌台幣的高點買入,觀察 1 年、3 年、5 年後的表現,可以發現:

- 匯率確實可能會帶來短期損失,但影響程度不一,部分期間甚至呈現正報酬。

- 長期投資仍具優勢,即使匯率影響報酬,投資於全球股債 60/40 的組合,最終仍能獲利。

以 2016 年 1 月 1 日 為例,當時美元兌台幣匯率約 32.83,若在這個相對高點投入 100 台幣並換匯至美元進行全球股債 60/40 配置,5 年後雖然匯率下跌至 28.07,導致約 14.5% 的匯損,但投資組合仍累積 48.72% 的報酬,最終換回台幣後,資產仍增加至 127.16 元,即便考慮匯率影響,整體投資報酬仍達 27.16%。這說明,即使在匯率高點進場,長期投資仍能有效抵銷匯率波動帶來的影響,並獲得穩健的報酬,因此投資決策不應過度受短期匯率影響,而應專注於持續投入與長期資產配置。

短期匯率波動影響有限,過度擔心反而可能錯失更好的投資機會。若選擇等待匯率低點再投入,可能會因市場上漲而錯失投資報酬;反之,透過長期投資,即使在匯率高點買入,最終仍能獲得穩健的報酬。

總結來說,無論匯率處於高低點,投資決策不應受短期波動影響,持續投入、長期投資才是關鍵。

備註:股市報酬係以S&P 500 TR USD為代表,債市報酬係以Bloomberg US Agg Bond TR USD,資產配置係以60% S&P 500 TR USD+40% Bloomberg US Agg Bond TR USD為代表。

美元升值:匯率波動對投資的影響與避險策略分析

本文匯率波動的數據與分析基於美元指數(DXY),作為衡量美元相對主要貨幣的加權指數。美元指數反映美元的整體強弱,因此適合作為匯率波動的分析基準,特別在探討美元升貶值的全球影響時具有參考價值。

1. 美元匯率的短期波動與長期特性

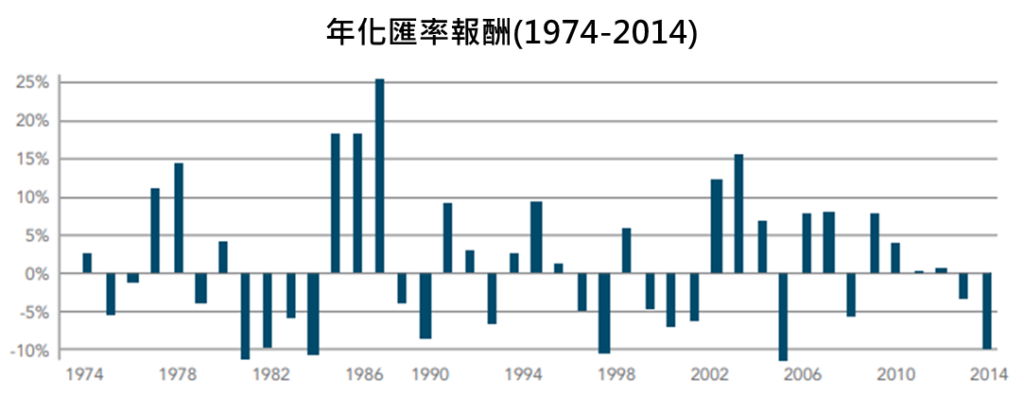

匯率波動在短期內劇烈且難以預測。數據顯示,匯率在某些年份的波動幅度極大,美元升值最高達 25%,而貶值最低則達 -10%。從長期看,匯率報酬的平均值接近於零,呈現均值回歸特性。

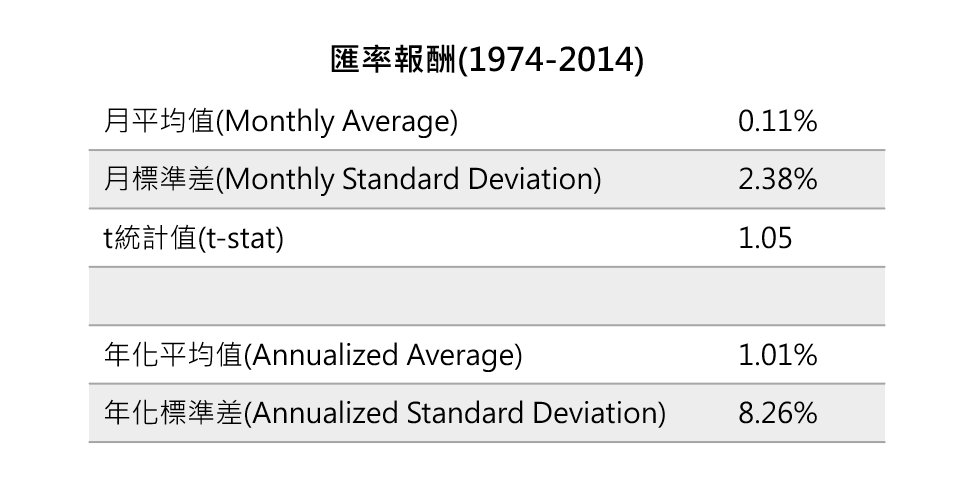

下表清楚展示了匯率報酬的特性。匯率的月平均值僅為 0.11%,但月標準差高達 2.38%,顯示其短期波動幅度較大。進一步觀察年化數據,年化平均報酬為 1.01%,而年化標準差則高達 8.26%,突顯匯率在短期內具有顯著的波動性。

T 統計值為 1.05,表明匯率報酬未達顯著性水準,支持匯率長期回歸均值的特性。這意味著匯率的短期波動對投資組合報酬的影響雖然顯著,但從長期來看,其波動性通常被資產本身的報酬所抵消。因此,投資者應將重點放在長期資產配置策略上,而非過度關注匯率的短期變動。

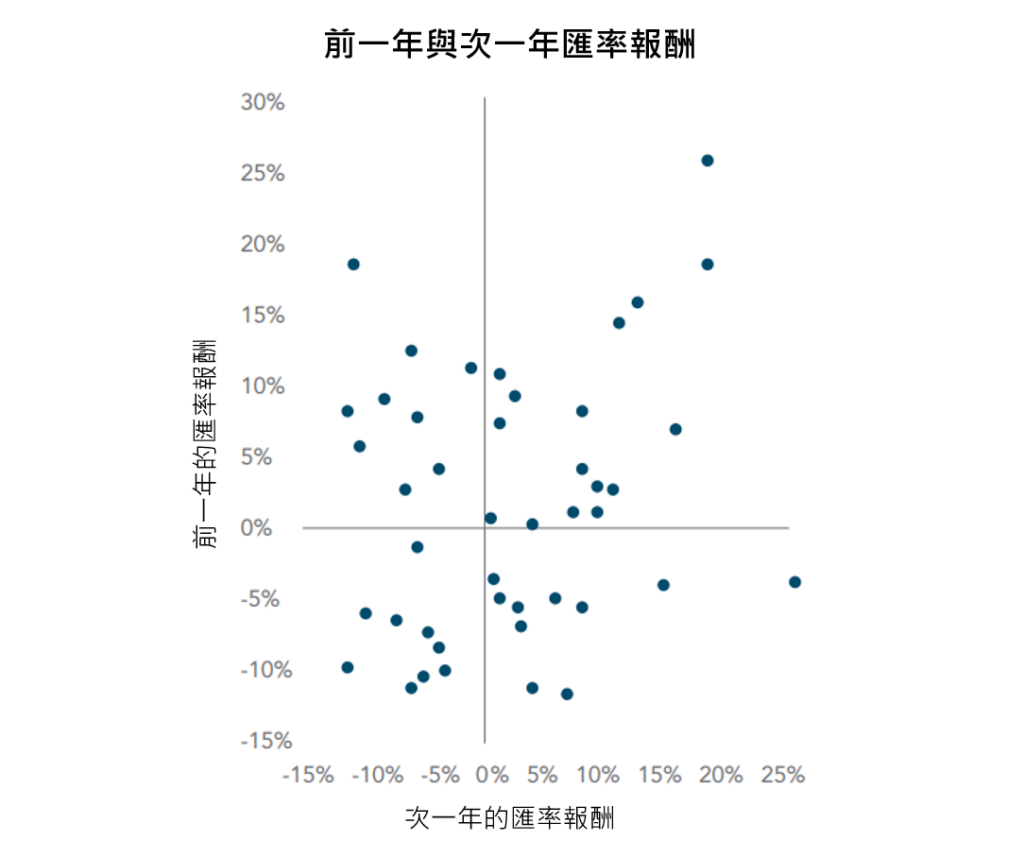

2. 美元匯率短期波動的不可預測性

下圖比較了已開發市場貨幣相對美元的年化報酬,將某一年回報與前一年的回報進行分析。結果顯示,匯率在年度間缺乏一致性,數據分布並無明顯趨勢,表現出高度隨機性。這一結論表明,匯率的短期波動無法通過歷史數據準確預測。例如,近期美元升值的趨勢,並不能為未來的升值或貶值提供可靠信息,投資者需要更多依賴長期策略應對匯率風險。

3. 匯率避險在固定收益與股票投資中的效益比較

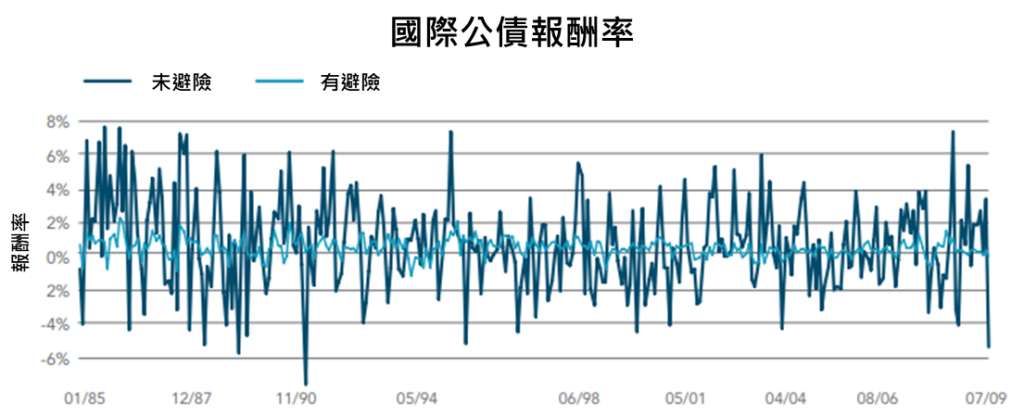

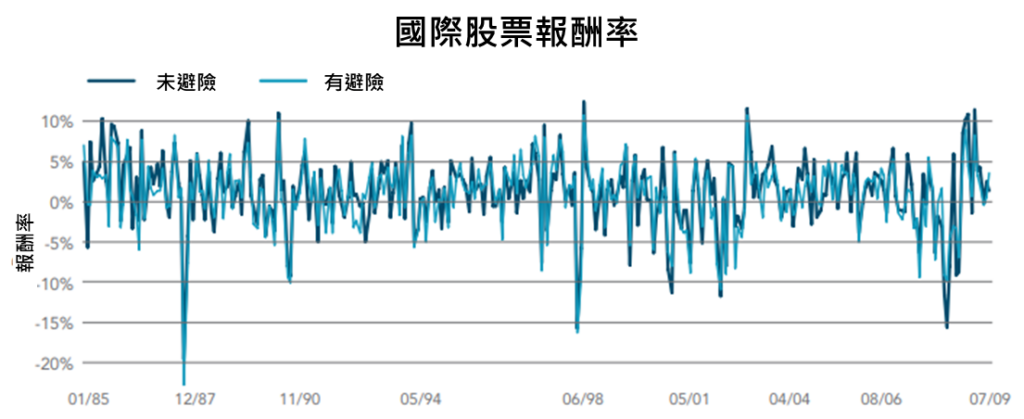

數據顯示,匯率避險對固定收益資產的效益特別顯著。未避險的固定收益投資年化波動率高達 9.11%,而避險後的波動率僅為 1.77%。這表明,匯率波動是固定收益資產的主要風險來源,適當的避險策略能有效降低這一風險。

相比之下,匯率避險對股票投資的影響相對有限。數據顯示,未避險的國際股票投資年化波動率為 15.61%,而避險後降至 14.11%。這說明,股票本身的波動性通常高於匯率波動,因此匯率避險在股票投資中雖有幫助,但影響較小。

面對美元升值等匯率波動的最佳應對策略

1. 匯率波動中的全球配置優勢

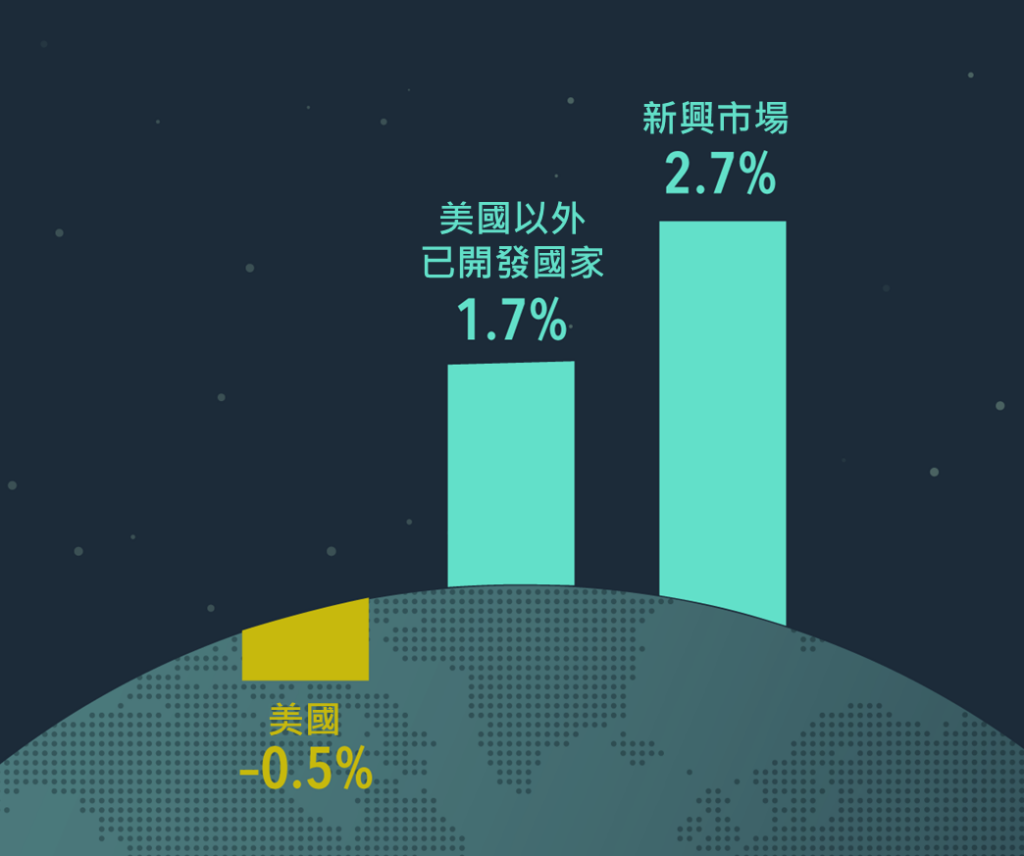

匯率波動是國際投資的重要風險來源,但全球分散配置能有效緩解其影響。統計數據顯示,新興市場與非美已開發市場的小型股展現了顯著的規模溢價效應。過去 20 年來,這些市場的小型股年化超額回報達 2.7%,一定程度上可抵消匯率波動帶來的負面影響,並為投資者提供穩定的長期回報。

匯率波動並非阻礙全球資產配置的因素。透過捕捉不同市場的結構性機會,投資者不僅能降低匯率風險,還能提升整體組合的報酬潛力。

2. 真正的全球分散配置

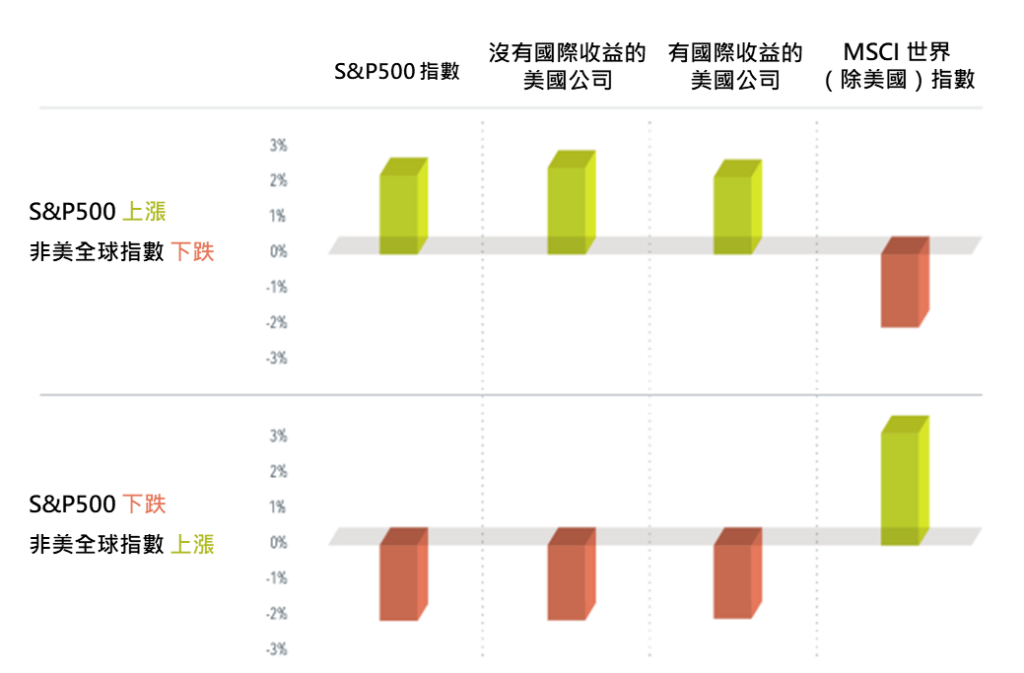

美國市場雖然主導全球股市,但僅依賴美國公司(即使具有國際收入來源),仍無法實現真正的全球分散配置。如下圖所示,當S&P 500指數與非美全球指數表現分化時,具有國際收入來源的美國公司表現仍主要受美國市場影響,而無法提供與非美市場相當的分散化效益。相較之下,直接投資於非美市場的指數(如MSCI世界(除美國)指數)能更有效捕捉全球市場的多樣性機會,降低單一市場風險。非美已開發市場與新興市場股票合計占全球投資機會的接近40%。這些市場的多樣化效益顯著,但美國企業的收入來源無法完全替代,特別是在美國市場與國際市場表現分化時。

真正的全球分散配置必須涵蓋非美市場,通過直接投資這些市場的資產,才能有效降低單一市場風險,同時提升投資組合的穩定性與長期報酬潛力。

匯率波動對國際投資的影響不容忽視,但透過理解匯率的短期隨機性與長期均值回歸特性,投資者可以更有效地管理風險。匯率避險對固定收益資產尤為重要,而全球分散配置則能在股票投資中發揮長期回報增長的作用。特別是新興市場與非美已開發市場的小型股,憑藉顯著的規模溢價,為投資者帶來穩定且有競爭力的報酬。

面對美元升值與匯率波動,投資者應將更多精力放在長期資產配置與全球分散策略上。阿爾發台大研發投資組合由阿爾發與台大證券暨財工中心聯合研發,專為台灣投資者設計,特別加強台灣配置,並採用匯率避險型ETF,有效降低波動性。在動盪的匯率環境中,該投資組合不僅能平衡風險,更幫助投資者抓住全球市場的結構性機會,實現穩健的長期增長目標。

參考資料:

- Wes Crill. (n.d.). The Big Picture When It Comes to Small Caps. Dimensional.

- Mary Phillips . (n.d.). Currency Hedging. Dimensional.

- Wes Crill. (n.d.). Global Diversification Still Requires International Securities. Dimensional.